首相の一言を最大限利用した大きな刷新

NISA(少額投資非課税制度)が大きく刷新されることになりました。

これまで、現行の一般NISAが2023年で終了して、2024年から2階建ての構造を持つ新しいNISA制度がスタートする予定でしたが、この「2階建てNISA」が取りやめとなり、制度と金額的スケールの両方が大きく変わる新しいNISA制度(以下「新しいNISA」)がスタートすることになりました。

新しいNISAは、岸田文雄首相が就任とともに掲げた「新しい資本主義」の検討に伴って出てきたものです。岸田首相がたまたま発した「資産所得倍増計画」という言葉を具体化する必要性から生まれました。これまでのNISA制度にあって課題とされていた問題の多くが解決されています。「首相の一言」を最大限に利用してよくここまで仕上げたものだと、関係者の努力に感心します。

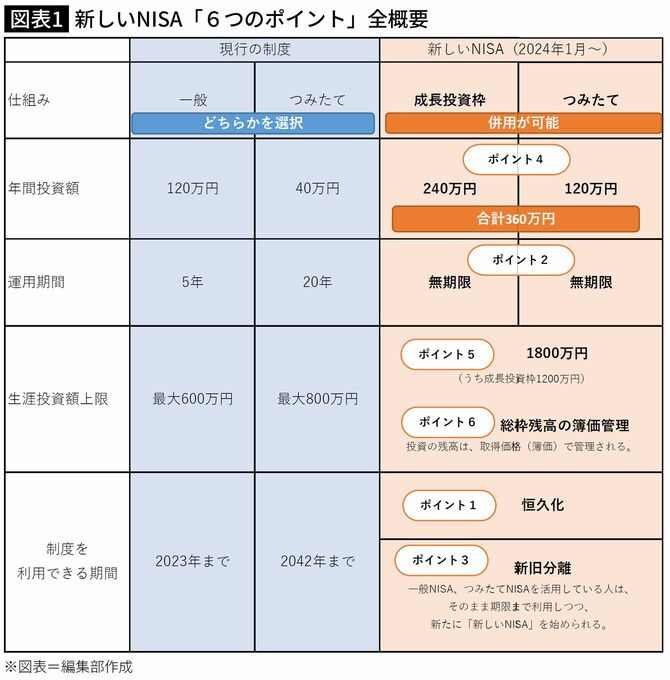

新しいNISAのポイントを簡単にまとめます。以下の6点です。

新しいNISA6つのポイント

(1) 恒久化

期間を区切った時限措置だったNISAが、今後いつからでも始められるし、いつまでも続けられる制度になりました。

(2) 無期限化

一般NISAで5年、つみたてNISAで20年だった利益を非課税で投資できる期間が無期限になりました。20年以上の長期投資も可能です。

(3) 新旧分離

これまで使っていた一般NISAやつみたてNISAをそのまま期限まで利用しつつ、新たに「新しいNISA」を始めることができます。旧来のNISA、つみたてNISAを使ってきた人は、より大きな税制優遇枠を使うことができます。なお、2023年にも、旧来の2制度での投資は可能です。

(4) 年間投資額360万円

(つみたて枠120万円、成長投資枠240万円)

個人が一年間に投資可能な非課税で運用できる金額が、合計360万円に拡大されます。うち120万円まではつみたてNISAと同様に対象商品が制限された積立投資ですが、加えて240万円まで個別株式やつみたてNISAよりも広い範囲の投資信託などを含む投資(「成長投資枠」という名前がつきます)に振り向けることができます(対象商品の詳細は後日決定)。

(5) 投資残高上限1800万円

(うち「成長投資枠」1200万円)

税制優遇される個人の投資は残高ベースで上限が管理され、総額で1800万円です。そして、その内枠で「成長投資枠」の残高が1200万円まで投資可能です。それぞれの投資枠は一部ないし全部を解約しても、毎年の投資ルールに従いつつ繰り返し使用することができます。

(6) 総枠残高の簿価管理

投資の残高は、取得価格(簿価)で管理されます。例えば、200万円で買った投資信託を300万円で換金して引き出した場合、投資可能残高には200万円分の空きが新たにできることになります。

「器としてのNISA」を最大に使う

さて、制度として不備を減らしつつ柔軟になり、金額的なスケールも増した「新しいNISA」ですが、これをどう使ったら効果的なのでしょうか。

雑誌の解説記事のようなものを想像すると、「一人ひとりのライフプランと家計の事情に応じて投資できる金額を決めて、つみたて枠と成長投資枠のそれぞれについて“お勧めの投資対象”を挙げると……」といった構成を想像しますが、こうした発想では、おそらく正解にたどり着きません。

もう少し論理的に考えましょう。まず、新しいNISAは、運用商品そのものではなく(初心者にはよくある誤解です)、運用商品を持つための「有利な置き場所」であるという仕組みの本質を踏まえておきましょう。

iDeCo(個人型確定拠出年金)やこれまでの各種のNISAでもそうでしたが、こうした「有利なお金の置き場所」の利用にあっては、

(2)自分の運用全体の一部分として使う

(3)置き場所ごとの特性に合わせた最も有利な投資対象を割り当てる

の3つの原則に従うと効率的に使えます。本稿では、特に(1)と(3)を踏まえた、新しいNISAの効率的な使い方を説明します。

まず、NISAは「通常通りに課税される一般の運用口座よりも有利なお金の置き場所」です。できるだけ早く大きく使う方法を考えましょう。

iDeCoとNISAの使い分けの原則

その前に、iDeCoとNISAの使い分けの原則を確認しておきます。両者を比較すると、課税される所得がある人は所得控除のメリットが大きなiDeCoを優先的に使う方が有利な場合が多いので、iDeCoに割り当てる金額を先に決めましょう。

他方、課税される所得がない専業主婦のような方の場合は、資金の引き出しに制限(原則60歳まで不可など)があるiDeCoよりも、解約が自由なNISAを優先的に利用する方がいい場合が多く、特に今回の新しいNISAでは、投資を部分解約した場合にそこで使っていた非課税投資枠を繰り返し使うことが可能なのでさらに便利になりました。

なるべく早く、金融資産をNISA口座に集めるべし

では、NISAを最大限に使うにはどうしたらいいでしょうか。

「金融資産をNISA口座に早く寄せること」が答えになります。新しいNISAでは一人あたり年間360万円投資することが可能ですが、例えば、毎月30万円の積立投資をしたらどうなるか、各自で考えてみてください。

「毎月30万円は無理だ」と思う方が多いかもしれませんが、銀行預金や現在活用中の証券口座の資産を取り崩して生活費に充てると、しばらくは可能だという方が少なくないのではないかとも想像します。こうした方は、当初は大きめの金額をNISAに充てることによって、結果的に、持っている金融資産をNISAに早く集めることができます。

尚、「毎月30万円」は話を簡単にするための例です。一括投資が可能なら年間360万円を一度に投資しても構いません(年一回の積立投資になります)。いわゆるドルコスト平均法で投資したからといって、持っている資産のリスクが縮小するわけではないので、分割投資には気休め以上の意味はありません。

また、特に若い投資家は「まとまったお金ができてから投資しよう」と思うかもしれませんが、むしろ「まとまったお金を作るため投資する」と考えて一月に1万円でもいいので、NISAの利用を始めましょう。初期設定と積立投資の習慣ができたら後が楽です。投資金額は後からおいおい増やすといい。

生活が苦しくなったら部分的に換金すればいい

仮にNISAにお金を集中しすぎて生活費が足りなくなった場合には、投資を部分的に解約して換金することができるので、NISAにお金を集めることを怖がる必要はありません。

後でお勧めするような運用商品に投資する場合は、運用期間が短くても、長くても、また時々お金の出し入れがあっても、不利はないので、NISAを「置いておくとお金が増える(かもしれない)お財布」のような感覚で使うことができるでしょう。

もちろん、頻繁にお金を引き出すとなかなか資産形成がはかどりません。老後に備えた資産形成の自分でできる主たる手段がNISAでの投資になるので、NISA口座の運用残高を少しでも高い水準に保つ心構えは必要です。

「NISA口座は、できるだけ大きく使う」。これが、新しいNISAを有効に利用する上での第1原則です。

投資先はこれ1本でいい

では、新しいNISAの、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)で、具体的に、何に投資したらいいのでしょうか。

惜しまずに結論からお伝えすると、「どちらにも同じものに投資することが正しく、広く分散投資されていて、手数料が安い商品がいい」。具体的には、全世界の株式(できれば日本株を含む全世界株式)に投資するインデックス投信で手数料の安いもの一本でいい、というのが答えです。

投資対象が制限されたつみたて投資枠よりも、広い範囲から投資対象を選べる成長投資枠では「もっといい投資ができるのではないか」というイメージを持つ方が少なからずいるかもしれませんが、それは不可能なのだと考えてください。

この問題については、NISA制度の過去の経緯が参考になります。2018年に、なぜつみたてNISAが登場したか、その理由が重要です。

NISAは、2014年に年間投資額100万円(後に120万円)、非課税運用期間5年として、最初の制度が登場しました。この制度では、5年経った運用資産を次の期間のNISA口座に移すロールオーバーと名付けられた手続きがあって、金融庁はこの制度を長く使うつもりだったはずです。実際、当初の思惑通りであれば、投資可能金額の枠を広げたり非課税期間を延ばしたりすると、国民の資産形成を後押しする制度として十分機能したはずです。

金融機関に対する金融庁の怒り

ところが、制度がスタートしてみると、少なからぬ金融機関が、NISA口座で集めた資金を、長期投資に向かない毎月分配型の投資信託(複利効果が損なわれるし、商品の手数料が高すぎる)に投資させたり、果ては投信の乗換勧誘に走るなど、NISAを手数料稼ぎの道具に使う営業が目に余るようになりました。

この件に対する金融庁の「怒り」(!)はすさまじく、積立投資と20年にわたる長期投資に加えて、金融庁自身が適格商品を選別し、利用者が「まともな運用」(長期・分散・低コストの3原則に合致する運用です)をせざるを得なくなる、つみたてNISAを2018年に投入することになりました。

金融庁が運用商品を選別することに対しては金融業界から強い反発がありましたが、強行突破して制度をスタートした結果、インデックス運用の普及、インデックス投信の手数料引き下げ競争などの好ましい効果があり、つみたてNISAは特に20代、30代の若い人から大きな支持を得る制度に育ちました。

「成長投資枠」にだまされるな

つみたてNISAでは、「長期投資に向いた運用商品」を選んだと金融庁は説明していますが、はっきり言って、長期投資に向かない商品は、短期投資にも超長期投資でもダメなのです。

つまり、つみたて部分の適格対象にならないような商品には目を向ける必要がありません。「成長投資枠」という言葉に惑わされない方がいいでしょう。

また、仮に複数の運用商品を組み合わせた場合に、全世界株式のインデックスファンド一本よりも良いリスク・リターンの特性の運用ができる可能性はありますが、その差は微差のはずですし、「良い組み合わせ」を確実にアドバイスする十分な能力が金融機関にはありません。

投資対象商品を一本に絞ると管理が簡単になることも、個人が資産運用を実践する上では大きなメリットです。いわゆる「リバランス」が不要ですし、部分的に換金したい場合にどの商品を売るかで迷うこともありません。

「成長投資枠でもつみたて枠と同じベストな商品に投資する」、もっと言うなら「全体で、全世界株のインデックス投信一本のみに投資すると決めておく」ことが新しいNISAをうまく利用するための2番目の原則です。

2つの原則を活用して、読者が効率的な資産形成を実現することを期待しています。