避けられぬ株価下落 長期的な目線で投資をするには

米国をはじめとする世界各国が、インフレ抑制を目的に金利の利上げをおこなっています。この局面では、資産運用で悩む人も多いでしょう。

利上げの影響を簡単に説明しておきましょう。金利が上昇すると、インフレ抑制だけでなく、景気を抑えることにつながります。それを見越して、景気の先行指数である株価は下落へ向かうという流れがあります。

また、それだけでなく、金利が高いのであれば、株式でリスクを取って高利回りを狙うよりも、株式よりリスクの低い債券(主に国債)で高利回りを得るというように、株式から債券へシフトする動きも出てきます。株式を売って、債券を買うという動きです。

さらに、これまで新型コロナウイルスによる経済停滞を阻止するべく、大規模な金融緩和を続けてきたことで、株をはじめとするリスク資産はバブルのような膨れ上がった相場となっていたため、経済指標などの情報が発表される度に乱高下を繰り返す相場となっています。投資家がお金を引き上げるときは、一気に萎んでいく状況と言えるでしょう。

株価下落は起こるべくして起こるという状況ですが、そんな中でも、銀行預金が超低金利の今、20年後、30年後にまとまった資産を築くためには「お金自身に働いてもらう」という資産運用の力を借りない手はありません。

損失リスクを一定に抑えながら、堅実に増やしていくためには「長期」「積み立て」「分散」投資が肝心です。分散投資は、1本で複数の資産・地域に投資できる「投資信託」の活用と、世界全体に投資をするという目線がポイントです。

毎年成長している「世界」に投資する

1本買うだけで世界中の株式に投資したのと同様の効果が期待できる投資信託に“全世界株式インデックスファンド”があります。これに投資することで年3〜4%を超えるリターンが期待できます。

IMF「World Economic Outlook Database」よれば、リーマンショックやコロナショックなどの年にはマイナスに陥った時期もありましたが、それ以外は年3%〜4%の経済成長をしています。全世界へ投資することは、まずこの世界経済の成長率を享受できるということです。

また、年3〜4%を「超える」リターンが期待できると言いましたが、それはフランスの経済学者、トマ・ピケティ氏が膨大なデータを基に発表した「r>g」という不等式が根拠です。rは資本収益率(投資のリターン)、gは経済成長率を表します。

全世界株式は国内株式よりも暴落相場からの復活が早い

全世界株式に投資すると、値動きとより上手に付き合うことができます。

図表1のグラフは、全世界株価指数「MSCI ACWI」と国内株価指数「TOPIX」に2002年から2022年までの20年間、毎月3万円ずつ投資をした場合の推移です。なお、株価指数自体に直接投資することはできず、実際はファンドを通じて投資をする点にはご留意ください。

![【図表】全世界株式(MSCI ACWI)と国内株式(TOPIX)に月3万円投資した場合の推移[2002年〜2022年]](/mwimgs/9/7/670/img_97fd7ca646df9072e7905809d8508e50476442.jpg)

※投資コスト、税金などは考慮していません

※過去の実績を基にした算出結果であり、将来の投資成果を予測・保証するものではありません

毎月3万円ずつ貯蓄した場合、資産の総額は720万円になります。しかし、貯蓄ではなく、毎月3万円ずつ全世界株式(MSCI ACWI)に投資していたとしたら資産総額は1564万円になっていたはずです。国内株式(TOPIX)に投資していたら1083万円になっていることになりますので、全世界株式のほうがより高いリターンが出ていたことになります。

国内株よりも損失が少なく回復が早い

図表1のグラフをよく見ると、2008年から2012年まで、元本割れを起こしている時期があります。

2008年9月から全世界株式(MSCI ACWI)も国内株式(TOPIX)も元本割れに突入しました。最も大きく元本割れしたのは、全世界株式(MSCI ACWI)は2009年2月で94万円の評価損、国内株式(TOPIX)は2012年5月で109万円の評価損です。

全世界株式(MSCI ACWI)は2008年9月から2012年11月まで元本割れの時期が続き、翌月の2012年12月からプラスに転じています。暴落からの回復は4年3カ月です。

国内株式(TOPIX)は2008年9月から2013年2月まで元本割れの時期が続き、翌月の2013年3月からプラスに転じています。暴落からの回復は4年6カ月です。

意外な結果だと思うかもしれませんが、最大損失のドローダウン(保有資産の下落率)は、国内株式(TOPIX)の方が大きくなっています。

以上の結果を踏まえると、全世界株式(MSCI ACWI)は国内株式(TOPIX)よりも損失を抑えられ、暴落からの回復が早く、その後の値上がりもより堅調となる投資資産と言えます。

この全世界株価指数に連動し、低コストで投資できる投資信託が全世界株式インデックスファンドだというわけです。

全世界株式の「インデックス」にもいろいろある

全世界株式のインデックスファンドといっても、よく見ると各社異なるところがあるのです。

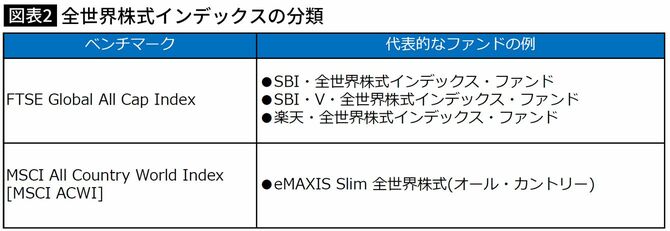

日本を含む全世界株価指数には、「FTSE Global All Cap Index(以下、FTSE)」と「MSCI ACWI(以下、MSCI)」があります。図表2には代表的なファンドの例も入れておきました。

投資家に人気が高いのが、次の4本です。「世界株式ファンド四天王」と言われることもあります。

SBI・V・全世界株式インデックス・ファンド

楽天・全世界株式インデックス・ファンド

eMAXIS Slim 全世界株式(オール・カントリー)

ここで気になるのが、FTSEとMSCI、どちらのベンチマークを選ぶのが良いのか、です。

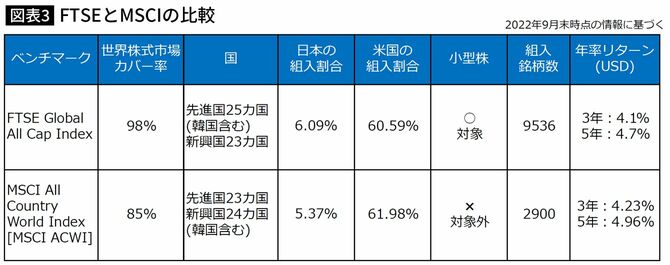

どちらの指標も、ポートフォリオを構成する国の比率は似ていて、日本・米国の組入割合も大差ありません。しかし、FTSEは小型株を含んでいて、銘柄数が多くなっています。またFTSEはMSCIよりも世界株式市場のカバー率が高いのも特徴です。

もっとも、2つの指数の値動きには、それほど大きな差はありません。ですから気軽に選んでも問題ないのですが、個人的には小型株を含み、カバー率が高い「FTSE」が好みです。

世界株式ファンド四天王、どれがいい?

以上を踏まえて、世界株式ファンド四天王のうち、どれを選ぶのがいいのでしょうか。

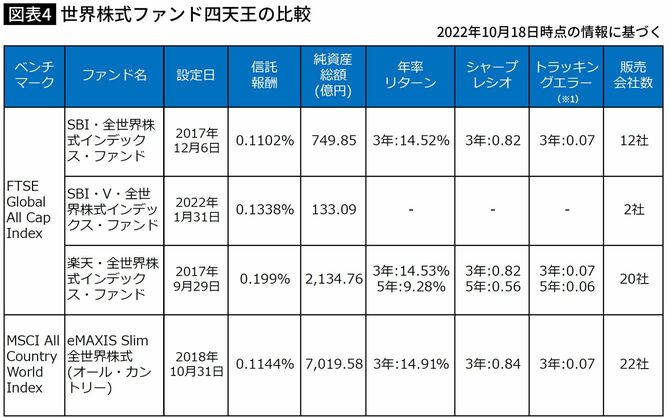

信託報酬を見ると「SBI・全世界株式インデックス・ファンド」がもっとも安くなっています。純資産総額・年率リターン・シャープレシオ(※2)・販売会社数の面では、「eMAXIS Slim 全世界株式(オール・カントリー)」に軍配が上がります。

(※2)シャープレシオ:リスクに見合った利益を得られているかを数値化したもの。数値が高いほど、同程度のリスクに対してより高いリターンを得ていると考えられる

なお、SBI・V・全世界株式インデックス・ファンドは2022年に新設されたファンドなので、リターンなどの表記はありませんが、SBI・全世界株式インデックス・ファンドや楽天・全世界株式インデックス・ファンドと近い数字になっていたと考えられます。

ところで、eMAXIS Slim 全世界株式(オール・カントリー)には「受益者還元型信託報酬」という仕組みがあります。受益者還元型信託報酬は、ファンドの純資産総額が増えるごとに信託報酬が少しずつ下がっていく仕組みです。

eMAXIS Slim 全世界株式(オール・カントリー)は販売会社が多いうえ、個人投資家にも人気があります。「投信ブロガーが選ぶ! Fund of the Year」でも2019年から2021年まで3年連続で1位になったほどです。今後も、低コスト化が進みそうです。

以上より、世界株式ファンド四天王はどれを選んでも値動きには大差ありませんが、コスト面で言えば「SBI・全世界株式インデックス・ファンド」「SBI・V・全世界株式インデックス・ファンド」「eMAXIS Slim 全世界株式(オール・カントリー)」の3本になりそうです。

「販売会社数の多さ=投資のしやすさ」と考えれば、「楽天・全世界株式インデックス・ファンド」という選択もあるでしょう。

筆者は仕事柄、4本全てに投資をしているのですが、絞るならば、「SBI・全世界株式インデックス・ファンド」または「SBI・V・全世界株式インデックス・ファンド」のどちらかと、「eMAXIS Slim 全世界株式(オール・カントリー)」の2本かなといった具合です。

今回取り上げた4本は、どれも人気のあるファンドですが、投資先のファンドをより絞りたいという場合には、ぜひ参考になさってください。