※本稿は、井戸美枝『お金がなくてもFIREできる』(日経プレミアシリーズ)の一部を再編集したものです。

23区で5万円台…住居費を下げる方法

ライトFIREのためにいくら貯めるという目標がなかなか達成できない。そんなときには、大きな支出を見直す大胆なアプローチが必要になります。

たとえば、「シングルで都心の賃貸マンション暮らしをしているけれど毎月の家賃の負担が重い」という方なら、一時的にシェアハウスに入居して家賃を抑えることもできます。シェアハウスと言うと、20代の若者が暮らす場所という先入観を持っている人もいるかもしれません。

利用者に若年層が多いのは事実ですが、今は女性向けや高齢者向けなど、多様な層に向けたシェアハウスも増えています。物件によってはコワーキングスペースやシアタールームなど便利な共用設を備えたところもあります。

シェアハウスの魅力は何と言っても、東京23区でも5万円台から住めるという家賃の安さです(管理会社や部屋の形式により異なる)。

「モノを持たない生活」を実現できる

また、シェアハウスに入居するとなると専有スペースがぐんと狭くなるため、引っ越し前に余計な家具や荷物などを処分して身軽になっておく必要があり、「モノを持たない生活」を半強制的に実現できるというメリットがあります。

シェアハウスの場合、入居時の初期費用(契約金が家賃1カ月程度〜)も圧倒的に安くなっています。検索サイトで気になった物件を内覧し、立地や建物の状態、一緒に暮らすシェアメイトなどに特に問題がないのであれば、お試し感覚で住んでみるのもいいでしょう。「ライトFIRE実現までの半年」などと割り切って利用するのもいいですね。

その際に気をつけたいのが、シェアハウスはマンションと違って共用スペースが多く、小規模な物件であればあるほど同居するシェアメイトと密に関わらざるを得なくなることです。

もともと他人との付き合いが苦手な方、長年気ままな1人暮らしを送ってきた方などは、知らない他人と暮らすことに大きなストレスを感じないかどうか、自分の気持ちを確認しておく必要があります。

手数料を払ってお金を引き出すのは無駄遣い

財布の中の現金が足りないのに、勤務時間中でなかなか銀行のATMまで出向くことができなかった経験はありませんか? 仕方なく退社後にATMでお金を引き出すと、時間外手数料がかかってしまいます。

メガバンクや地方銀行などのATMを利用する場合、通常だと平日の8時45分~18時以外の時間帯や土日の引き出しには手数料がかかります(金融機関によって例外もある)。長らく「土日を含めた全時間引き出し手数料無料」を売りにしてきたゆうちょ銀行も、駅やショッピングセンター、ファミリーマートなどに設置された外部ATMについては平日と土曜日の時間外、日曜祝日の引き出しに110円の手数料がかかるようになっています。

ただでさえゼロ金利でほとんど利息が付かないのに、手数料を払ってお金を引き出すのでは何のために預貯金しているのかわかりません。

ケチなわけではなく、これは明らかな無駄遣いです。自分が使っている金融機関のATMで引き出し無料の時間帯や、月ごとに無料となる振り込み回数くらいは、あらかじめ調べておきたいものです。まだまだ「支払いは現金で」というお店やタクシーなどもあるからです。

医療機関でも「時間外加算」に注意

さらに、日頃から必要な現金は早めに準備しておけば、手数料のかかる時間帯に慌てて手続きをせずに済みます。何事も余裕が肝心です。

医療機関を受診する場合も、“時間外”に注意しましょう。平日でも早朝(6〜8時)や夜間(18〜22時)などの診察には時間外診療の点数が加算されます。これは調剤薬局も同様で、平日の8〜19時と土曜の8〜13時以外の時間帯の利用には時間外加算が上乗せされることになっています。

急な病気やケガ、仕事でどうしても時間が取れない場合を除いて、この時間帯の受診は避けるのが賢明です。

変動費を予算内に収めるための武器

食費や洗剤・ティッシュペーパー等の消耗品代、友人との食事代等の交際費など「変動費」は、ついつい予算をオーバーしがちです。

こうした変動費の管理に最適なのが、デビットカードやVisa加盟店で使えるプリペイドカードの「B/43(ビーヨンサン)」などです。

B/43を例に取ると、あらかじめお金をチャージしておけば、買い物をするごとに専用アプリが自動的に家計簿化してくれる仕組みです。

入金には銀行振込、ATM、コンビニ払い、Visa、Masterカード払いが使え、手数料はかかりません。

カードで支払いをすると「いつどこでいくら使ったか」の通知がリアルタイムで届き、月ごとの支出が自動的に集計されていきます。残高も表示されるので、浪費の抑制につながりそうです。

ペア口座にして家族分の支出もチェック

「ペア口座」にすれば、自分だけでなく、家族がいくら使ったかもスマホで簡単にチェックできます。

最近は「家計簿男子」が増え、家計簿アプリを使って毎月の収支を管理しているという話をよく聞きます。いくら数字に強く集計好きな方でも、細かい集計作業はそれなりの時間がかかるものですから、忙しいビジネスパーソンには使い勝手のいいサービスと言えるでしょう。

具体的な利用法としては、毎月決められた「予算」の分だけをチャージするようにして、その金額の範囲でやりくりしていくことをお勧めします。月の途中で残金がなくなった場合は、その時点でいったん使うのをやめ、アプリを確認して使い切ってしまった要因を突き止めます。

毎月こうした作業を繰り返していれば、変動費を一定額で抑える“勘どころ”も自ずとわかってくるはずです。

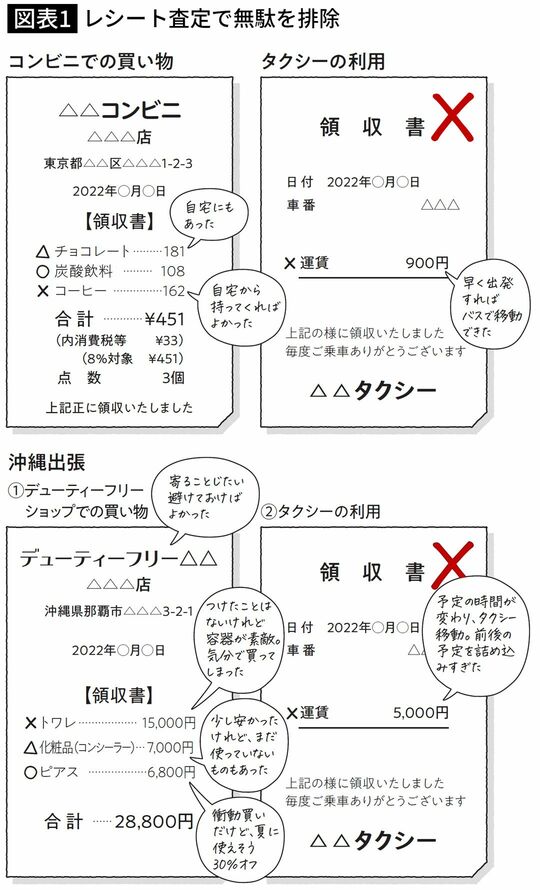

衝動買いをぐっと減らせる「レシート〇×方式」

会社帰りのコンビニエンスストアへの寄り道や、使いもしない家電やアウトドア用品、趣味のコレクションなど衝動買いの習慣は誰にもあるもの。でも、なかなかやめられません。

そこで私がやっているのが、1日の終わりに財布の中身を確認する際の「レシート査定」。

その日の買い物のレシートを捨てる前に、1枚1枚を○×で査定するのです。買わなくても良かったものには×、無駄のない良い買い物には○、判断が難しいものは△と書き込みます。

×が付くと嫌な気分になるので自然と無駄遣いが減り、食品や酒類を買い過ぎたと思ったら次回は少し減らすといった調整もできるようになります。こうした作業は人任せにせず、自分で手を動かすことでより自覚が強まります。レシートを入れっ放しにしておくと財布も傷みやすくなりますから、お気に入りの財布を長持ちさせるためにも有効な方法です。