※本稿は、井戸美枝『私がお金で困らないためには今から何をすればいいですか?』(日本実業出版社)の一部を再編集したものです。

老後資金はいくら必要か

2019年に発表され話題となった「老後資金2000万円問題」。公的資金だけではまかなえず、老後資金が2000万円不足するという試算が金融庁の報告書に記載されました。この数字は、2017年度のデータで、総務省が調査をしている「家計調査報告」の「高齢夫婦無職世帯の家計収支」がベースとなっており、同報告書の2017年の毎月の実収入額と実消費額を比較し、不足分が生じた分を単純に30年分にして計算されています。しかも不足分についてはその後発表されたデータでは、2018年は1507万円、2019年は1198万円、2020年は55万円とどんどん数字が減っているのです。

これらのデータはおひとりさまには当てはまりません。退職後の家計については、実際に自分でシミュレーションをしてみることが大切です。

老齢基礎年金のみのフリーランスはかなりシビア

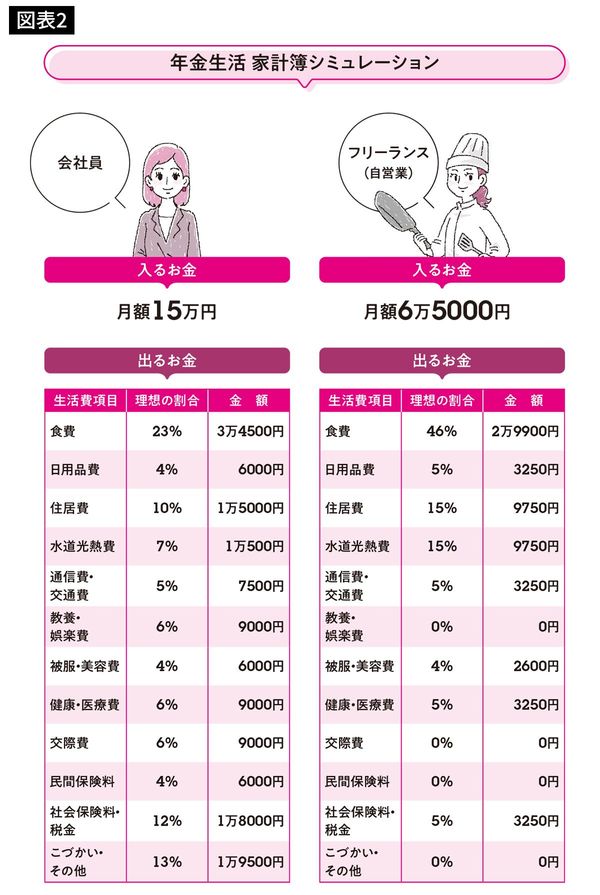

会社員と自営業やフリーランスでは、受け取る年金が異なり、受取り金額も変わってきます。図表2は年金だけでそれぞれの老後の家計簿をシミュレーションしたものです。まず会社員の場合、第2号被保険者にあたり、公的年金は老齢基礎年金と老齢厚生年金の二つを受け取ることができ、合計して月額15万円の年金収入があります。それほど贅沢をしなければ、生活をしていけそうな印象です。食費や日用品など変動費の節約は比較的簡単ですが、問題なのは住居費。住む地域や賃貸、分譲などでかかる金額は変わってきますが、シミュレーションのような金額に抑えることはかなり難しいのが現実です。

第1号被保険者である自営業やフリーランスの人の老後の家計簿はさらにシビアです。公的年金は老齢基礎年金のみ。満額でもらえて約月6万5000円です。会社員の人の年金の半額以下で生活をすることになり、娯楽費や交際費などには一切お金を使えません。自営業やフリーランスは定年がないため、何歳まででも働けますが、高齢になっても同じペースで働くのは難しく、公的年金以外のお金を準備しておくことは必須です。

50代の浪費は定年後の自分を追い詰める

年金だけで暮らすのは難しい上に、2021年度から公的年金額改正ルールも変わり、今後さらに物価や賃金に比べて抑制される傾向です。限られた金額の範囲内で生活できる能力を身につけておくことは重要です。

現役時代の金銭感覚のまま年金生活に入ってしまうと、赤字は想定していた金額よりもさらに膨らんでしまいます。特に50代を大きいお財布で暮らすことに慣れてしまうと、なかなかその習慣は抜けず、資産が減るスピードは加速してしまいます。

ダウンサイジングの効果が最も大きいのも50代。勤労収入があるうちは、頑張った分貯蓄にまわせる部分を大きくできます。高級スーパーで買い物をする、旅行に頻繁に行く、外食が好きなど、浪費癖がある人は暮らしの見直しをして、削れそうなものは今のうちに削減を。50代の浪費はそのまま定年後の自分を追い詰めることにつながり、老後破綻のリスクを高めてしまいます。早めに気を引き締めていきましょう。

また家の住み替えなどは体力のある60代までと思っておくとよいでしょう。

源泉徴収票から正確な収入を把握する

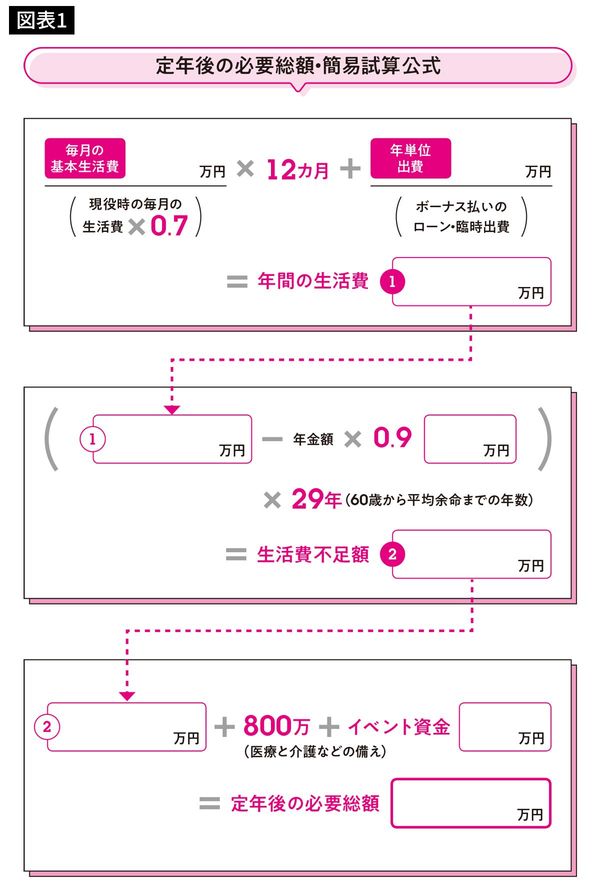

退職後の収支について何となくイメージが浮かんできたところで、実際に自分の定年後の収入や支出を具体的にシミュレーションしてみましょう。そのためには、現状の生活費を把握しておくことが必要です。

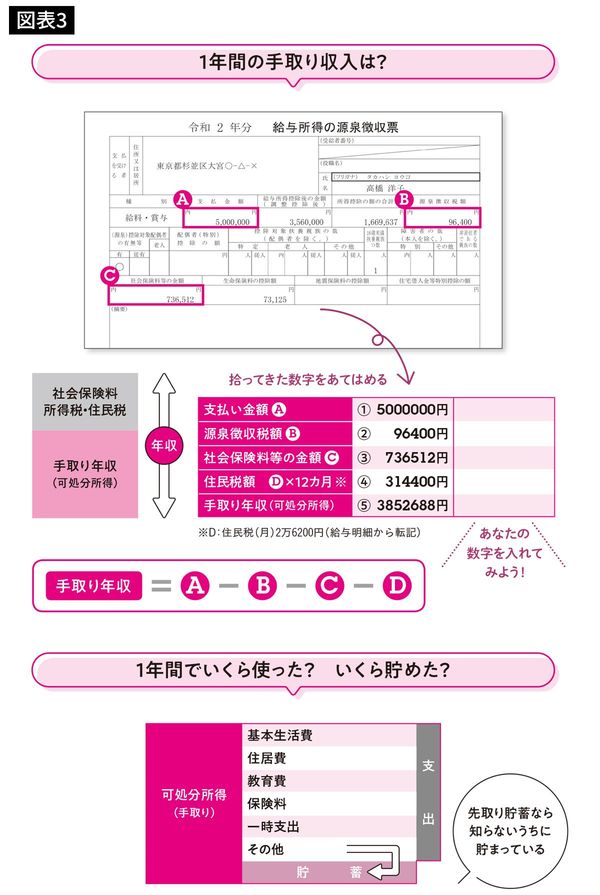

まずは自分の現在の収入を正確に把握します。年間でいくら受け取ったのかは、1月頃に勤務先から受け取る源泉徴収票で確認できます。図表3の源泉徴収票の支払い金額から源泉徴収税額、社会保険料がわかります。さらに、年間の住民税額を差し引いた分が手取りの収入になります。

次に支出について書き出します。食費や水道光熱費、交際費などは「基本生活費」とし、その他「住居費」「教育費」「保険料」「一時支出」「その他」に分けて書き出します。家計簿をつけてこなかった人は、これを機につけてみましょう。何にいくら使っているのかが、だいたいわかればよいので、大きなモレがないよう記録することが大切です。

残った分が貯蓄となりますが、貯蓄のための我慢は禁物。先取り貯蓄をして、知らないうちに貯まっていた、というような貯め方が長く続けるコツです。

支出は85%までに抑えて貯蓄を15%できていればOK

家計には、毎月の生活費以外にも出費があります。年間でかかる「特別費」です。例えば家電の買い替え費用、冠婚葬祭費、年払いの保険料など、年間でかかる費用が特別費にあたります。

一カ月にかかる生活費が見えてきたら、12倍します。その金額に特別費の合計を足したものが、現在の年間の生活費となります。

図表3で計算した手取りの年収と比較してみましょう。お金に余裕があって貯蓄にまわせていますか? 実は赤字ギリギリで、貯蓄がほとんどできていなかったという人は注意が必要です。毎月の生活費を細かく見直していく必要があります。

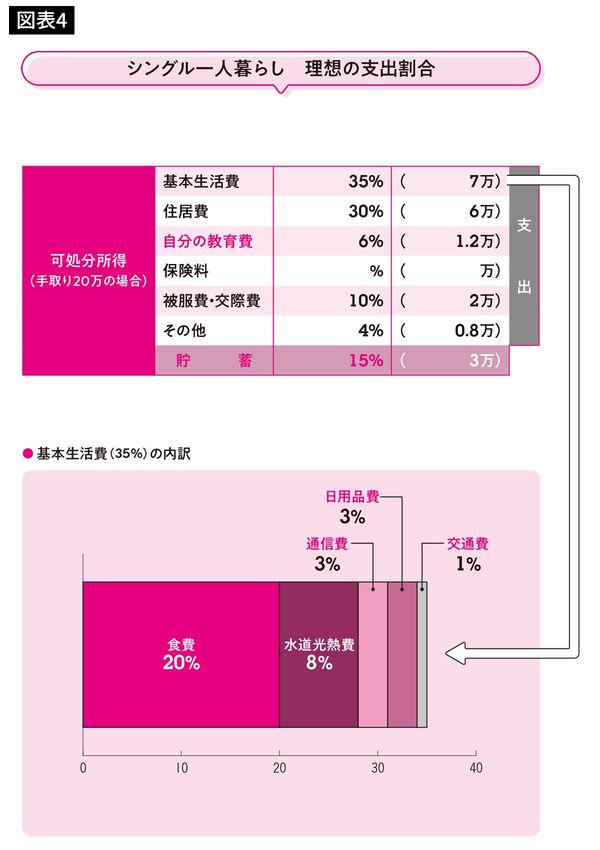

図表4はシングル一人暮らしの理想の支出割合です。被服費や交際費を減らし、その分、自分のスキルアップのための教育費にまわしたいところです。それぞれの比率については、その人次第なところはありますが、全体的に支出は85%までに抑え、残りの15%は貯蓄にまわせていればOKです。できれば収入を上げて、貯蓄率20%を目指したいところです。