※本稿は、頼藤太希・高山一恵『お金がどんどん増える! あなたにぴったりの投資法が見つかる! マンガと図解 はじめての資産運用』(宝島社)の一部を再編集したものです。

人生100年時代を見据えたNISA制度改正

人生100年時代の資産形成を支援するため、2024年から、一般NISAの制度が一部変更されます。

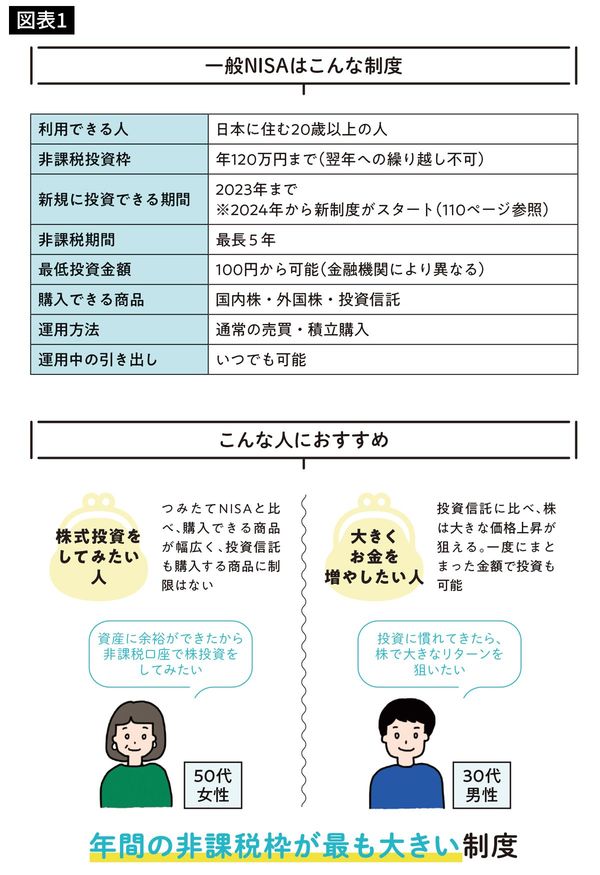

NISAは2014年から始まった制度です。年間120万円までの投資が、5年間非課税となるため、最大で600万円分の投資による利益が非課税になります。つみたてNISAと区別するため、一般NISAと呼ばれています。

国内外の株式・ETF・投資信託・REIT(不動産投資信託)が購入できます。

一般的に、株は投資信託よりも価格の変動が大きいです。株価が大きく値上がりすると、より非課税の効果が大きくなります。また、株に投資すると、配当金や株主優待を受け取れます。通常の株式投資であれば配当金にも税金がかかりますが、NISAであれば配当金への税金も非課税です。

新NISAで投資できる商品

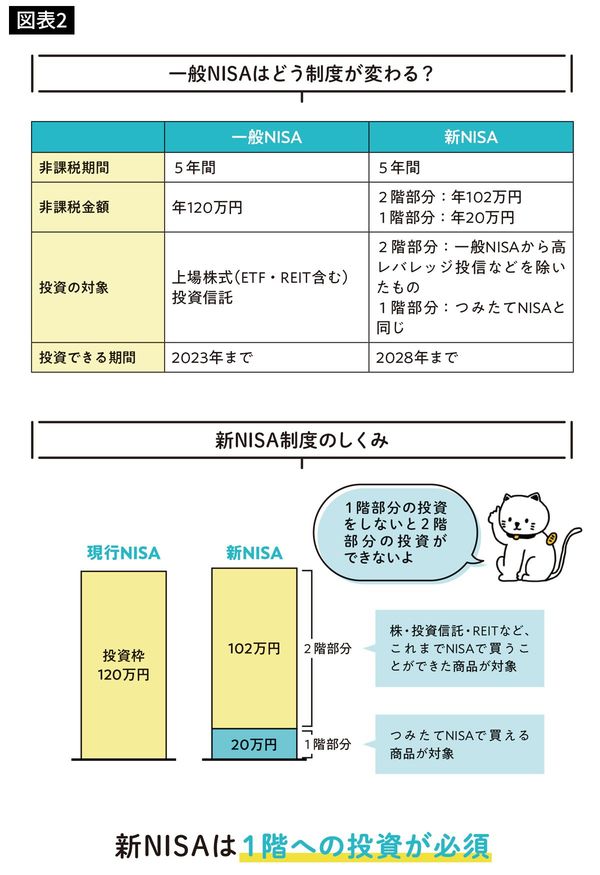

今回の改正により、合計で年間122万円までの投資に対する利益が非課税となります。

また、新NISAは、つみたてNISAと同様に積み立てる「1階部分」と、自由に投資できる「2階部分」に分けられることになりました。原則として、1階部分に投資をしていないと、2階部分への投資を行うことはできません。ただし1階部分上限まで積み立てる必要はなく、少額でも積み立てを行えば2階部分が使えるようになります。

新NISAの1階部分で投資できるのは、つみたてNISAの対象になっている投資信託です。現状のつみたてNISAと同様に、金融庁の基準を満たした商品から購入することになります。

2階部分はこれまで同様に、株式や投資信託、ETF、REITに投資できます。

消費者視点の“長い目”で企業を見る

株の銘柄選びには4つポイントがあります。

1つ目は、「人々の生活を豊かで楽しいものにしている企業か」です。消費者目線で企業の商品やサービスをチェックすると、その企業が今後も売上を伸ばし続けられるのか、企業の成長性を判断できます。

2つ目は、「10年後、20年後も必要であり続ける事業を展開しているか」。つまりは、一時的な勢いではなく、長期的に将来性のある業界かどうかを見極める必要があります。

たとえば、美容や健康、医療、介護といったサービスは、世界的にも高齢化の進む社会で今後も必要とされるでしょう。

3つ目は「その会社ならではの強みがあるか」、4つ目は「成長、進化するDNAがあるか」です。馴染みの深い日本株だけでなく、世界経済を引っ張り、業界トップを走る米国企業にも目を向けるとよいでしょう。

株を保有しているとお金がもらえる 「配当金」を狙え

株式で得られる利益は、売買の差益によるものだけではありません。株式は、保有しているだけで配当金を受け取れます。

配当金は、簡単に言うと企業のビジネスがうまくいったときにもらえる分け前のようなもので、毎年の業績を元に配当金の額が決まります。もらえる時期は中間決算、期末決算のそれぞれ2~3カ月後が一般的です。たとえば、高配当株・連続増配株で有名な花王の2021年の年間配当額の合計は、1株(6849円。2021年5月19日時点)あたり144円の予定になると発表されています。これが実現すると、1990年から32期連続で増配となります。

配当金の額は変動することに注意

ただし、現時点での配当金の額の大きさだけで企業を選ばないようにしましょう。

配当金を継続して受け取るためにも、企業の業績が好調を維持できるか、成長性があるかというところがポイントになります。

再び訪れた早期リタイアブーム 配当金でFIREを目指せ

近年「FIRE」と言う言葉が話題になりつつあります。

FIREとは、「経済的に自立し、早期退職を目指す」というものです。単に大金を稼いで仕事の一線から引退するというものではなく、支出を削り、その削ったお金を投資に回して、その収入で不労所得を増やし、経済的に自立するというものです。

FIREには「4%ルール」というものがあります。リタイア後の資産運用について、支出を元本の4%未満に抑えることができれば、高い確率で30年以上資産を維持できるとされている理論です。

つまり、年間支出の25倍の資金があれば、FIREできるということです。

FIREでは、配当金による収入を狙うことが一般的です。しかし、だからといって高配当の銘柄に集中投資してしまうと、そこが業績を悪化させると共倒れになってしまうため、FIREする場合も、「分散投資」が必要です。

「なんとなく」では投資はしない

株式や投資信託を買うときは、「なんとなく」で行ってはいけません。

自分がなぜその銘柄を購入したのか、きちんと説明できるようにしてください。理由を自分で説明できないものは買うべきではありません。

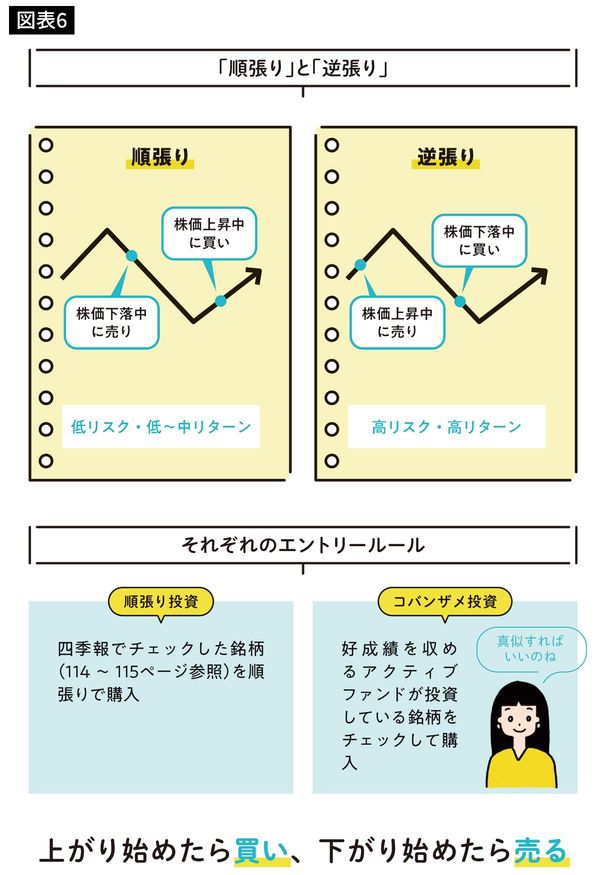

たとえば、株式投資では株価が上昇中の株を買う「順張り」と、下降中の株を買う「逆張り」という方法があります。逆張りがうまくいくと大きな利益を得ることができますが、逆張りを軸とする投資はリスクが高く、避けたほうがよいです。

初心者のうちは、順張り投資で堅実に利益を増やしていきましょう。銘柄選びに自信が持てないうちは、好成績を収めるアクティブファンドが投資している銘柄を購入する「コバンザメ投資」もよいでしょう。

株式であれば2ページ目で紹介した選び方に合致した銘柄を順張りで買うなど、購入理由を言葉で説明できるようにしましょう。