「2000万円足りない問題」は馬鹿げた話

昨年(2019年)、おおいに話題になったのが「年金2000万円問題」です。金融庁の金融審議会における市場ワーキンググループが2019年6月3日に出した報告書の中に「老後の生活は2000万円不足するかもしれない」という一文が載っていたからです。SNSでも炎上し、あっという間に話題になったことは記憶に新しいと思います。でも実はこのワーキングで議論されたことは「高齢社会における資産形成・管理」ですから、高齢化が進む中で相対的に金融資産をたくさん持っている高齢者の人たちへの情報提供や認知症対策を社会全体で考えていこうという趣旨が本来のものです。ところがあの「2000万円」というワンフレーズだけで話題がとんでもない方向に行ってしまったのです。

これがいかに馬鹿げた話かということは私も当時、あちこちでずいぶんコメントしましたし、多くの人がさまざまな意見を述べていますので、事実についてはここで改めて指摘することはありませんが、あまり他の人が触れなかった部分について2つの視点から考え、アフターコロナの時代の家計の考え方にも触れたいと思います。

①2000万円問題などというのは最初から存在していない

これは私があちこちの講演会などで一貫して言っていることです。多くの評論家やFPの人たちは、「2000万円足りないぐらい前からわかっていた話だ」とか「いや足らないのは2000万円どころではない」と主張する人たちが多いのですが、その背景にあるのは「だから自助努力で備えましょう」ということで投資を勧めようという意図が見え隠れするのです。ところが件の報告書を丁寧に読んでみると「2000万円問題」などどこにも存在しないことがわかります。

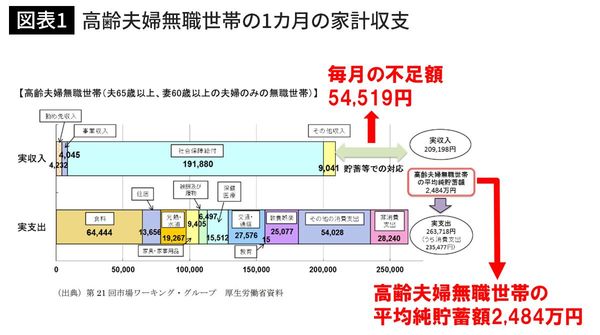

図表1は、金融庁の報告書の10ページに載ったグラフです。これによると毎月の収入と支出の差額は5万4519円となっています。つまり毎月これだけの金額が不足しているので、60歳から90歳までの30年間を累計すると5万4519円×12カ月×30年≒1962万円となり、これが2000万円足りない根拠だと言うのです。ところが同じグラフの右側に「高齢夫婦無職世帯の平均純貯蓄額2484万円」という数字が出ています。

え! これってどういうことでしょう? そうなんです、老後生活は2000万円足りないなどという話ではなく、既に2500万円近い貯金を持っているから毎月5万円以上不足しても大丈夫だし、それだけの貯蓄があるから、そういう生活をしているという話なのです。つまりこのまま行けば2000万円足りなくなる、というような話では全くないのです。

でもこれは当たり前の話です。よく考えてみてください。お金というのは収入+自分が持っている貯蓄の範囲内でしか使うことはできません。もし貯蓄がゼロで毎月5万円以上も赤字の生活などしていたら、最後は消費者金融にでも頼るしか方法は無くなってしまいます。普通の家庭であれば「収入+貯蓄」の範囲内で支出をしています。だからあの報告書に「2000万円足りない」という一文を入れたのは完全なミスリードだったのです。

②いつのまにか1200万円に!

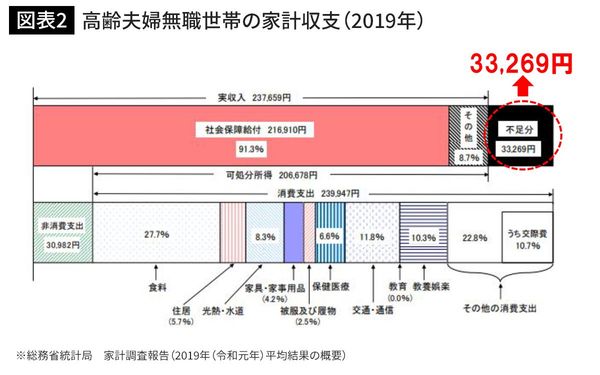

2019年に話題になった図表1のデータは総務省統計局が作ったものを厚生労働省が引用し、さらにそれを金融庁が引用したのですが、データ自体は2017年のものです。ところが最近、2019年のデータが発表になりました。それが図表2です。それによれば、毎月の不足額は何と3万3269円に減少しているのです。この金額だと先ほどの式で計算すると3万3269円×12カ月×30年≒1197万円となります。何と、2000万円問題ではなく1200万円問題になっているのです。

「いや、それは2000万円問題が出たから節約して支出を減らしたからじゃないの?」と言う人がいるかもしれませんが、支出自体は2017年の26万3717円から、2019年は27万0929円と逆に増えているのです。これは一体どういうわけなのでしょう?

平均値を見ても意味がない

この理由は「平均」にあります。つまり2017年も2019年もアンケート調査をした1万件のデータの平均値ということです。統計を学んだ人ならわかるでしょうが、単純な平均値とは「最も多い層」ではありませんし、「真ん中ぐらいの人」を表しているわけでもありません。だからこんな統計の数字だけを見てもあまり意味がないのです。

ところが統計のことをよく知らない一般の人は「平均」と言われるとみんながそうなのか? と思ってしまいます。たしかに何千人に一人ぐらいはこのデータ数字に合う人もいるでしょうが、ほとんどの人はこの通りの数字ではありません。たまたまアンケートに答えた人たちの数字を全部足して総数で割る「算術平均」で出した数字に過ぎません。

つまり現実の数字というものは一人ひとり全く異なるということなのです。60歳を過ぎても働いている人もいれば、年金だけで十分生活している人もいます。それに夫婦の場合と単身の場合でも状況は全く異なります。結論として「自分の場合はどうか?」ということを考えるべきであって、アンケートで出てきた平均を見ていても何も意味が無いということです。

いつ職を失ってもおかしくない

そういう事実を踏まえて、今後のお金に対する方向を考えてみましょう。コロナ禍によって仕事や生活の仕方は大きく変わってきましたが、今後この状態がずっと続くかどうかはわかりません。ただ、今回の出来事でよくわかったことがあります。それは景気の波だけではなく、今回のような突発的なパンデミックによって自分を取り巻く経済の環境が大きく変わってしまう可能性はいつでもあるということです。

以前もリーマンショックや東日本大震災の時のように一時的に経済に大きなショックが起きることはありましたが、今回、それらと異なるのは、リーマン時のように幅広い業種にわたって影響が出るのではなく、特定の業種が壊滅的な影響を受けているということ。そして震災や台風のように過ぎ去ってしまえばすぐに復興に向けて動き出せるという性質のものではないということです。

したがって、今後も企業の倒産や廃業、及びそれに伴う連鎖的な影響による経営悪化が増える可能性があり、いつ何時、突然職を失ってしまうかもしれないということは覚悟しておく必要があるでしょう。

老後への漠然とした不安をなくす

そんな時代に考えておくべきことは、「自分自身の現在の家計と将来の見通し」です。「2000万円足りない、どうしよう!」といって慌てるのではなく、まずは自分の収支表である家計簿やバランスシートである資産・債務の状況が自分の場合はどうなっているのかという把握をきちんとおこなうことです。繰り返しますが「平均」はほとんど意味がないのです。「自分の場合はどうか?」は自分で考えて把握するしかありません。

私自身、会社を定年退職する2年前から自分で家計簿と資産簿をつけるようにしました。毎月の生活費がどれぐらいなのかを把握することで将来の漠然とした不安がかなり解消されたことを覚えています。今はさまざまな種類の家計簿アプリが出ていますから、それほど家計簿をつけるというのは大変なことではありません。特に資産管理についてはこういうマネーアプリを積極的に利用した方が良いでしょうし、ずっと楽です。

前回のコラムでも現金を持っておくことの重要性をお話しましたが、ただ漠然と持っているのではなく、収支と自分の金融資産全体を管理しておくことが、アフターコロナで安心して生きていける方法ではないでしょうか。