先代社長の功績で財務基盤は強固

事業承継をめぐる騒動で世間の注目を集めた大塚家具。一方で好業績が続くニトリ。両社の違いを決算書で見ると、どうなるか。安全性、収益性、成長性の3つの視点から比較してみよう。

▼決算書の読み方はこちら!

URL「https://president.jp/articles/-/34125」

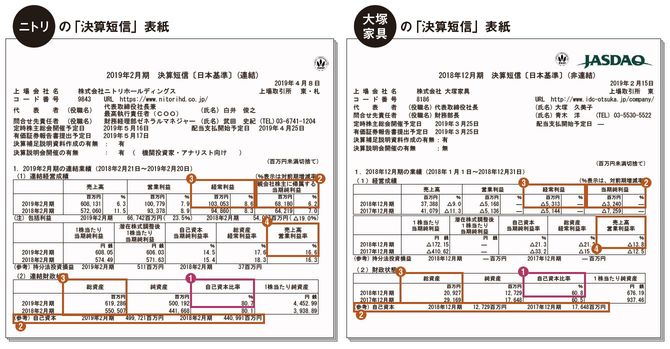

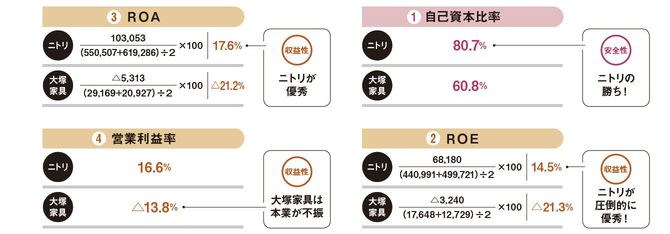

まず、安全性を示す自己資本比率は、両社とも理想とされる40%を超えているので問題はなさそう。驚くのは大塚家具がいまだに60%を超えていることだ。

「先代社長時代に積み上げた利益剰余金がいかに大きかったかを物語っています」(柴山政行さん)

結果、同社は今なお自己資本で設備のかなりの部分を賄えていることになる。今のところ、強固な財務基盤を維持しているといえる。

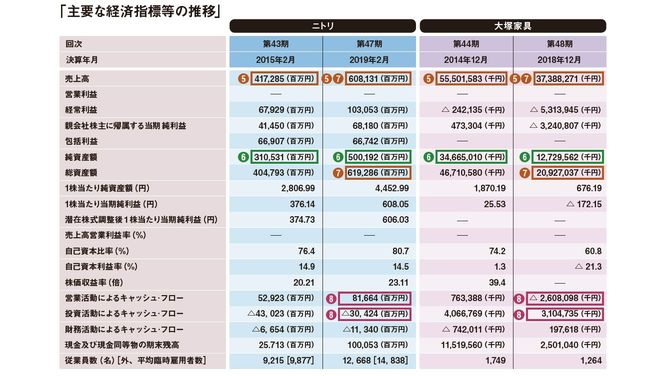

収益性を見ると、自己資本をいかに有効に活用しているかを示すROEは、ニトリの14.5%に対し、大塚家具は△21.3%と圧倒的な差がある。総資産をいかに有効活用しているかを表すROAを見ても、ニトリが目安の8%を上回っているのに対し、大塚家具は△21.2%と差が大きい。両社の経営効率の差は歴然としているといえそうだ。加えて、大塚家具は赤字の状態が続いている。当期純利益のマイナス幅は前期と比較し縮小しているが、営業利益率のマイナスは拡大している。

本業で生み出した現金を投資

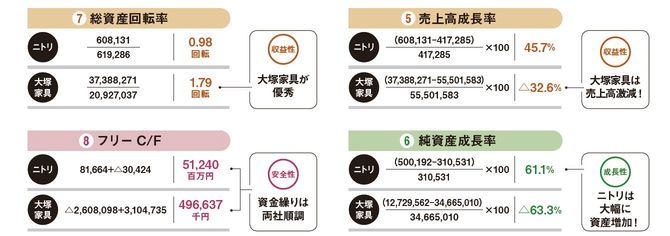

フリーC/Fは両社プラスで資金繰りに問題はなさそうだが、ニトリは営業C/Fがプラスで投資C/Fがマイナス。大塚家具は逆に営業C/Fがマイナスで投資C/Fがプラス。大塚家具の投資C/Fの中身を有価証券報告書で詳しく見ると、固定資産と有価証券の売却でプラスになっていることがわかる。ニトリが本業で生み出した現金を投資で活用しているのに対し、大塚家具は資産の売却で本業のマイナスを補っている形だ。

売上高成長率はニトリが45.7%であるのに対し、大塚家具は△32.6%と売上高が激減。ただし、総資産回転率は大塚家具のほうが優秀のようだ。成長性に関しては純資産成長率を見ると、ニトリが純資産を大幅に増やし61.1%であるのに対し、大塚家具は△63.3%と厳しい。

とはいえ、大塚家具がすぐに倒産するような状態ではないことは確か。潤沢な利益剰余金で盤石な財務基盤を維持できている間に新たな経営戦略を打ち出す必要がありそうだ。一方のニトリは近年、渋谷や銀座などの都市部に出店するなど強気のチャレンジをしている。これができるのも潤沢な自己資本があるから。ニトリの経営は安泰といえる。

公認会計士・税理士

柴山会計ラーニング代表。1965年生まれ。埼玉大学経済学部卒業。92年、公認会計士2次試験に合格。センチュリー監査法人を経て98年に柴山政行公認会計士税理士事務所を開設。小中学生から始められる会計・簿記教育「キッズBOKI」のメソッドを開発。