価値尺度、交換可能、貯蔵可能がお金の機能

これからのお金について考える前に、まず、お金とはどういう機能、役割を持つものだったのかを振り返ってみましょう。

紀元前、自分の欲しいものを得るために人々は物物交換をしていましたが、物同士の交換では、往々にして、お互いの希望どおりにならないことがありました。そこで、①価値の尺度になるもの(みんなが欲しがるもので、価値がある程度定まっていて、ほかのものの価値を測るのに便利なもの)、②交換できるもの、③貯蔵できるもの、という3つの機能を果たすものを交換のなかだちとして使ったのがお金の始まり。

中国の殷周(いんしゅう)時代の貝はよく知られた例です。貝は当時、貴重なもので、貝殻何個で何々と交換、という統一の測り方ができ、しかも貯めることもできたからです。現在でも「費」や「貯」などお金に関係のある言葉が貝偏なのはこのためなんですね。ドイツ軍の戦争捕虜収容所では定期的に配給されるタバコが、ほかのものとの交換手段として流通していました。

紙幣やコインは先ほど挙げた3つの機能を持つ交換手段として優れているため、現在まで長らく貨幣として使われています。

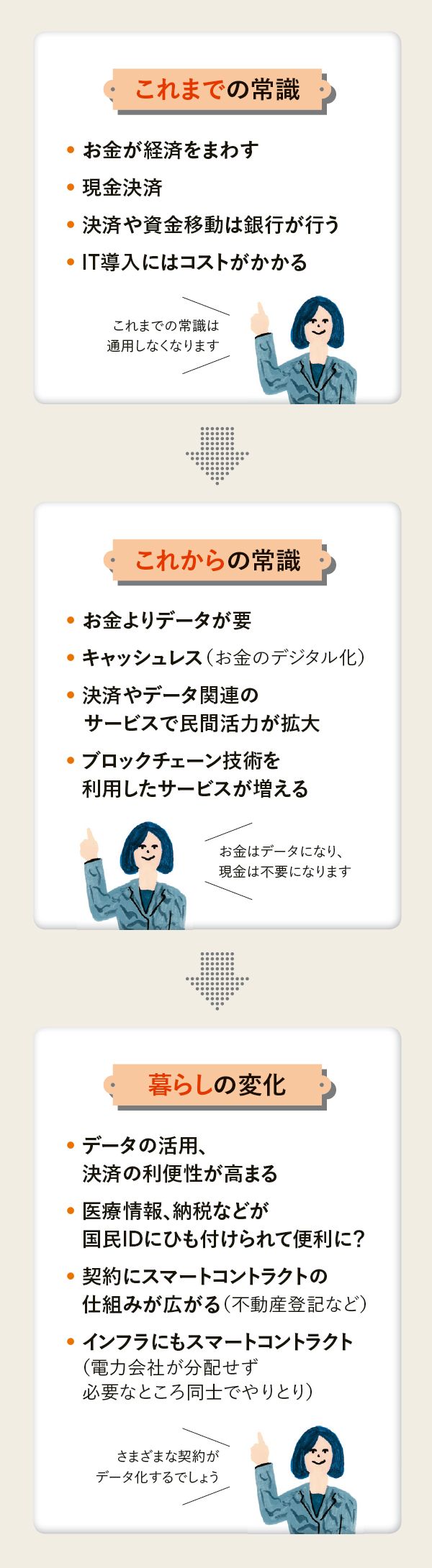

ところが、テクノロジーが進展するなかで、情報技術と金融が結びつき、さまざまな革新的な動きが出てきた。これがフィンテックです。フィンテックは、インターネット、スマートフォン、AIなどを利用した金融サービスの形で世界中に広がっています。フィンテックにより、消費者の利便性は向上し、さらに、その技術を導入するコストも大幅に低下したため、スマートフォンでの決済など、現金を使わない決済が大変なスピードで拡大しています。

電子的な決済を伴うeコマースとそのデータを使ったマーケティングなど、民間企業が競争しながら、さまざまな付加価値の高いサービスを提供するようになってきています。

海外の先進的な例では、中国のアリペイやスウェーデンのSwishなどがあります。お年玉や、ストリートライブなどでの「投げ銭」が、スマホのアプリで支払い可能に。

スウェーデンではまた、「eクローナ」というデジタル通貨を中央銀行が発行する予定で、これは世界でも先進的な試みです。

日本でもLINE、オリガミなどが、フィンテックを利用した、瞬時に簡単にお金をやりとりできる、決済サービスを次々と提供しています。

仮想通貨以外にも広く使えるブロックチェーン技術

さて、お金のデジタルデータ化が急速に進むことと並んで、もうひとつ重要な技術革新があります。それは、仮想通貨を成り立たせる仕組みでもある「ブロックチェーン」です。

これは、みんながウェブ上に共通の「台帳」を持ち、みんなが見ている中で、取引の記録を残していくというものです。中央政府のような管理者がいないのが大きな特徴です。

衆人環視の中、すべての取引履歴が残るので、透明性が高いと言えますし、中央の管理者をいちいち通さずに、利用者同士でピア・トゥ・ピアという直接取引ができるのも便利な点です。また、取引履歴は非常に解読するのが難しい「暗号」を使っているなど、改ざんされにくい利点もあります。

ブロックチェーンはビットコインなどの仮想通貨で有名になりましたが、利用範囲はそれだけにとどまりません。貿易、送金、不動産取引などの契約、合意システムなどに幅広く応用可能です。たとえば、ブロックチェーンを利用した「Everledger」というシステムは、すでにダイヤモンドの大手ブランドであるデビアスの取引に使われています。

フィンテックやブロックチェーンでカギを握るのは、一にも二にも「データ」です。

たとえば、エストニア政府は2000年代から、投票、納税、住民登録、法人登記、医療、教育、警察等ほとんどすべての行政分野にわたり、10年以上かけて電子化を推進し電子政府が成立しています。国民の電子納税率は98%で、役所に行くのは結婚、離婚、不動産登記の最大3回だけといった具合です。1度国民からデータをもらったら、2度と同じデータは提出させないという徹底したデータ管理と連携による、データの共有、即時利用が可能なのです。ひとつの将来像として大変示唆的です。今後の私たちの生活や、消費の場面に、データの利活用を中心とした、フィンテック、IoTの技術が浸透するのは間違いありません。これらの例からもわかるように、お金の現在、そして将来像は、現金ではなく、「データ」なのです。

かつては、お金は銀行を通じてでなければ動かすことができませんでした。しかし、お金がデジタルデータとして取引されることで、資金移動がより容易になっています。とくに小売業では、銀行以外の産業によるさまざまな決済サービスが可能になりました。つまり、技術革新により、リテール(小売)でのお金の使い方に風穴があいたということです。

ただし、日本では決済機能に関して、2次元コード、アプリなど、各社がいろいろな種類のサービスを提供し、規格がバラバラに乱立していて、消費者の使い勝手が悪くなっている感は否めません。プラットフォームの統一化、標準化が急務です。

このようにお金は現金として流通することが少なくなりつつありますが、日本では諸外国に比べ、キャッシュレス化があまり進んでいません。理由としては、コンビニも含め、ATM網が全国に張り巡らされ、便利であること、紙幣の偽造のしにくさ、汚れにくさなどが挙げられます。

現実にはキャッシュレスはすでに、5割に達している

政府は27年までに、キャッシュレス比率を現在の2割から4割にするという目標を立てています。ただし、預金口座での振替などもキャッシュレスであると考えれば、現実にはキャッシュレスはすでに、5割に達していると言えます。

キャッシュレス化では、クレジットカードを使いすぎるなどの不安の声も聞かれます。しかし、それは技術革新で上手に制限をかけるなどの工夫も可能。今後キャッシュレス化社会になるのは必至なのです。

お金のデータ化が広がることで、個人情報の管理はもっとも問題になるところです。各社の持つデータには、個人のセンシティブ情報が含まれるので、個人情報保護やセキュリティーのあり方についての議論が必要になります。たとえば、EUではGDPR(一般データ保護規則)でフェイスブックなどの情報漏洩(ろうえい)への防衛対策が進んでいます。

こうしたなかで、未来のお金はどのようになっていくでしょうか。仮想通貨は、中央管理者がいない、民主主義的な仕組みや、フィロソフィーとして魅力がありますが、投機目的で広がった面があるため、価格変動の大きさで通貨としての信頼性の獲得までには至っていません。一方、お金をデータ化して、スウェーデンのように、中央銀行がデジタル通貨を発行するような動きが今後、ほかの国でも出てくる可能性はあると思われます。

仮想通貨から生まれたブロックチェーン技術は、応用範囲が広がり電力など、スマートコントラクト(契約の自動化)の技術で管理を自律分散化。利用者同士が直接電気の取引を行うことも可能になりそうです。

今後、データが要になる動きはますます加速していくでしょう。それにともないイノベーションの速度も速まります。常に最新の情報技術の行方を見ておく必要があります。

定型業務はAIに取って代わられるかもしれませんが、半面、フィンテックやIoTなどの技術を使って、個人のさまざまなアイディアが低コストで、簡単に実用化できる、どんな人でも業務のなかで自分のアイディアを提案できる時代でもあるのです。自分の仕事について、これは将来的に機械に置き換えられるか、ならば、自分にできることは何か。また、業務のなかで、こんなふうに変えればもっと良くなるのではないか、と考え続けることが大切です。

・AI、データ解析(アナリシス)が進み、イノベーションが加速

・資金移動のスピードが増す

・人間の仕事の多くがAIに代替される

・個人のアイディアをIT技術で簡単に実現できる

日本総合研究所理事長

京都大学博士(経済学)。専門は金融システム、社会保障など。近年はプルーデンス政策、フィンテックと規制、医療などのテーマに取り組む。日本銀行を経て、1992年、日本総合研究所調査部副主任研究員となり、2018年より現職。経済産業省産業構造審議会委員、金融庁金融審議会委員、慶應義塾大学特別招聘教授等も務める。