Q.投資ってしたほうがいい?

好景気でも給料は増えず、税金や社会保険料ばかり増える時代です。また、預金金利の上昇もほとんど期待できません。そんな中で資産を大きく増やしたいなら、投資は不可欠といえるでしょう。

さらに、物価はじわじわと上昇しています。コンビニのおにぎりが小さくなったと感じませんか? こうした消費者物価指数に反映されない物価上昇がすでに始まっています。現在、大手銀行の定期預金金利はわずか年0.01%。これでは物価上昇に対抗できません。

投資は値上がり益を狙うものと思いがちですが、たとえば株を持っていれば定期的に配当を得られます。今、日本の上場株の配当利回り(年間配当÷株価×100)は平均1.5%程度。こうした利益を合わせれば、定期預金よりはるかに高い成果が期待できます。

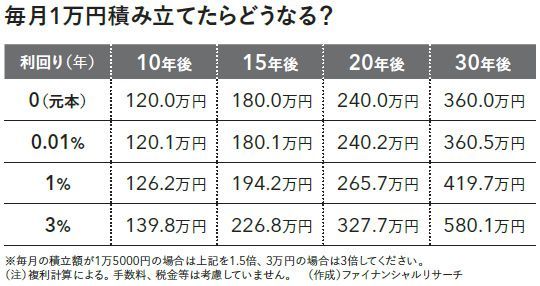

表は、毎月1万円を積み立てた場合の結果を示したもの。投資でもし結果的に年3%の利益が得られれば、30年後の総額は元本360万円に対して約580万円。投資の利益は確実なものではありませんが、投資しないと、これだけの成果は決して得られません。

Q.でも、投資って難しいのでは?

いつもスマホを見て頻繁に売買を繰り返す――投資にそんなイメージを持っていませんか?

そんな方法はタイミングの判断が難しいし、何より、仕事や家事に忙しく暮らす人には向きません。

私たちに向いているのは、もっとじっくり取り組む投資法。同じ銘柄を毎月少しずつ買って増やしていく“積み立て投資”がピッタリです。これなら、金融機関の窓口で1度申し込めば、あとは自動引き落としで買えるので手間いらず。価格を毎日チェックする必要もありません。

株や金なども積み立て購入できますが、おすすめしたいのは投資信託。投資信託は株や債券など複数の投資先を組み合わせたパッケージ商品のようなもの。多くの投資先を組み合わせることで、価格変動によるリスクを調整するしくみになっています。

銀行や証券会社で購入できますが、ネット証券なら毎月100円から購入できる会社もあります。

Q.損をするのはやっぱりイヤです……

投資商品の値動きで損するのは、高いときに買って、その後に値下がりした場合です。

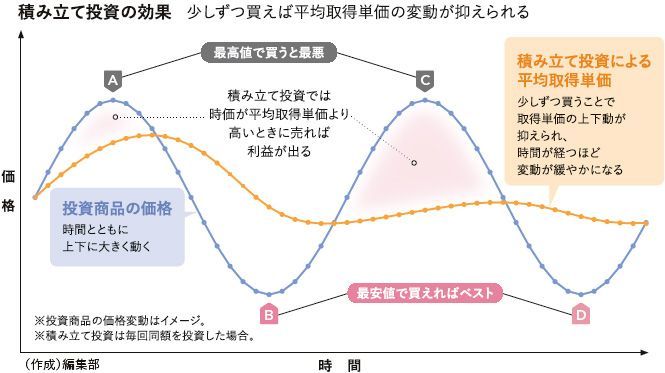

図の青い線は、投資商品の価格変動を示したもの。1度にまとまった金額を投資する場合、最高値のA、Cで買えば損するだけで、最安値のB、Dで買えればベスト。でも、その時点では将来の価格はわからないので、高値で買って損することも多いのです。

図のオレンジ色の線は、この商品を積み立て購入した場合の平均取得単価を示したもの。1回目は平均取得単価=商品価格で、回数が増えるたびに平均化され、変動が緩やかになっていきます。

つまり、高値でたくさん買ってしまう事態を避けられる。一方で、安値でたくさん買う幸運もなくなりますが、大きな損得が出にくくなって、安定した投資が可能になります。投資期間が長くなるほど、この安定性は高まります。

ハラハラしない投資ができるのが積み立て投資のメリットです。

Q.毎月いくら投資すればいい?

投資では高い利益が期待できる半面、損する可能性もあります。だから、投資は減っても困らない余裕資金で行うのが大原則です。

たとえば5年先に使う子どもの教育資金は、預貯金で確実に積み立ててください。

ただ、それを使うのが10年以上先なら、一部は投資を取り入れてOK。なぜなら、10年以上あれば、その間に損することがあっても、使うまでに取り戻すチャンスがあるからです。もし10年以上先に使う教育資金を毎月5万円積み立てるなら、そのうち5000円程度は投資するといいでしょう。

また、20年以上も先に使う老後資金は、投資に向いたお金です。教育資金のメドがついているなら、もっと積極的に投資を取り入れ、資金を増やしたいところです。

余裕資金は人によって違います。まずは自分に合った金額を決め、無理せず少しずつ投資を始めて、早く慣れておくのがおすすめです。

いまさら聞けない!? 投資信託の超基本ガイド

▼みんなのお金を集めて投資するしくみ

・多くの投資家から集めた資金を、さまざまな商品に投資して運用するのが投資信託。

・500円、1000円といった少ない資金から投資できる。

・投資信託を設計して運用を指示するのは投資信託委託会社、資金を預かって実際に売買を執行するのは信託銀行、販売は証券会社や銀行などの金融機関が担当する。

▼基本の種類だけは覚えよう

・国内で販売されている投資信託は現在6000本以上ある。

・さまざまな分類のしかたがあるが、特に知っておきたいタイプは以下のようなもの。

債券型[・国内債券型 ・外国債券型]……公社債など債券に投資するタイプ

株式型[・国内株式型 ・外国株式型]……株式に投資するタイプ

バランス型……国内外の債券や株式などを組み合わせるタイプ

不動産投信[・国内型 ・外国型]……不動産に投資するタイプ

B.運用方法で分ける

インデックスファンド……株価指数など特定の指標に連動するように運用するタイプ

アクティブファンド……特定の指標を上回る運用をめざすタイプ

▼投資にかかる手数料と税金は要注意

・預貯金と違い、投資信託には手数料がかかる。

・手数料は投資信託によって違い、また同じ投資信託でも販売窓口になる金融機関によって異なる。

・購入時手数料ゼロのもの(ノーロード)が有利。また購入時手数料はネット証券、ネット銀行が比較的割安。

・保有中にかかる運用管理費用(信託報酬)は要注意。信託報酬はアクティブ型よりインデックス型のほうが割安。

・税金については税制優遇制度のNISA、iDeCoを利用すると有利。

・購入時手数料

販売窓口の金融機関に払う手数料。購入価格に対し0~3%程度

▼保有中にかかる手数料・税金

・信託報酬

販売窓口の金融機関、投信会社、信託銀行に払う運用管理費用。保有額に対し年0.1~2.5%程度が日割り計算で差し引かれる

・分配金にかかる所得税・住民税

合わせて20.315%

▼売却時にかかる手数料・税金

・信託財産留保額

解約にかかる費用を負担する場合がある。かかる場合は解約代金の0.1~1%程度

・売却益にかかる所得税・住民税

合わせて20.315%

月1万円で投資デビューしよう

初めての投資なら無理をせず、商品は1つに絞りましょう。

選ぶのは、バランス型の投資信託。バランス型は、日本株、外国株、日本債券、外国債券など多くのジャンルを組み合わせて投資するタイプ。1つ買うだけで多くのジャンルに投資できる便利さがメリットです。信託報酬が比較的高めという難点もありましたが、最近は低めの商品も登場しています。

バランス型の投資信託は、株と債券の組み合わせ方により、それぞれ性格が異なります。株と債券は反対の値動きをする性質があり、組み合わせることで、全体の値動きを安定させる効果があります。債券の比率が高いほど値動きは安定してローリスク・ローリターン、株式の比率が高いほどハイリスク・ハイリターンになります。

初めての投資なら、株式:債券が50:50に設定されているタイプがおすすめ。これは、安定性を持たせつつ、利益もある程度追求する、バランスのいい比率です。

税制優遇制度「つみたてNISA」を利用すれば、運用益が非課税になるので有利。

老後資金専用の制度「iDeCo」なら運用益が非課税のうえ投資額が全額所得控除できるのでさらに有利ですが、60歳まで引き出せないのが難点。特に若い世代なら、60歳までに何が起きるかわかりません。もっと前に必要になる教育資金などを優先し、余裕ができたらiDeCoを利用するといいでしょう。

【ハッピーエイジング40】

・運用会社/損保ジャパン日本興亜アセットマネジメント

・積立窓口/楽天証券、SBI証券(いずれもつみたてNISA対応)

【DCニッセイワールドセレクトファンド(標準型)】

・運用会社/ニッセイアセットマネジメント

・積立窓口/楽天証券(つみたてNISA対応)

▼毎月分配型投信は、積み立てに向かない

決算を毎月行って分配金を配るのが毎月分配型投信。根強い人気がありますが、分配金を毎月受け取ってしまうと資産が増えていきません。積み立てるなら決算が1年か半年に1回、分配金は受け取らず再投資するタイプを選ぶこと。

月3万円でちょっぴり積極投資

毎月3万円を投資に回せるのは収入にかなり余裕のある人でしょう。ある程度の投資経験があるなら、投資信託を自分で組み合わせて投資する方法がおすすめです。

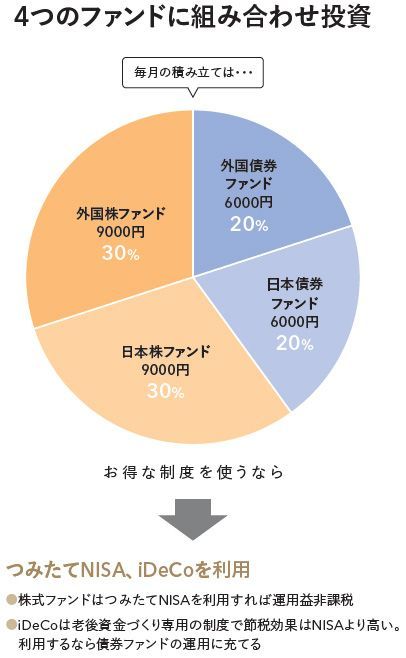

債券型に4割/債券型ファンドの比率が多いほど運用全体の安定性が高くなります。外国債券型と日本債券型を50:50の比率に。

組み合わせるのは日本株型、外国株型、日本債券型、外国債券型の4つのインデックスファンド。インデックスファンドは、特定の指標に連動する投資信託で、信託報酬が安いのがメリットです。

株式型と債券型の比率は60:40で、やや積極的な運用です。株式型のうち日本型と外国型の比率は50:50、債券型も同様です。これで年3%の成果をめざします。

税制優遇制度を使う場合、つみたてNISAでは株式型しか扱っていないので、債券型はiDeCoを利用します。

投資に慣れていない人は、全額をバランス型の投資信託にしてもOKです。

(外国株型)

【野村つみたて外国株投信】

・運用会社/野村アセットマネジメント

・積立窓口/楽天証券、SBI証券(いずれもつみたてNISA対応)

【楽天・全世界株式インデックス・ファンド】

・運用会社/楽天投信

・積立窓口/楽天証券、SBI証券、マネックス証券(いずれもつみたてNISA対応)

(日本株型)

【(購入・換金手数料なし)ニッセイTOPIXインデックスファンド】

・運用会社/ニッセイアセットマネジメント

・積立窓口/楽天証券、SBI証券(いずれもつみたてNISA対応)

【eMAXIS Slim国内株式インデックス】

・運用会社/三菱UFJ国際投信

・積立窓口/楽天証券、SBI証券、マネックス証券、カブドットコム証券(いずれもつみたてNISA対応)

▼おすすめの債権型ファンド

(外国株型)

【たわらノーロード 先進国債券】

・運用会社/アセットマネジメントOne

・積立窓口/楽天証券(iDeCo対応)

(日本株型)

【たわらノーロード 国内債券】

・運用会社/アセットマネジメントOne

・積立窓口/楽天証券(iDeCo対応)

▼買ったらず~っと、そのままでいいの?

バランス型の場合は、株式と債券の比率が一定になるよう運用するので何もしなくてOK。一方、自分で組み合わせる場合は、だんだん比率が変わってきます。何年かに1度は一部を売買して比率を調整(リバランス)してください。

月7万円でハイリターンを狙う

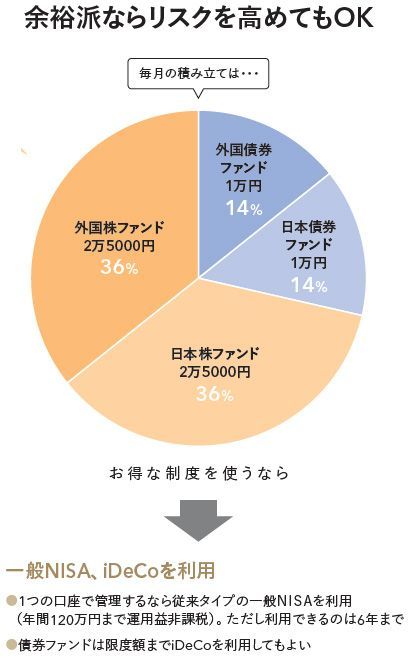

毎月7万円を投資するなら、資産に余裕があって、投資経験もあることが前提になります。この場合なら、リスクを高めてハイリターンを狙うのも可能です。

債券型に3割/債券型ファンドは少なめ、より安定運用を望むなら債券型のウエートを高める。外国債券型と日本債券型を50:50の比率に。

日本株型、外国株型、日本債券型、外国債券型の4つのインデックスファンドを使って、株式型:債券型を70:30の比率で組み合わせ、より積極的な運用をめざします。

株式型、債券型いずれも日本型と外国型の比率を50:50とします。外国株型は1つだけなら全世界に投資するものを選びますが、新興国型と先進国型の2つを組み合わせる方法もあります。

株式型だけで月5万円となると、つみたてNISAの限度額(年40万円)を超えてしまいます。一般NISAで全部を管理するか、利用できる範囲内で債券型のみiDeCoを使うといいでしょう。

(外国株型)

【野村つみたて外国株投信】

・運用会社/野村アセットマネジメント

・積立窓口/楽天証券、SBI証券(いずれもつみたてNISA対応)

【楽天・全世界株式インデックス・ファンド】

・運用会社/楽天投信

・積立窓口/楽天証券、SBI証券、マネックス証券(いずれもつみたてNISA対応)

【《購入・換金手数料なし》ニッセイ外国株式インデックスファンド】

・運用会社/ニッセイアセットマネジメント

・積立窓口/楽天証券、SBI証券、マネックス証券、カブドットコム証券(いずれもつみたてNISA対応)

【eMAXIS Slim新興国株式インデックス】

・運用会社/三菱UFJ国際投信

・積立窓口/楽天証券、SBI証券、マネックス証券、カブドットコム証券(いずれもつみたてNISA対応)

(日本株型)

【《購入・換金手数料なし》ニッセイTOPIXインデックスファンド】

・運用会社/ニッセイアセットマネジメント

・積立窓口/楽天証券、SBI証券(いずれもつみたてNISA対応)

【eMAXIS Slim国内株式インデックス】

・運用会社/三菱UFJ国際投信

・積立窓口/楽天証券、SBI証券、マネックス証券、カブドットコム証券(いずれもつみたてNISA対応)

▼おすすめの債券型ファンド

(外国株型)

【たわらノーロード 先進国債券】

・運用会社/アセットマネジメントOne

・積立窓口/楽天証券(iDeCo対応)

【eMAXIS Slim先進国債券インデックス】

・運用会社/三菱UFJ国際投信

・積立窓口/楽天証券、SBI証券

(日本株型)

【たわらノーロード 国内債券】

・運用会社/アセットマネジメントOne

・積立窓口/楽天証券(iDeCo対応)

【三菱UFJ国内債券インデックスファンド】

・運用会社/三菱UFJ国際投信

・積立窓口/楽天証券、SBI証券

▼iDeCoは収入が多い人ほど得

iDeCoの最大のメリットは、掛け金全額を所得控除できること。所得控除すると、その額だけ税金のかかる額が減少。税額は控除後の額に税率を掛けて計算するので、税率が高い(所得が多い)人ほど節税効果が高くなります。

ファイナンシャルプランナー

(有)ファイナンシャルリサーチ代表。あらゆるマネー商品に精通する超ベテランFP。近著は『めちゃくちゃわかるよ!超株入門』(ダイヤモンド社)。