2016年4月から実際に投資が可能になったジュニアNISA。NISAの子ども版ですが、NISAとは何が違うのでしょうか。FPの深野康彦さんに教えていただきました。

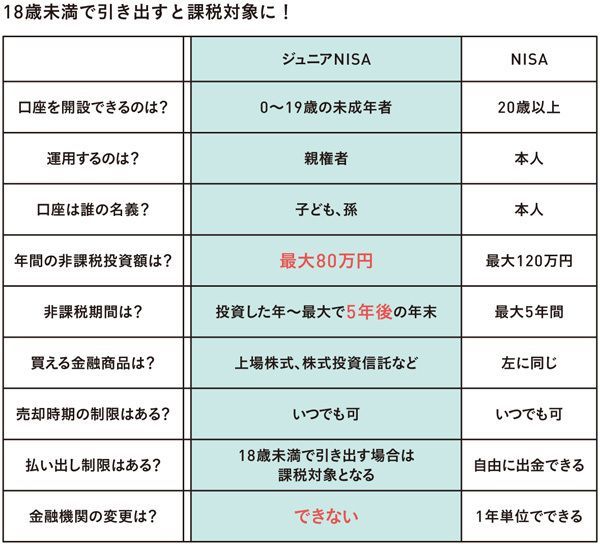

Step1:NISAとジュニアNISAの違いを知ろう

NISA、ジュニアNISAを簡単に説明すると、株式や株式投資信託の売却代金、株式の配当金、株式投資信託の分配金にかかる税金が非課税になる制度です。通常、投資で得た利益には約20%の税金がかかりますが、これが一定額まではかかりません。

正式名称はそれぞれ、NISAが「少額投資非課税制度」、ジュニアNISAが「未成年者少額投資非課税制度」。大きな特徴は、NISAが、(1)20歳以上が口座を作って運用、(2)非課税期間は原則5年間で非課税枠は年間最大120万円まで、(3)いつでも口座から引き出しができるのに対し、ジュニアNISAは、(1)0~19歳の子ども名義の口座を作って親(親権者)が運用、(2)非課税期間は原則5年間で非課税枠は年間最大80万円まで、(3)原則子どもが18歳まで(3月末時点で18歳になる年の前年の12月31日まで。以下同)引き出せない(それ以前の引き出しは課税対象)。

ジュニアNISAのメリットは、祖父母や叔父叔母(伯父伯母)など、資金提供者は誰でも良いので、もらった過度なお祝い金などを将来のために運用することができます。年間110万円までは贈与税がかかりませんから、相続税対策として祖父母から早めに贈与してもらうのもいいでしょう。また、子どもが中高生くらいで、経済の仕組みや投資の方法を教えたいときのいい教育材料にもなります。

一方でデメリットもあります。ひとつは、子どもの将来のためにためようと考えている資金を、リスクのある投資で増やすのが適切か、ということです。投資は元本保証がないうえ、NISAやジュニアNISAでは、損をした額を、ほかの投資の利益から差し引ける「損益通算」ができません。マイナスになったときには、この口座以外で投資していた場合より損をしてしまうこともありえるのです。

また、ジュニアNISAは子どもが18歳になるまで非課税で引き出せません。それまでに住宅ローン、教育費と、最もお金がかかる時期が来ます。学資保険や預貯金などの安全資産が十分にあり、祖父母が教育費を出してくれる場合や、親が投資に慣れていて、最悪の事態が起きた際も耐えられる資産を保有していれば、価値のある制度といえるでしょう。

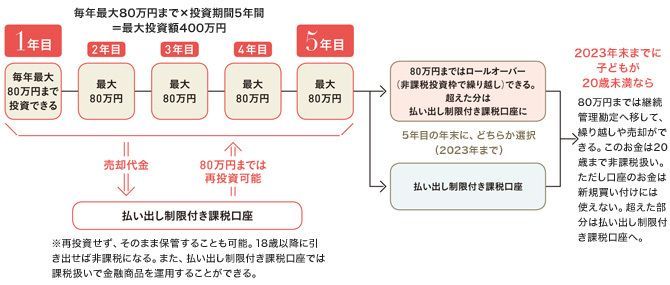

Step 2:運用の流れを知ろう

Step 3:ギモンを払拭

▼口座はどこで開くの?

銀行、証券会社で開けますが、株の取り扱いは証券会社のみ。手数料が安いネット証券会社も人気ですが、相談をしたいなら店舗のある証券会社もいいでしょう。子ども1人につき1口座で、金融機関の変更はできません。

▼5年過ぎたらどうなるの?

子どもが18歳未満の場合、2023年までは、5年後の年末に時価80万円分までを新たな「非課税投資枠」に移行する「ロールオーバー」という方法があります(80万円を超えた分は「払い出し制限付き課税口座」へ移します)。もう一つは、「払い出し制限付き課税口座」で18歳まで保管しておく方法。20歳以上のNISAより複雑な点が多いのですが、ジュニアNISAは始まったばかりですから今後、制度変更が行われる可能性もあります。

▼払い出し制限付き課税口座って?

株式や株式投資信託の売却代金、株式の配当金、株式投資信託の分配金を保管する口座。ここのお金は年間80万円までジュニアNISAで再投資に使え、残りは課税扱いで投資ができます。何もせず18歳まで保管も可能。

▼開設期限はあるの?

口座開設や投資は2023年の12月まで。23年に子どもが20歳未満の場合は、それまでに買い付けた株式や株式投資信託を毎年時価80万円まで「継続管理勘定」へ移し、繰り越しや売却ができます(28年までの制度)。

▼口座開設時の注意点は?

口座開設の際、同じ金融機関で親の口座や子ども名義の未成年口座(課税口座)の開設も求められることがあります。申込書類とともに、子どもの本人確認書類やマイナンバー確認書類、親の証明書類の提出も必要です。

ファイナンシャルプランナー。1989年に独立系FP会社に入社、96年に独立。ファイナンシャルリサーチは2社目の起業。情報サイト「オールアバウト」をはじめ、多くのメディアで活躍中。ムック『いっきにわかる!金持ち老後のつくりかた』、単行本『ジュニアNISA入門』など著書多数。