定年前後の手取りを最大化するために押さえておきたい手続きをご紹介します。こうした手続きを適切にできるかどうかで、手取りで数百万円の差がつくこともあります。

① 退職日を1日遅らせる→40万円または70万円手取り増

退職金を一時金で受け取る場合は、一括でまとめて全額を受け取ることができます。このときに、退職金にかかる所得税や住民税を大きく減らす「退職所得控除」という控除を利用できます。

退職所得控除の計算式は、勤続年数が20年以下、または20年超かで変わります。

【勤続年数20年以下】

40万円×勤続年数(80万円に満たない場合は80万円)

【勤続年数20年超】

800万円+70万円×(勤続年数−20年)

※勤続年数の年未満の端数は切り上げ

退職所得控除の勤続年数は、年未満の端数がある場合は、切り上げになります。つまり、年未満の日が1日でもあれば「1年」とカウントされます。

たとえば、30歳で中途入社し、65歳の誕生日に退職した場合は、勤続年数はちょうど「35年」です。しかし、退職日を1日延長して65歳の誕生日の翌日に退職した場合は、勤続年数は35年と1日になるので、「36年」になります。したがって、退職日が1日違うだけで退職所得控除の金額を70万円増やせるのです。

勤続年数が20年未満の場合でも同様で、1日で退職所得控除の金額に40万円の差がつきます。もしも、退職金の金額が退職所得控除の金額を超えそうなのであれば、退職日をずらして勤続年数を増やせないか、勤務先に相談してみましょう。

② 退職金は一時金受け取りを優先→百数十万円手取り増

退職金の受け取り方には、「一時金」「年金」「一時金&年金」の3通りがあります。どう受け取るかで退職金にかかる所得税・住民税、社会保険料が変わります。

一時金で受け取る退職金は「退職所得」という所得になります。退職所得は分離課税といって、他の所得とは区別して課税されます。退職所得は、「(退職一時金−退職所得控除)×2分の1」という式で計算します。

ただし、勤続年数が5年以下の場合、退職所得300万円超のときは2分の1を適用できないルールです。

退職金が退職所得控除よりも少なければ、税金はかかりません。退職金が退職所得控除よりも多くても、退職所得となるのは「超過分の2分の1」ですから、一時金受け取りの節税効果が大きいことがわかります。一時金で受け取る場合は社会保険料の負担もありません。

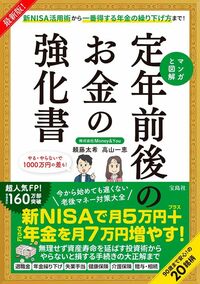

年金で受け取る場合は、退職所得控除は使えない代わりに「公的年金等控除」という控除が利用できますが、控除される金額は退職所得控除よりも少なくなります。

退職金が退職所得控除より多い場合は、退職所得控除の金額までは一時金、残りを年金で受け取る「一時金&年金」を利用すれば、退職所得控除も公的年金等控除も活用しながら税金を減らせます。年金で受け取る部分は、なるべく時間をかけて少しずつ受け取るようにすると、毎年の年金にかかる税金や社会保険料も少なくできます。

このうち、退職金の手取り金額を最大化できるのは「一時金」です。

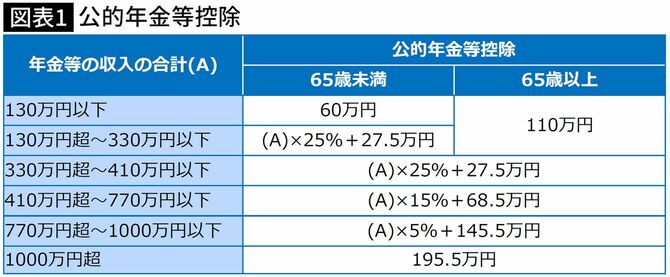

実際にシミュレーションしてみましょう。

【条件】

・東京都文京区在住、38年間勤続で退職金は2000万円

・60歳から64歳までは再雇用され年収300万円。協会けんぽに加入

・年金(退職年金)は10年間で受け取る(予定利率1.5%)

・所得控除は基礎控除、社会保険料控除、所得金額調整控除のみ

この条件のとき、

②2000万円を年金で受け取った場合

③1000万円を一時金、1000万円を年金で受け取った場合

の3パターンの手取りの合計金額は、次のとおりです。

額面合計がもっとも多いのは「②年金で受け取り」。まだ受け取っていない年金が会社の運用によって増えるためです。しかし、手取り合計がもっとも多いのは「①一時金で受け取り」になっています。その理由は、「退職所得控除」と「2分の1課税」があること、社会保険料がかからないことからです。

したがって、

・「退職金が退職所得控除よりかなり多い」…退職所得控除の分は一時金、残りは年金

とすると、税金を減らし、手取りを増やすことができます。

手取り面では、一時金受け取りが良いことをわかっていても、まとまったお金を受け取ると無駄遣いしてしまうという場合は、年金受け取りが良いかもしれません。

手取りは多少減ってしまいますが、退職金を小分けにして少しずつ受け取れるので、無駄遣いの防止に役立ちます。

③ iDeCoと退職金は受け取る順番を工夫→数十万円手取り増

iDeCoの受け取りには、退職金と同様に「一時金」「年金」の2種類があり、金融機関によっては「一時金+年金」で受け取れます。

一時金受け取りでは退職所得控除が適用され、年金受け取りでは、公的年金等控除を受けられます。

前述の通り、退職所得控除を活用するのが、手取りを増やすポイントですが、退職所得控除は退職金とiDeCoを合算した金額に適用します。このとき、iDeCoを先に受け取るか、退職金を先に受け取るかで合算の対象になる年数が異なります。

● 退職金を先に受け取り、iDeCoを後から受け取る場合

「前年から19年以内」に受け取った一時金が退職所得控除の合算の対象

→退職金受け取りから20年を空ければ、iDeCoの退職所得控除が使える

● iDeCoを先に受け取り、会社の退職金を後から受け取る場合

「前年から4年以内」に受け取った一時金が退職所得控除の合算の対象

→iDeCo受け取りから5年を空ければ、退職金の退職所得控除が使える

つまり、iDeCoを先に受け取り、5年以上空けてから退職金を受け取れば、退職所得控除がiDeCoと退職金の両方に使えるため、税金が安くできるというわけです。

退職金を先に受け取り、20年以上空けてからiDeCoを受け取ることでも、退職所得控除が利用できますが、現実的ではありません。つまり、退職金とiDeCoを両方受け取れるなら、iDeCoを先に受け取ったほうがいい、というわけです。

実際にシミュレーションしてみましょう。

【例】

・勤続年数30年、iDeCo加入年数20年

・退職金:1800万円、iDeCo:600万円

①60歳で退職金とiDeCoを一時金で受け取る

②60歳でiDeCoを一時金で受け取り、65歳で退職金を一時金で受け取る

③60歳で退職金を一時金で受け取り、61歳でiDeCoを一時金で受け取る

④60歳で退職金を一時金で受け取り、60~69歳でiDeCoを年金で受け取る

の4パターンの納める税金額は、次のとおりです。

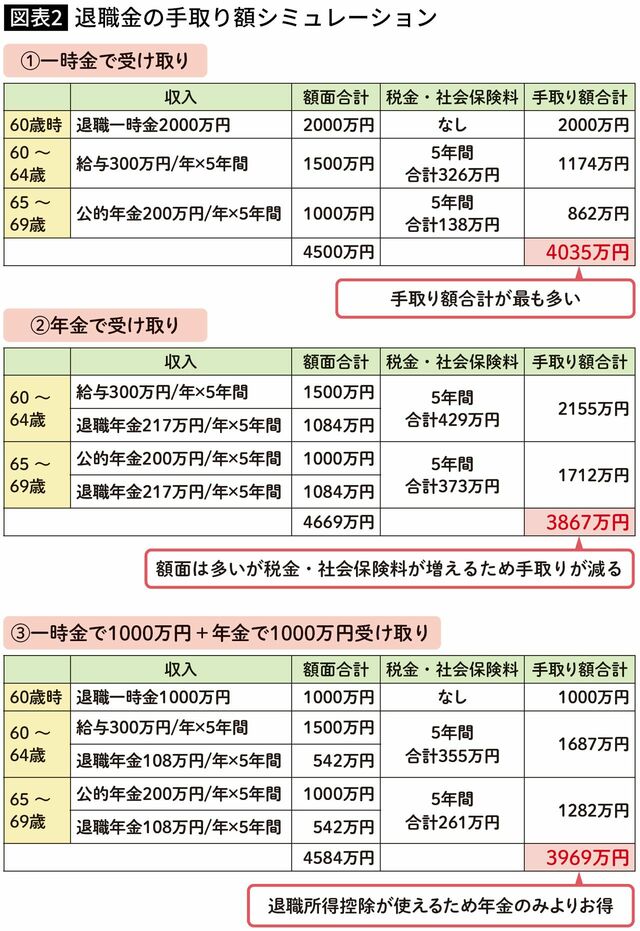

60歳で退職金とiDeCoを一時金で受け取った場合は、退職所得控除は長い方が適用されます。納める税金は92万2500円です。

定年が65歳、または60歳定年でも再雇用終了時の65歳に退職金がもらえるという人は、iDeCoを60歳で受け取れば、それぞれの退職所得控除が活用できます。税金は約70万円も安くなります。

65歳で退職金が取れない場合は、iDeCoを退職金と同じ年に受け取らず、その翌年以降に回しましょう。iDeCoに退職所得控除が使えなくても、受け取る時期をずらすことで適用される所得税率が下がり、結果として図表3の通り、税金が減らせる可能性があります。

iDeCoは年金形式でも受け取れるので、この方法でお得になる受け取り例も記載しています。60歳で退職金を受け取り、60歳〜69歳の間でiDeCoを年金で受け取ります。この間、公的年金を受け取らずに70歳まで繰り下げを行えば、公的年金等控除をフル活用できます。

公的年金等控除は、60歳〜64歳までは60万円、65歳以上は110万円まで非課税になるので、iDeCoの年金はすべて非課税で受け取れます。

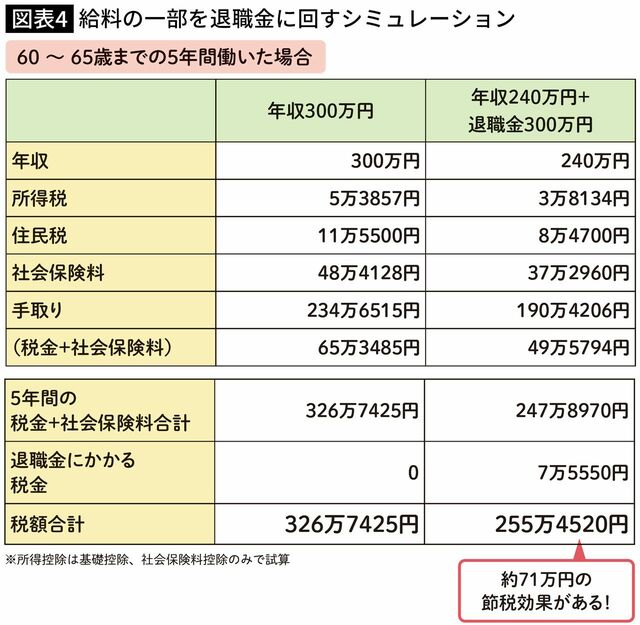

④ 給与の一部を退職金に回す→数十万円手取り増

毎月の給与を減らして、最終的な手取りを増やす逆転の発想です。

60歳を迎えた後、再雇用・再就職をする際には、新たに雇用契約を結びます。このとき、給与の一部を退職時にもらう退職金に回し、退職時に退職一時金として後払いしてもらうと、税金や社会保険料を節約できます。

60歳の退職金を受け取る時に退職所得控除を活用していても、5年以上空けて退職金を受け取れば、60歳以降の勤続年数に基づく退職所得控除が活用できます。

60歳から65歳までの5年間、月給25万円(年収300万円)で働いた場合と、月給20万円(年収240万円)で働き、毎月5万円×60カ月=300万円を退職金に回した場合を比較します。5年間の税金・社会保険料の合計は、給与の一部を退職金に回した方が約71万円も少なくなる計算です。つまり、その分、手取りが増えることを意味します。

ただし、勤続年数が5年以下で「退職所得」が300万円超のときは「2分の1課税」が適用できません。よって、この方法を活用する際は、退職所得が300万円を超えないように調整が必要です。

また、給与の一部を退職金に回すことで、納めるべき社会保険料が減るため、給与を退職金に回さない場合と比べて、もらえる老齢厚生年金が若干減る(この例では年約2万円減る計算)点は押さえておきましょう。

⑤ 60歳以降の収入が減ったら「高年齢雇用継続給付」を必ず申請

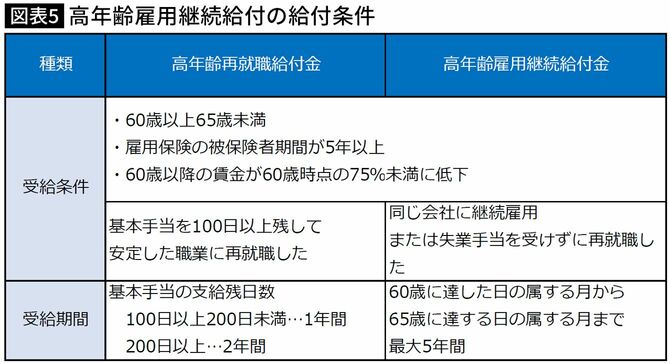

高年齢雇用継続給付は、「60歳以上65歳未満」「雇用保険の被保険者期間が5年以上」「60歳以降の賃金が60歳時点の75%未満に低下」という条件を満たした場合に、賃金の最大15%の給付金がもらえる制度です。

高年齢雇用継続給付には、65歳未満の退職で受給できる失業給付を受け取らずに再雇用された場合の「高年齢雇用継続基本給付金」と、失業給付を一部受け取って再就職した場合の「高年齢再就職給付金」の2つがあります。

たとえば、60歳到達時点の賃金が月30万円の人が、再雇用によって月18万円になった場合、賃金の低下率は60%ですので、高年齢雇用継続給付金は18万円×15%=2万7000円をもらえます。

高年齢雇用継続給付金は最大5年間受給できるので、65歳までこの状況で働き続けた場合、2万7000円×60カ月=162万円受け取れる計算です。

なお、2025年4月からは高年齢者雇用継続給付金の最大給付率が15%から10%に引き下げられます。さらに、2030年3月をもって高年齢雇用継続給付金制度は廃止されることが決まっています。

60歳以降の収入が減ったら「高年齢雇用継続給付」を必ず申請しましょう。

⑥ 失業給付は「64歳11カ月」退職で最大化→給付額が数十万円増

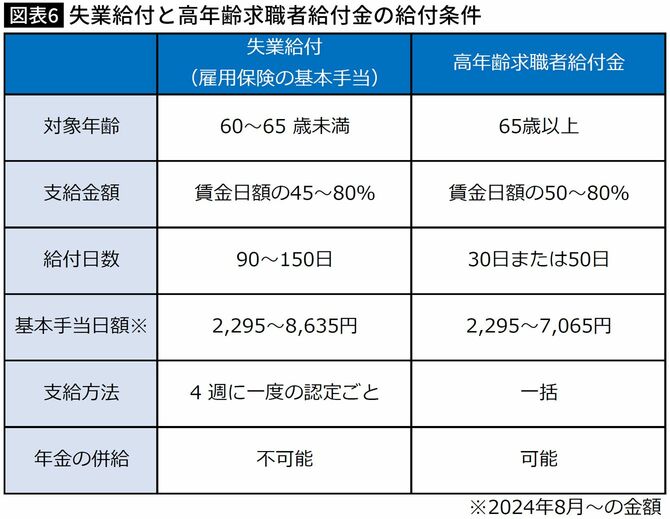

退職後に新たに仕事を探すときに役立つのが「失業給付(雇用保険の基本手当)」と「高年齢求職者給付金」です。65歳未満での退職は失業手当、65歳以降での退職は高年齢求職者給付金がもらえます。

失業給付・高年齢求職者給付金の金額は、退職前6カ月の賃金合計を180で割った「賃金日額」に、所定の給付率をかけた金額(基本手当日額)です。

ただ、失業給付と高年齢求職者給付金ではもらえる日数が違います。失業給付は、自己都合の場合最長で150日分もらえますが、高年齢求職者給付金の場合は30日または50日です。

よって、失業給付を受け取ったほうがお得といえます。

たとえば、賃金日額が1万円、雇用保険の被保険者期間が20年以上の場合

・失業給付(離職時の年齢60歳〜64歳)

基本手当日額5096円×150日=76万4400円

・高年齢求職者給付金(離職時の年齢65歳以上)

基本手当日額6102円×50日=30万5100円

と、約46万円もの差が生じます。

失業給付を最大化したいならば、65歳未満で退職すればいいのですが、同時に特別支給の老齢厚生年金をもらう場合や、年金の繰り上げ受給(年金を65歳より前に受け取り始めること。年金は60歳から受け取れるが、1カ月早めるごとに0.4%ずつ減額される)をする場合、年金の支給が停止されます。

64歳11カ月で退職すれば、65歳以降に失業給付も受け取れ、65歳からの年金も減額されずに受け取れます。しかし、これはあくまでも、失業時の給付金を最大化する方法です。

会社によっては65歳より前に退職することで退職金や賞与が少なくなる場合もあるので、事前に確認しましょう。

⑦ 公共職業訓練を受けると失業給付日数延長→給付額数十万円増

失業給付をもらいながら「公共職業訓練」を受けると、失業給付の給付日数が延長されます。公共職業訓練の科目は情報処理、建築、電気、Webデザインなどさまざま。受講期間はおおむね3カ月から2年となっています。受講料は無料(別途教材費など、実費負担あり)。自費で専門学校に通うより費用負担が少なくて済みます。

失業給付の延長を受けるには

・所定給付日数の原則3分の2を終了する以前に受講開始する

・受講期間が2年以内のコースを受ける

・過去1年以内に公共職業訓練を受けていない

といった条件があります。

たとえば、失業給付で日額5000円、150日間受け取れる人がいたとします。この人がもらえる失業手当は5000円×150日=75万円です。

失業手当の受給期間を60日残して6カ月(180日)の公共職業訓練を受講した場合、この公共職業訓練が終わるまで訓練延長給付をもらうことができるので、5000円×(150日-60日+180日)=135万円と、60万円も増えるのです。

そのうえ、公共職業訓練では「通所手当(訓練施設への交通費・最高4万2500円)」「受講手当(公共職業訓練を受講することでの手当・1日500円、上限2万円)」「寄宿手当(家族と別居して受講する場合の手当・月額1万700円)」ももらえます。

さらに、公共職業訓練を受講すれば、失業給付の給付制限期間(2〜3カ月)がなくなり、失業認定日にハローワークに足を運ぶ必要もありません。

定年前後にはやらないと損する手続きがたくさんあります。適切な手続きをするかしないかによって、手取りで数百万円の差がつくことも。

自分ができる手続きはもれなく行い、お金で後悔しない人生を送りましょう。