30年で1億円貯めるにはどうすればよいのか。ZUU Wealth Managementの渡邉 錬さんは「1億円貯めたい人は『減税で余剰資金をつくる』『余剰資金を活用して資産をつくる』『信用を担保にお金を借りて、さらに資産をふやす』の3ステップで貯蓄をするとよい」という――。

30年で1億円貯める

30年で1億円貯める、と聞くと途方もない数字に思えますが、単純に計算すると毎月30万円ずつ現金で貯めていけば、30年後に1億800万円になります。では、この毎月30万円をどうやってつくっていけばいいか。資産形成の方法は、いろいろあります。

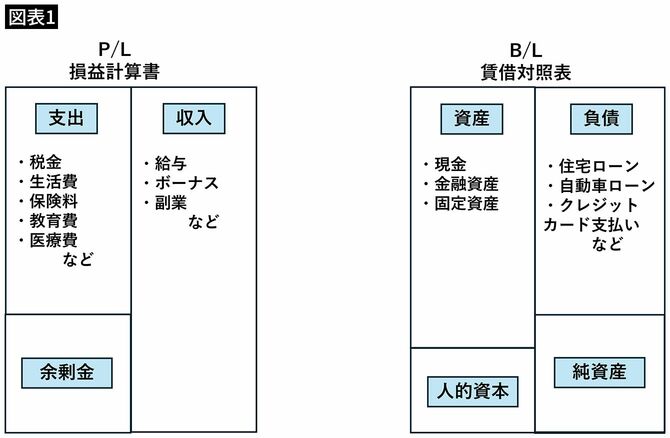

資産形成を考えるときに、まず大事なのは、収入と支出はどれぐらいで、残るお金はどれぐらいか、といったお金の流れをおさえること。その際に、企業の決算で使われる「P/L(損益計算書)」と「B/S(賃借対照表)」を個人に当てはめると、お金の流れがよく見てきます。

P/LとB/S、どちらが分厚いのか

左側は「P/L(損益計算書)」で、収入や支出をあらわしたもの。家計なら家計簿のようなものです。右側の「B/S(賃借対照表)」は、バランスシートといわれる資産をあらわしたもの。このどちらが分厚いのか、あるいは両方分厚いのかによって、とる戦略が変わってきます。

仮に年収2000万円で税金を多く支払っているなど、左側の「P/L(損益計算書)」が分厚い人なら、減税など左側にテコ入れします。一方、年収300万円だけど相続で現金5000万円持っているという人は、右側の「B/S(賃借対照表)」にフォーカスして取り組んだほうがいい。両方分厚い人は、両方に力を入れる。ですから、まずご自身が、この二つのボックスがどういう形か把握することが大前提なのです。

1億円貯めるための3ステップ

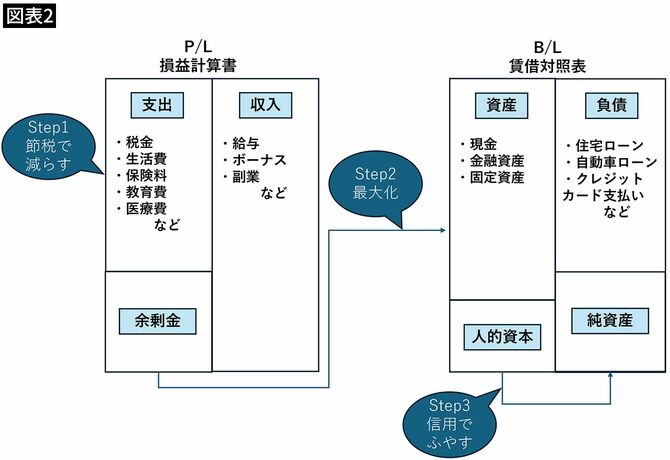

具体的に、どうテコ入れしていくか考えていきましょう。たとえば共働きで、世帯年収1000万円、貯金がなしで、これから1億円貯めたい人の場合。やるべきことは「減税で余剰資金をつくる」「余剰資金を活用して資産をつくる」「信用を担保にお金を借りて、さらに資産をふやす」の3ステップです(図表2)。

Step1:減税で余剰資金をつくる

まず左側の「P/L(損益計算書)」にフォーカスして税金を減らし、手取りを一円でもふやしましょう。つまり「減税」です。そもそも税金は、収入から「税額控除」が差し引かれた課税所得に税率が掛けられて決まります。ですから、税金を減らすには、いかに税額控除をふやすかがカギになります。

税額控除は「配偶者控除」「医療費控除」「社会保険料控除」など14種類ありますが、人によって使えるものと使えないものがあります。たとえば配偶者控除は独身の人には使えませんし、医療費が年間10万円を超えると適用される医療費控除も健康であれば難しいです。となると一般的に使える方が多い控除は、確定拠出年金やiDeCoなどの私的年金を支払うと受けられる小規模企業共済等掛金控除です。これらは減税しながら積立運用をすることができます。

また、生命保険の支払い保険料に適用される「生命保険料控除」も、ぜひ検討してほしいですね。国や会社の健康保険制度の手厚さを考えると、保障としての保険は不要と考えますが、貯蓄性のある生命保険は、生命保険料控除が使え、貯蓄も期待ができます。

保険料控除はどれぐらいオトクなのか

小規模企業共済等掛金控除と生命保険料控除はどの程度の効果があるか、もう少しくわしく説明しましょう。

たとえば給与収入が800万円の人でしたら、所得税率=20%、住民税率=10%(一律)です。確定拠出年金として支払った掛金は、全額控除されます。仮に毎月3万円の掛金を支払ったとすると、年間36万円を所得から控除することができます。36万円に所得税20%を掛けると7万2000円、住民税10%を掛けると3万6000円。合計10万8000円の税金額を減らすことができます。

36万円支払い10万8000円の税金を減らすことができると、実質的な負担金額は25万2000円です。運用した結果、仮に増えも減りもせず投資金額の36万円がそのまま返ってくるとすると、36万円÷25万2000円=約143%。利回り換算でなんと年利約43%。年利43%の投資商品というと、中々ないのではないでしょうか。利回り約43%を得て、かつ元本そのものも増える可能性もある(減る可能性もある)。そう考えますと、確定拠出年金の検討の余地もあるのではないでしょうか。

生命保険料控除は利回り約15%

生命保険料控除も、同じ考え方です。生命保険料控除は、最大控除額が所得税20%は12万円、住民税10%は7万円です。減税できる金額は、所得税12万円×20%=2万4000円、住民税7万円×10%=7000円、合計3万1000円です。たった3万1000円ですが、これに対して支払う保険料は最低24万円です。つまり24万円支払って、3万1000円税金を減らすことができたということは、実質負担金額は20万9000円です。こちらも先ほど同様に利回り換算しますと約15%。利回り約15%を確実に得られる金融商品は中々ありませんので、やはり生命保険もしっかり考えていきたいものです。

「ふるさと納税」は、税金自体は減らせませんが、税金の支払い方を変えることで、オトクになる方法です。つまり控除で減らせた税金を、ふるさと納税で支払うことで、返戻品が受け取れる。それによって買い物せずにすみ、支出が減らせるのです。社会保険料控除や生命保険料控除で税金を減らす→ふるさと納税で支払う、と二段構えで考えてほしいですね。

資産から収入を発生させる

Step2:余剰資金を活用して資産をつくる

左側の「P/L(損益計算書)」で余剰金をつくったら、今度は右側の「B/S(賃借対照表)」で最大化し、「資産」を増やしていきます。これらの資産からも収入を発生させることができます。

そもそも資産には「金融資産」と「固定資産」の2種類あります。金融資産は、株式や投資信託、債券などの有価証券や保険など。有価証券を買えば、売却によって得られる「キャピタルゲイン」と、利息や配当金など資産を保有することで得られる「インカムゲイン」の両方手に入れることが期待できます。なかでも株式や投資信託はNISAを利用すれば本来、売却益や配当金にかかる税金が、非課税になるため手残りが増えます。

利回り10%なら毎月4万8000円の貯蓄で1億円に

冒頭で説明したように、月30万円ずつ現金で貯められたら、30年後に1億800万円になりますが、月30万円を貯めるのは難しいです。そこで30年後に1億円を貯蓄する為に金融商品を活用します。もちろんリスクもありますが高いリターンを得られる可能性もあります。仮に5%の利回りで運用できますと毎月の投資金額は12万3000円です。利回りが8%なら7万1000円、10%なら4万8000円となります。

ちなみに現在、話題に上がることの多い米国の「S&P500」インデックスファンドの70年の歴史の中で15年以上運用しますと、平均で約10%の利回りの実績があります。利回り10%が毎年必ず続く訳ではないですが、「毎月4万8000円ずつ積み立て」と聞くとハードルはグッと下がるのではないでしょうか。

ただし投資信託ではつまらない。株式投資をやってみたいという方もいらっしゃるかと思います。減る可能性はあるものの、増える可能性もありますので、挑戦してみてもいいと思います。ポイントはNISA口座ではなく、特定口座や一般口座で行うことです。なぜなら年間の損失を3年間繰り越せる「損益通算」という制度が、NISA口座では使えませんが、特定口座や一般口座では使えるからです。

損益通算とは、たとえば今年100万円の損失が出たとします。来年50万円、再来年30万円、その翌年20万円の利益が出るとすると、本来ですと約10万円、約6万円、約4万円の税金が徴収されますが、確定申告をして損益通算をすることで0万円にすることができます。株式投資では必ず利益が出せるわけではないからこそ、一度徴収されてしまった税金の還付を受けることができる特定口座や一般口座がおすすめです。

NISA口座のメリット

とはいえ、売却益や配当金が非課税になるNISA口座で買うメリットは大きいです。わかりやすくいうと、10年前に23円だった株が1万3000円になったとします。23円のときに4万株を92万円で買って、今売ると5.2億円です。売却時に支払う税金は(5.2億円-92万円)×20.315%で1億500万円ほどとなりますが、NISA口座ならこれを支払わなくて済みます。ですので、テンバガーなど将来大きく上昇する銘柄などでは、NISA口座を利用する魅力は高まると思います。

金融資産を増やす方法として保険も有効。掛け捨てでなく、貯蓄性のある商品なら運用益が得られる可能性があります。

ただし金融資産の場合、今のように円安で1ドル100円が150円になると、日本円の価値が7割ほどの価値になってしまいます。その場合はリスクヘッジとしてドル資産を保有することも必要になるでしょう。

車や貴金属は5年後に売れるものを選ぶ

一方、「固定資産」は不動産や車、貴金属など。これらも貴重な収入の発生源となります。不動産があれば、月々の家賃収入としてインカムゲイン、物件を売却すればキャピタルゲイン、の両方が見込まれます。車や貴金属も、その場で使い潰してしまうよりも、5年後に売却を選択しても価値が一定程度あるものを選んだ方がよいです。キャピタルゲインが手に入る可能性があります。

キャピタルゲインとインカムゲインは、どちらも大切です。たとえば共働き世帯年収1000万円が、妻が産休・育休で年収600万円になってしまったとします。それでも生活水準が変わらず、豊かに暮らせるならキャピタルゲインを狙う。もし生活水準を下げなければいけないなら、やるべきは収入減分をカバーするインカムゲインの運用です。そういう使い分けが必要になってきます。

不動産投資は余剰金がなくても始められる

Step3:信用を担保にお金を借りて、さらに資産をふやす

よく会社員の方から、不動産投資をするべきかどうか聞かれます。資産形成の観点から考えますと私はお勧めしております。なぜなら不動産投資は、余剰金がなくても始められるからです。

先ほどから説明しました確定拠出年金やNISAは、始めるには原資が必要です。しかし不動産投資は、自分の収入や勤務先といった「人的資本」による「信用」で、金融機関からお金を借り入れて、資産を増やすことができる。もちろん不動産オーナーになると、修繕費用や空室期間中の家賃返済もありますから、原資ゼロで行うのはよろしくないですが、自分の信用を使ってできるのは、大きな魅力といえます。

自宅も資産になる

また不動産投資というと、投資用不動産投資を思い浮かべがちですが、自宅(マイホーム)購入も不動産投資の一つです。自宅を賃貸ではなく持ち家にすることで、資産を得ることができます。いつか、その自宅を売る時に、自宅に価値があればキャピタルゲインが得られます。また、売却益3000万円に対しては通常20~30%の税金がかかりますが、この税金が控除される「居住用財産を譲渡した場合の3,000万円の特別控除の特例」という制度もあります。そう考えますと、やはり自分の住む家も投資対象と考えるとよいでしょう。

不動産を持てば「不動産担保ローン」、有価証券があれば「証券担保ローン」、生命保険なら「契約者貸付」といった形で、さらに自分の信用を使ってお金を借り入れて、資産を増やすことができます。つまり資産を築くことは、信用を築くことと同じなのです。

以上のように、さまざまな方法を組み合わせていけば資産が積み上がり、現在の収入に上乗せしていくことができるでしょう。月30万円の収入増も不可能ではないかもしれません。そのためには、まずしっかり働くこと。自分の信用をつくることが、すべての資産形成の第一歩になるのではないでしょうか。