年金生活者も確定申告で税金が還付されることも

毎年1月下旬になると、確定申告の時期が迫ってきます。筆者も毎年、確定申告をしていることもあり、こうして確定申告の記事を執筆したり、取材に応えたりすることが多くなります。ちなみに確定申告の時期は、毎年2月16日から3月15日までです。

確定申告は個人事業主や会社員・公務員だけがするものではありません。年金生活者の方でも確定申告したほうが得な場合が多々あります。

年金生活者でも、年金額が一定水準を超えると、受給時に税金が引かれてしまいます。確定申告をすることでその税金を一部取り戻すことができるなら、やるべきだと思いませんか?

インフレ時代、生活を楽にするためにも、取り戻せる税金は確実に取り戻すべきです。

税金の還付が受けられる年金額の基準とは

公的年金は「雑所得」として扱われ、所得税や住民税の課税対象です。

65歳未満の場合は受給する年金額が108万円超、65歳以上の場合は年金額が158万円超になると、所得税があらかじめ源泉徴収されて、指定した口座に振り込まれます。

一方、住民税は、4月1日時点で65歳以上の方を対象に、前年所得に対して住民税が課税されている場合は、年金額から住民税が源泉徴収されます。扶養親族のない方の場合、年金額が155万円を超えると住民税が課税されます。

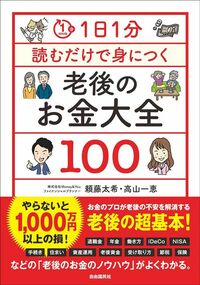

そもそも老後に毎年確定申告を行うのは負担が大きいものです。そのため国は、「確定申告不要制度」を用意しています。

確定申告が不要でも税金が戻るケースがある

図表1のチャートで「YES」に該当するならば、確定申告はしなくて良いことになっています。とはいえ、まとまった医療費がかかった、生命保険料を支払ったなどがあれば、本来の税金はもっと少なくて済むのに、確定申告しないでいると税金を納めすぎの状態になっています。

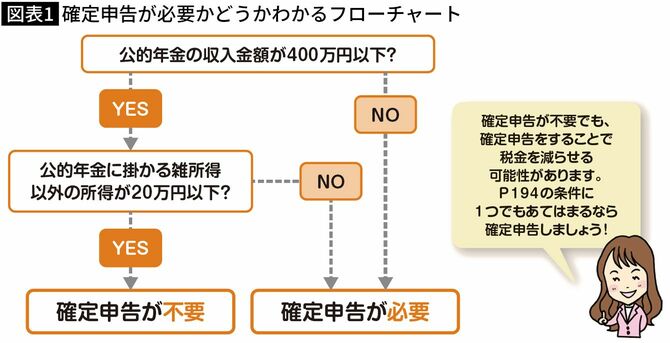

実際、年金額面から天引きされている税金や社会保険料は、それなりに高額です。東京都文京区・65歳・独身の方で、年金が年100万〜500万円までのときの手取り額の推移は次のようになります。

このケースで年金額が300万円の場合、所得税6万円、住民税12万円で計18万円の税金がかかる計算ですので、確定申告によって最大18万円を取り戻せる可能性があります。

なお、税金・社会保険料は他の所得や年齢・家族構成・お住まいによって変わりますので、あくまでも参考程度に見ていただければと思います。

年金額面が増えるほど、税金や社会保険料も増えるため、手取りがなかなか増えない様子がわかります。年金生活者の大半が、年金から天引きされる金額の割合は10%程度です。

では、年金生活者が確定申告で得する8つのケースを紹介します。

年金生活者が確定申告で得する8つのケース

ケース1●年の途中まで働き、年末調整を受けずに辞めた場合

定年退職したあとに再雇用・再就職し、その年の12月末まで勤めた場合は、勤務先が年末調整をしてくれます。しかし、年の途中で退職すると、年末調整が受けられません。そのため、所得税を納めすぎになっているケースがほとんどです。確定申告を行い、税金を確実に取り戻しましょう。

ケース2●「扶養親族等申告書」を提出し忘れた場合

年金生活者が「配偶者控除」や「扶養控除」を受けるためには、毎年9月頃に郵送で届く「扶養親族等申告書」の提出が必須です。

扶養親族等申告書を提出し忘れると、配偶者控除や扶養控除の適用のないまま税金が計算されることになります。そうなると、所得税も住民税の負担も増えてしまうので、提出していないならば、確定申告をして税金を確実に取り戻しましょう。

ケース3●生命保険や地震保険に加入している場合

生命保険料を払っているならば生命保険料控除、地震保険料を払っているならば地震保険料控除が適用できます。生命保険料控除には、契約時期によって新制度と旧制度があり、受けられる所得控除の種類と上限額が異なります。

〈新制度(2012年1月1日以降の契約)〉

・一般生命保険料控除

・介護医療保険料控除

・個人年金保険料控除

所得税:各4万円、合計12万円

住民税:各2万8000円、合計7万円

〈旧制度(2011年12月31日までの契約)〉

・一般生命保険料控除

・個人年金保険料控除

所得税:各5万円、合計10万円

住民税:各3万5000円、合計7万円

地震保険料控除は所得税5万円、住民税2万5000円の所得控除が受けられます。生命保険料控除・地震保険料控除どちらも、毎年10月〜11月に届く控除証明書を添付して確定申告をすることで、税金を取り戻すことができます。

年金受給者のふるさと納税の上限をチェック

ケース4●一定以上の医療費などがかかった場合

医療費控除の計算式は、所得が200万円以上か未満かで変わります。

【所得200万円以上】(年間の医療費合計-保険金や公的給付など補塡金額)-10万円

【所得200万円未満】(年間の医療費合計-保険金や公的給付など補塡金額)-所得の5%

現役時代に医療費控除の申請を行ったことがあると、「医療費が10万円を超えたら利用できる」というイメージをする方が圧倒的に多いです。しかし、年金生活者の場合「所得200万円未満」に該当するケースがほとんど。

医療費が「所得の5%」を超えた場合に医療費控除が利用できます。仮に所得が80万円ならば、医療費が4万円を超えると医療費控除が利用できるようになります。

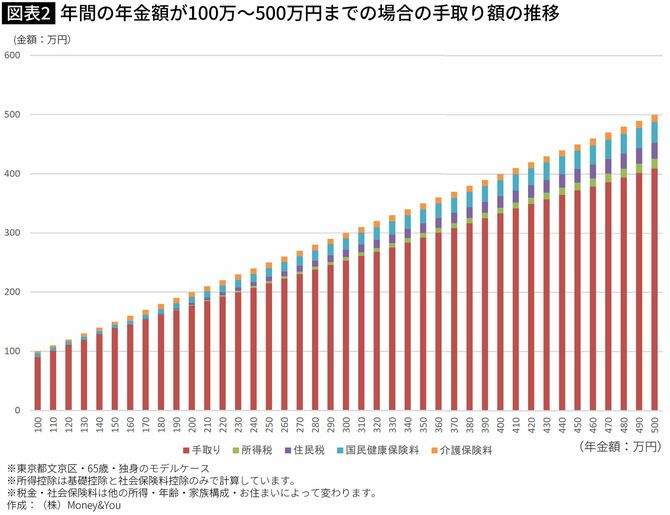

医療費控除で認められる費用は図表3のとおりで、治療に必要な出費であればほぼ医療費と認められますが、病気の予防や健康維持、疲労回復が目的の出費は認められません。医療費控除は「生計を一にしている親族」の医療費も合算可能。家族分をまとめて申請しましょう。

医療費控除が適用できるほど、医療費がかかっていないという場合は、セルフメディケーション税制が適用できないかをチェックしましょう。セルフメディケーション税制は、特定の市販薬を購入し、年間費用が1万2000円を超えた場合、その超過分(最大8万8000円)が控除対象になる医療費控除の特例制度です。

レシートや領収書、健診の証明書は提出不要ですが、自宅で5年間保存する必要があるので、捨てずに取っておきましょう。また、両制度は併用ができないので、より控除額が大きくなるほうを選んで利用してください。

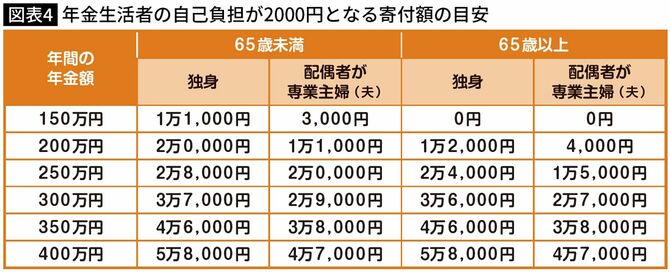

ケース5●ふるさと納税をした場合

ふるさと納税は、応援したい自治体に寄附をして手続きすると、寄附金控除が受けられる制度。自己負担額2000円を超えた金額は所得税や住民税から控除できるうえ、寄附先の自治体から各地の名産品や生活用品などの返礼品を受け取ることができます。返礼品は寄附額の3割を上限に設定されています。

ただ、自己負担が2000円で済む寄附額には上限があります。上限を超えて寄附をしても税金は安くならないので、上限額を調べて寄附しましょう。

ふるさと納税をしたら、確定申告で寄附金控除の手続きを行うことで税金が安くできます。e-Taxを利用すれば「寄附金受領証明書」「寄附金控除に関する証明書」の提出も不要です。ただし、これらの証明書は5年間保管しておくようにしましょう。

ふるさと納税は正確には「節税」ではありません。納めている住民税を、寄附先に預け替えるような制度です。賛否両論ある制度ですが、ふるさと納税を行えば、返礼品がもらえるわけですから、何もしないでいるよりは確実にお得な制度です。

災害の被害に遭った場合も税金の還付が受けられる

ケース6●災害や盗難に遭った場合

雑損控除は、災害や盗難に遭った場合に使える所得控除です。

次の(1)と(2)のうちいずれか多い方の金額を控除できます。

(2)災害関連支出-保険金等-5万円

※「損害金額」は損害を受けた時の直前の資産の時価を基にして計算

※「災害等関連支出」は住宅・家財などを除去するための支出や、盗難・横領により損害を受けた資産の原状回復費用

雑損控除で控除できる損害の原因は、次のいずれかに限られます。

(2)火災、火薬類の爆発など人為による異常な災害

(3)害虫などの生物による異常な災害

(4)盗難

(5)横領

該当する損害がある場合には、確定申告することで税金を取り戻すことができます。

なお最近、投資詐欺のニュースなどが報じられることもありますが、詐欺や恐喝の場合には、雑損控除は受けられません。

ケース7●マイホームの購入やリフォームをした場合

住宅ローンを利用して自宅を購入している場合は、住宅ローン控除が適用できます。住宅ローン控除は税額控除といって、税額から直接税金を差し引くことができます。

また、自己資金で自宅をバリアフリー・省エネ・耐震性能アップなどリフォームした場合には「リフォーム促進税制(旧投資型)」といって、リフォーム費用の10%の控除を受けられます。対象となる工事には「耐震リフォーム」「バリアフリーリフォーム」「省エネリフォーム」「三世代同居リフォーム」などがあり、それぞれ控除対象限度額が異なります。

「2024年度税制改正大綱」で、2025年末までの工事・入居が対象になりました。これらのリフォームを活用したときには、ぜひ確定申告をして税金を取り戻しましょう。

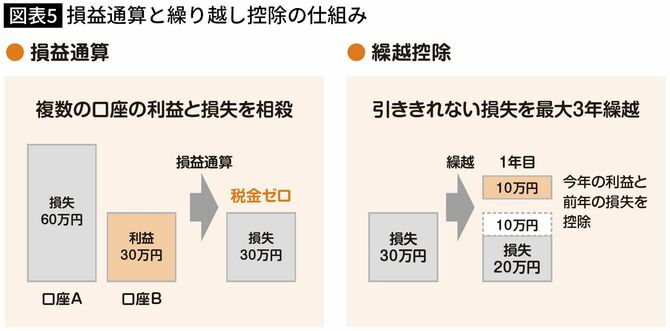

ケース8●投資で損をした場合

「損益通算」とは、複数の口座の利益と損失を合算した金額で税金の再計算を行うことです。たとえば、2つの証券会社に特定口座(源泉徴収あり)を保有し、同じ年にそれぞれの口座で資産の売却を行い、一方で20万円の利益、もう一方で30万円の損失があったとします。

この場合、20万円の利益のあった特定口座(源泉徴収あり)では、自動的に約4万円の税金が差し引かれます。2つの口座のトータルでは損をしている状況なのに、税金まで払っていることになります。

こんなときには、確定申告で2つの口座間で損益通算を適用すれば、利益と損失が相殺されて利益が0円になり、支払った税金を取り戻すことができます。

また、損益通算をしても引ききれない損失(前述の例では、10万円)は、翌年以降3年以内に生まれた利益と相殺することができます。これを「繰越控除」といいます。3年間にわたって損失を繰り越したい場合は、毎年確定申告が必要です。

なお、NISAやiDeCoは損益通算や繰越控除の対象外です。

申告し忘れや控除漏れがあっても、5年以内なら還付申告が可能

読者の中には、「確定申告をし忘れていた」「控除が漏れていた」という方もいるかもしれません。しかし、その場合でも「還付申告」という手続きで税金を取り戻すことができます。

還付申告は、対象となる年の翌年1月1日から5年間できます。

確定申告は、今やスマホやパソコンから手軽にできる時代です。国税庁ホームページの「確定申告書等作成コーナー」から、案内にしたがって金額を入力するだけで税額が自動的に計算されます。

マイナンバーカードがあれば「マイナポータル」から確定申告に必要な「公的年金等の源泉徴収票」などの情報が連携できます。

もちろん、対面で相談しながら確定申告したい場合は、管轄の税務署や確定申告会場でも行えます。確定申告をして納めすぎている税金を確実に取り戻しましょう。