優秀なのに忘れられがちな「個人年金保険」

――私は会社員をしている30代の女性なのですが、最近周りでも将来のお金について話題に上ることが増えたと感じます。やはり将来の資産形成は気になるトピックの一つです。まずは具体的な方法について教えてください。

【永井】資産形成といえば、真っ先にNISAを思い浮かべる方が多いのではないでしょうか。NISAは少額からの投資を行う方のための非課税制度で、国が後押ししていることもあり、数年前から非常に盛り上がりをみせています。

一方、認知度はそこまで高くないのですが、場合によってはNISAよりもメリットが大きい資産形成のやり方があるんです。それが「個人年金保険」という、貯蓄型の保険を活用する方法です。

――「個人年金保険」という言葉にあまり聞き馴染みがないのですが、どういうものですか?

【永井】個人年金保険は、保険料として一定額を積み立てていき、貯蓄したお金を将来年金として受け取ることができます。NISAの場合は売却時の利益が非課税の対象となりますが、個人年金保険は利益に関わらず積み立てる保険料が個人年金保険料控除の対象として所得から控除され、所得税や住民税の負担が軽減されます。

――将来の資産形成と併せて、現時点での税制のメリットも活かせるんですね。

【永井】おっしゃる通りです。また、投資というのは長期運用するほど運用の効果が大きくなる傾向にあります。ですが、値上がりをするとその分をすぐ使ってしまいたくなる方もいらっしゃいますよね。そんな方でも、個人年金保険だと長期的な資産形成をしやすいと思います。

個人年金保険は途中解約をすると元本割れするリスクがありますし、預貯金のように簡単には引き出せないので、ある意味自分にロックをかけた状態で、資産形成を行うことができるのです。

――金庫番のような役割を担い、長期的な資産運用をサポートしてくれるんですね。年金の制度を利用した資産運用といえば「iDeCo」は聞いたことがあるのですが、個人年金保険とはまた別のものですか?

【永井】iDeCoは私的年金の一つで、税制メリットが大きい制度として有名ですよね。積み立てる金額も、元金から増えた分も、非課税の対象となります。併せて、積み立てたお金を受取る際にも控除が使えます。ただ、企業年金でマッチング拠出をされている方は利用できない場合があるなど、条件には注意が必要です。勤め先にiDeCoを利用できるかどうか、確認してみてください。

実はiDeCoの、運用益が非課税という点を取り出したのがNISAで、積み立てる金額(掛け金)が所得控除の対象になるという点が共通しているのが個人年金保険です。ですから、NISAと個人年金保険を組み合わせれば、理想的な資産形成を行うことができます。

――メリットがこんなにたくさんあるのに、個人年金保険での資産形成はどうしてあまり知られていないのでしょうか?

【永井】保険といえば医療保険になってしまい、個人年金保険の存在をそもそも知らない方も多いと思います。それに、資産形成=NISAというイメージがやっぱり強いですよね。

私は前職、石川県で魚屋を営んでいたのですが、金沢といえば「ノドグロ」をイメージする方がほとんどです。季節によってもっと美味しい魚はたくさんあるのに、ノドグロの影に隠れてしまっている。「個人年金保険」は、そういった知られざる美味しい魚たちに例えられますね。

――なるほど。「個人年金保険」にはデメリットもありますか?

【永井】実は、一般的な個人年金保険はインフレに弱いという側面があります。加入時に年金として受け取る金額を一定額に決めてしまう商品が多いのですが、年金を受け取る時点で加入時よりもインフレになっていた場合には、受け取れる金額が実質目減りしてしまうことになります。

――近年、日本はインフレが続いていますよね。ということは、将来受け取る金額が目減りする可能性が高いのではないでしょうか。

【永井】たしかに日本は今後もインフレが続いていく可能性は高いと思います。現在の日本の経済状況や人口動態から考えると、インフレのスピードは加速していくかもしれません。弊社も以前からこの点は問題視していました。

ただ、インフレに対応できるように年金額が運用成果によって変動する仕組み(変額個人年金)にすると、運用成果によっては元本割れするなど年金額の最低保証が無くなるため、個人年金保険料控除の対象から外れてしまいます。そこで、積み立てている間も、受け取るときにも、メリットがきちんとある「全く新しい個人年金保険」を開発しようということになりました。

三井住友信託銀行

投資運用・保険コンサルティング部

証券会社勤務、鮮魚店経営を経て、2017年に三井住友信託銀行入社

枚方支店・京阪枚方支店に配属ののち2021年に現部署へ異動、現在に至る

米国株式の成長に乗って資産形成ができる

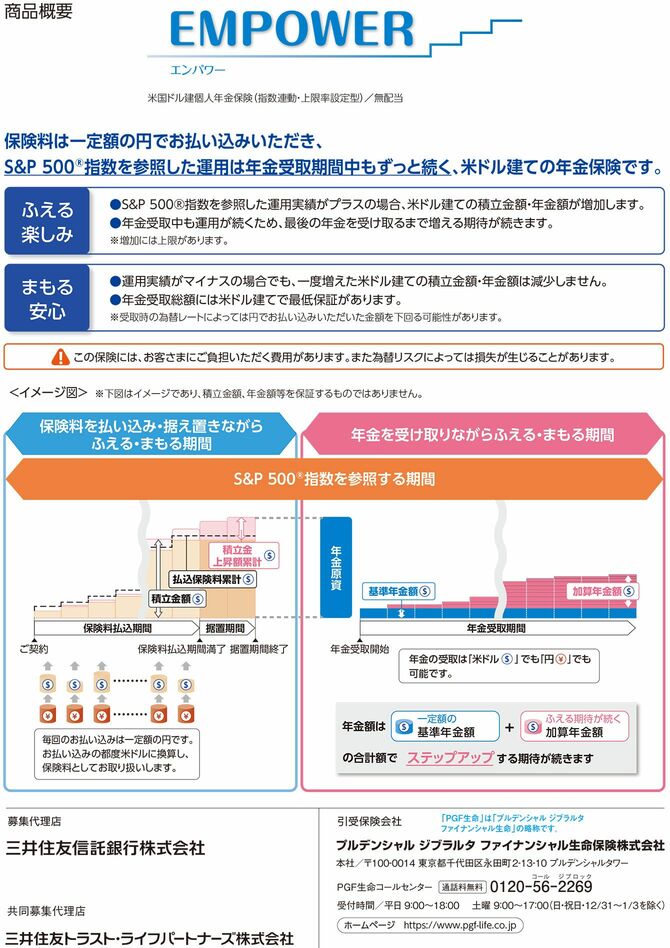

――そうして完成したのが新商品「EMPOWER」ということですね。内容について詳しく教えてください。

【永井】EMPOWERは、積み立てている期間だけでなく年金を受け取る期間も資産運用が続く、保険料を円で支払う米ドル建ての個人年金保険です。米国の代表的な株価指数の一つであるS&P 500®指数を参照した運用を行い、一度増えた積立金額・年金額が減少することはありません。為替の影響は受けますが、外貨ベースで受け取る金額が下がることはないので安心して運用していただけますし、積み立てる保険料も一定の条件を満たすと個人年金保険料控除の対象となります。

積み立てている間は税制メリットを活かすことができ、年金受取中も運用が続くため最後の年金を受け取るまで資産の増加が期待できる、攻守揃った商品です。

――まさに従来の概念を覆す、画期的な個人年金保険なんですね。S&P 500®指数というのはどういうものなんですか?

【永井】S&P 500®指数というのは米国株式市場を代表する指数で、世界の株式市場の時価総額の約半分を占めています。実はその値動きを振り返ると、金融危機などで下落しても、そのショックを乗り越え高値更新を繰り返しています。これは基軸通貨を持つ唯一の巨大国、アメリカの強さの表れですね。将来的にみても、安心できる指数だと思います。

お金に憂いのない人生のために、まずは相談から

――加入するのにお勧めのタイミングはありますか?

【永井】医療の発展と健康ブームで、今や長生きは当たり前の時代です。リタイアした後の人生がいつまで続くかはわからないからこそ、できるだけ長い期間を想定していたほうが良いでしょう。

老後を支えるのに必要な資金から逆算して積み立てる金額を決めることになりますが、積み立てる期間が長ければ長いほど、一度に払う金額の負担は少なく済みます。ですから「加入したほうがいいかな」と思ったときが、まさに加入すべきタイミング。長期で積み立てたほうが為替も平準化されてレートによる影響を小さくできるので、なるべく早く加入されるのをお勧めします。

――よくわかりました。今回紹介いただいた「EMPOWER」以外にも、資産形成のための商品はたくさんありますよね。ネットやSNSでは様々な情報が溢れていますが、自分のライフプランに合ったものを見つけるにはどうすればいいんでしょうか。

【永井】まずは弊社に一度ご相談いただければと思います。お仕事されているとなかなか営業時間内に窓口へ行くのが難しいと思いますので、来店予約いただければ営業時間外や休日でもご相談可能です。また、全店舗でオンラインでの相談も実施しております。いつでもどこでも、お気軽にご相談ください。

「相談するのは富裕層やご年配の方が中心なのでは」とハードルが高く感じられる方もいらっしゃるかもしれませんが、最近は若い方の相談も増えています。私たちは皆さんが分け隔てなく「お金に憂いのない人生」を送られることを願っております。そのためのお手伝いをさせていただければ嬉しいです。

資産形成についてもっと知りたい

「EMPOWER」について知りたい

「EMPOWER」に関するご注意事項

■この保険は米ドル建てであるため、為替相場の変動による影響を受け損失が生じるおそれがあります。

・この保険は、「保険料円換算額指定払込特約」を付加して、保険料円換算額により保険料をお払い込みいただきます。毎回の保険料のお払い込みについて、保険料円換算額を米ドルに換算した保険料は、為替相場の変動の影響を受けます。

・受取時の為替相場で円に換算した年金総額・保険金額・解約返戻金額等がご契約時の為替相場で円に換算した年金総額・保険金額・解約返戻金額等を下回ることや、円でお払い込みいただいた保険料円換算額の総額を下回ることがあり、損失が生じるおそれがあります。

■この保険はご負担いただく費用があります。

ご負担いただく費用は、「保険料より控除される費用」「上限率を設定する際にかかる費用」「保険料円換算額を米ドル建ての保険料に換算するとき、その他の保険料等を円でお払い込みいただく場合の費用」「年金・保険金等を円でお受け取りいただく場合の費用」「年金・保険金等を米ドルでお受け取りいただく場合の費用」「年金受取期間中に年金で受け取る場合にご負担いただく費用」「解約の際にご負担いただく費用」となります。

※お払い込みいただく保険料のうち、その一部は保険契約の締結・維持、死亡保険金を支払うためおよび年金総額・死亡一時金額を最低保証するために係る費用等にあてられ、それらを除いた金額が参照指数に連動して運用されます。なお、これらの費用については、年齢別の発生率等を用いて算出しているため、一律の算出方法を記載することができません。

■S&P 500®は、S&P Globalの一部門であるS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがPGF生命に付与されています。S&P®およびS&P 500®は、S&P Globalの一部門であるStandard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones TrademarkHoldings LLC(「Dow Jones」)の登録商標です。米国ドル建個人年金保険(指数連動・上限率設定型)は、SPDJI、DowJones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500®のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

■この商品はPGF生命を引受保険会社とする保険商品です。預金とは異なり、また、元本割れすることがあります。

■お申し込みにあたっては、「契約締結前交付書面(契約概要/注意喚起情報)兼パンフレット」「ご契約のしおり・約款」を必ずご覧ください。

投資信託に関するご注意事項

■投資信託におけるリスク

投資信託は国内外の株式や債券等へ投資しているため、投資対象の価格の変動、外国為替相場の変動等により、損失が生じるリスクがあります。投資した資産の価値が投資元本を割り込むリスクやその他のリスクは、投資信託をご購入のお客さまが負うことになります。

■投資信託にかかる費用

投資信託のご購入、換金にあたっては各種費用(申込手数料、信託財産留保額等)が必要です。また、これらの費用とは別に信託報酬と会計監査費用、証券取引に伴う売買委託手数料等その他費用等を毎年、信託財産を通じてご負担いただきます。お客さまにご負担いただく費用はこれらを足し合わせた金額となります。これらの費用は各投資信託およびその通貨・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。各投資信託の費用の詳細は、最新の契約締結前交付書面(目論見書・目論見書補完書面)等でご確認ください。

■その他重要なお知らせ

投資信託は預金とは異なり元本および利回りの保証はありません。預金保険制度ならびに投資者保護基金の対象ではありません。ファンドにより、信託期間中にご解約のお申し込みができない場合があります。投資信託をご購入の際は、最新の「契約締結前交付書面(目論見書・目論見書補完書面)」を必ずご確認ください。これらは当社本支店等にご用意しています。当社は販売会社であり、投資信託の設定・運用は運用会社が行います。

証券(投資信託・国債)口座に関するご注意事項

当社では、有価証券のお取引にあたっては、「振替決済口座、保護預り口座、外国証券取引口座、累積投資口座」の開設が必要となります。

NISA制度(少額投資非課税制度)およびNISA口座に関するご注意事項

NISA口座は、全ての金融機関を通じて一人一口座しか開設できません。(1年単位で金融機関変更可能)非課税口座開設届出書により開設したNISA口座について、二重開設が判明した場合は買付した投資信託は当初から課税口座で買付けたものとして取り扱われ、当該投資信託から生じる配当所得や譲渡所得等は遡及して課税されます。NISA口座には、非課税管理勘定(以下NISA勘定:非課税枠は120万円、非課税期間5年間)または累積投資勘定(以下つみたてNISA勘定:非課税枠は40万円、非課税期間20年間)のいずれかを選択の上、設けることが可能です(1年単位で変更可)。NISAの対象商品は、当社で取り扱う公募株式投資信託(ただし、投資一任運用商品で保有する銘柄は対象外)とします。つみたてNISAの対象商品は、一定の条件を満たした公募株式投資信託のうち当社が選定したものに限ります。また投資方法は、積立投資に限られます。NISA口座で保有している公募株式投資信託を一度売却するとその非課税枠の再利用はできません。非課税枠の残額を翌年以降に繰り越すことはできません。NISA口座の損失は税法上ないものとされ、損益通算・繰越控除はできません。また、分配金のうち非課税となるのは普通分配金に限られます。NISAで保有する公募株式投資信託は非課税期間終了時に特定口座(未開設の場合、一般口座)へ移管されます。翌年の非課税枠に移管(ロールオーバー)はできません。つみたてNISAで保有する公募株式投資信託もロールオーバーできません。つみたてNISAで保有する公募株式投資信託について、信託報酬等の概算値を年1回通知します。また、期間経過日に、氏名・住所の確認を行います。氏名・住所の確認ができない場合、つみたてNISAでの新たな投資はできません。

2024年以降のNISA制度(少額投資非課税制度)特有に関するご注意事項

NISA口座には、特定累積投資勘定(以下つみたて投資枠:年間投資枠は120万円)、および特定非課税管理勘定(以下成長投資枠:年間投資枠は240万円)が設定され、併用することが可能です。非課税期間はどちらも無期限です。つみたて投資枠および成長投資枠の非課税保有限度額は合計1,800万円です(そのうち成長投資枠は1,200万円まで)。当社では公募株式投資信託のみ取り扱っております。つみたて投資枠と成長投資枠の対象商品は、一定の条件を満たした公募株式投資信託のうち当社が選定したものに限ります。詳しくは契約締結前交付書面またはお客さま向け資料をよくお読みください。

生命保険に関するご注意事項

■生命保険商品におけるリスク

生命保険は預金とは異なり、元本および利回りの保証はありません。また、生命保険は預金保険制度ならびに投資者保護基金の対象ではありません。一部の商品については、国内外の株式や債券等で運用しているため、株価や債券価格の下落や市場金利の上昇、外国為替相場の変動等により、年金、死亡保険金、解約返戻金等が払込保険料を下回るリスクがあります。外貨建ての保険商品の場合、外国為替相場の変動により、年金、死亡保険金、解約返戻金等を円換算した金額が払込保険料を円換算した金額を下回るリスクがあります。外貨建での最低保証がある商品の場合でも、為替相場の変動により、円換算後の金額では損失が生じるリスクがあります。「市場価格調整(MVA)を利用した保険商品の場合、市場金利に応じた運用資産の価格変動が解約返戻金額に反映されるため、市場金利の変動により、損失が生じるリスクがあります。詳しくは商品ごとの「契約締結前交付書面(契約概要・注意喚起情報)等」でご確認ください。

■お客さまにご負担いただく費用の概要

一部の商品については、ご契約時にかかる費用のほか、ご契約後も毎年、保険契約関係費用、運用関係費用等がかかります。また、商品や選択いただく特別勘定、年金の受取方法等によって異なりますので表示することができません。また、一定期間内に解約された場合、解約控除がなされる場合があります。お客さまにご負担いただく費用等はこれらを足し合わせた金額となります。外貨建ての保険商品のご購入または年金や死亡給付金、死亡保険金等のお受け取りにあたって、外貨と円貨を交換する場合には為替手数料等が上記の各種費用とは別にかかります。為替手数料等は通貨および金融機関等によって取り扱いが異なりますので表示することができません。各商品にかかる費用の詳細は最新の契約締結前交付書面(契約概要・注意喚起情報)等でご確認ください。

■その他重要なお知らせ

保険商品は引受保険会社が保険の引き受けを行う商品であり、当社はお客さまと引受保険会社との保険契約締結の媒介を行いますが、保険契約の引き受けや保険金等の支払いは、引受保険会社が行います。引受保険会社が経営破綻した場合には、生命保険契約者保護機構の保護措置の対象となりますが、この場合にも死亡保険金額、解約返戻金額、年金額等が削減されることがあり、損失のリスクがあります。保険契約のお申し込みの有無がお客さまと当社との他のお取引に影響を及ぼすことは一切ありません。法令等の規制により、お客さまのお勤め先や融資のお申し込み状況等によっては、お申し込みいただけない場合がございます。保険商品によっては被保険者さまの健康状態について書面による告知や医師による診査をお受けいただく必要がございます。告知の内容や診査の結果によっては契約をお引き受けできない場合があります。また、健康状態について正しく告知されない場合等、保険金や給付金が支払われないことがあります。ご契約のお申し込みにあたっては、最新の契約締結前交付書面(契約概要・注意喚起情報)、商品パンフレット、ご契約のしおり・約款等を事前にお渡しいたしますので、必ず内容をご確認ください。詳しくは、生命保険の販売資格を持った生命保険募集人にご相談ください。本資料は三井住友信託銀行が作成したものであり、金融商品取引法に基づく開示書類ではありません。

このご案内は、作成時点における法令その他情報に基づき作成しており、今後の改定等により、取り扱いが変更となる可能性があります。

商号等「三井住友信託銀行株式会社 登録金融機関 関東財務局長(登金)第649号」

加入協会「日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会」

作成基準日:2023年11月末日

516-23L-保(表示)002/516-23L-保(保険)003