「セルフESG投資」で社会課題を解決する

投資の力で社会課題を解決する「ESG投資」が浸透しつつあります。環境(Environment)や社会(Social)に配慮して事業を営み、適切に企業統治(Governance)されている会社に投資しようというものです。社会課題を解決していく会社こそサステナビリティ(持続可能性)があり、中長期的に成長していくとの考え方に基づいた投資法です。これはもちろん、すばらしい考え方ですが、個人の立場に置き換えたとき、ピンとこない面もあります。

なぜなら、関心を持つ社会課題は十人十色で価値観もさまざまだからです。脱炭素が最重要と考える人もいれば、森林破壊のほうが問題だという人もいるでしょう。あるいは、環境問題よりも女性の社会的不平等を優先して解決すべきだと考える人もいます。

そこで私は、個人がESG投資する場合には、もっと広く考えてよいと思っています。それぞれの価値観に基づいて、大事だと思う社会的課題を選べばいいのです。その上で自分の考えに合った企業をピックアップして投資する。

私はそれを「セルフESG投資」と呼んでいます。

通園用送迎バスの園児置き去り事故の解決を後押しする

たとえば、2022年には通園用の送迎バスの中に園児が置き去りにされ、熱中症で亡くなる痛ましい事故がありました。同じ年頃の子どもを持つ親はとても心配です。二度と同じような事故を起こさないように、親として何ができるか。そう考えたとき、投資によって解決する方法があります。

私は『会社四季報』2023年2集春号をチェックしていて置き去り防止装置を新たに開発し始めた会社が数社あることに気づきました。こうした会社に投資することで、この投資資金が後押しとなって、事故防止装置の開発スピードを速め、より早く全国にこの装置が普及されることにつながれば、日本全体の幼児置き去りのリスクを早期に軽減できることにみなさんのお金が貢献できるかもしれません。

また、この装置が多く利用されれば会社の業績もよくなり、株価も上昇する可能性があります。社会課題の解決と資産運用効果が両立できるのです。

売上高と営業利益で企業の将来性を確認する

では実際に『会社四季報』で見つけた企業を例に、投資を考えてみましょう。まずは、業績をチェックします。その中でも大事なのは売上高と営業利益がどういった状態にあるかです。売上高はその会社が商品やサービスを提供することで得た収入の総額です。営業利益は本業で稼いだ利益です。この2つがしっかり成長していなければ、企業としての将来性がありません。

コロナ禍のように特殊要因があった場合は、売上高や営業利益が落ち込んでも仕方のない面があります。そのような場合は、特殊要因が過ぎた後にしっかり復活しているかが大事になります。

3社の直近の売上高と営業利益の予想を見ると(図表1)、三洋貿易は今期の売上高は対前期比で+15.1%増収、また営業利益も今期は対前期比+22.2%増益と大きく伸び、来期に向けてはやや鈍化するものの継続して成長する見通しであることが分かります。

また、エッチ・ケー・エスは、売り上げの伸びが三洋貿易と比較してやや見劣りしますが、営業利益は今期+12.8%増益、また来期に向けて+16.7%増益と尻上がりに伸びる見通しです。

他方、RYODENについては、売上高は今期・来期共に若干の伸びがあるものの、営業利益は今期減益予想と少し業績面ではブレーキがかかっている状況で、三者三様です。業績面で比較すると、三洋貿易とエッチ・ケー・エスが比較的有望と言えるでしょう。

株価が割安か割高かを見極める

業績がよい企業であっても、すでに株価が上がってしまっていると、投資後に株価が下がってしまうかもしれません。そこで次にバリュエーションをチェックします。バリュエーションとは、企業の価値と株価を比較して、株価が割安か割高かを判断する指標です。具体的に言えば、PER(株価収益率)、PBR(株価純資産倍率)、配当利回りなどがあります。

少し難しくなってきましたが、『会社四季報』にはこれらの数値が掲載されていますから、まずはザックリとチェックが可能です。なお、現密にはバリュエーションは必ず直近株価に基づく数値で見る必要がありますが、証券会社に口座を開設していれば、各証券会社のサイト上で直近株価に基づくデータを確認することができますし、あるいは無料サイトのYahoo!ファイナンスや会社四季報オンライン無償版でも確認することが可能です。

業績が評価されて買われている場合には株価がすでに高くなってしまっているケースもあります。反対にとてもいい業績の会社でも、誰も気がついてなく評価されてない場合には、株価が割安になっています。バリュエーションの数値が低ければ、バーゲンセールのような状態にあるのです。

3社のバリュエーションをチェックする

PERは会社が稼ぐ利益に対して株価が割安か割高かを判断するもので、株価÷1株当たり当期純利益(EPS)で計算します。PERが高いほど株価が割高と判断されます。実際に見てみると、当原稿執筆時の2023年11月10日時点株価では、三洋貿易の予想PERは23年9月期で8.13倍、24年9月期で7.63倍になっています。この時点での東証プライム全銘柄の平均PERは14.99倍ですから、半分程度ということになり、だいぶ割安だと分かります。

次にPBRは企業の資産価値に対して株価が割安か割高かを判断するもので「株価÷1株当たり純資産(BPS)」で計算します。1倍が基準でそれより低いと割安とみることができます。三洋貿易は0.84倍と1倍割れで、他の2社はさらに基準を大きく下回りだいぶ割安であることがわかります。

3つ目は配当利回りです。予想配当利回りは、これから受け取れる予定の配当が株価に対して何%かを示しています。たとえば、1年間に受け取れる予定の配当が15円で株価が500円であれば予想配当利回りは15円÷500円=3%となります。配当金が同じであっても株価が高くなると、予想配当利回りは下がってしまいますので、バリュエーションの一種といえます。当原稿執筆時点の東証プライム全銘柄の平均は2.26%です。3社の予想配当利回りを見ると、エッチ・ケー・エスはほぼ平均並みですが、他の2社はだいぶ上回っていることがわかります。

総括すると、バリュエーション上では、3社共に割安水準にありますが、特にPERと配当利回りの観点からは三洋貿易とRYODENが優位であり、他方財務面から見たPBRの観点からはエッチ・ケー・エスが優位であると言えるでしょう。

財務の健全性をチェックする

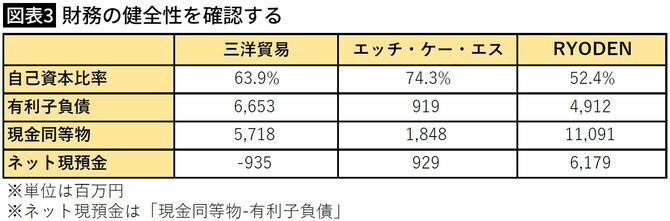

最後に財務の健全性をチェックします(図表3)。ポイントは自己資本比率で50%以上であれば、比較的に財務の安全性が高いと考えられます。反対に25%以下になると借金が多いなど財務がやや不安定である懸念を持つべきでしょう。今回の3社は、共に50%以上ですからこの条件はクリアしていると言えます。

実際にどのくらいの借金があるかも確認します。有利子負債は利息を付けて返さないといけない借金のことで主に銀行からの借り入れです。ここで重要なのは「実質的な借金」を見る、という事です。たとえばRYODENの有利子負債は49億1200万円となっています。

しかし、現金同等物(預金など)が110億9100万円あります。これは、仮にいますぐ有利子負債を返済することになっても十分預金などで賄えることを意味しています。このような企業を「キャッシュリッチ企業」と呼んだりします。

他方、三洋貿易を見ると、有利子負債が66億5300万円ありますが、現金同等物は57億1800万円しかありません。つまり、今すぐ借金を返したくても、十分な預金残高が無いために返せないということになります。

だからといって、即座に財務面で危険性が高いわけではありませんが、リスク要素として頭の片隅にはおくべきで、特に、今後高配当を維持できるか否か、という点では注目しておくべきポイントとなるでしょう。

総括すると、財務面においてはいずれの企業も高い自己資本比率を維持しており財務の健全性は良いと言えるでしょう。特にRYODENはキャッシュリッチであり高い配当を維持する意味でも安定性があります。一方、三洋貿易においては今後のキャッシュフロー次第で配当の維持にも黄色信号がともるリスクを考慮しておくべきでしょう。

エッチ・ケー・エスは、最も自己資本比率が健全である上に、現金同等物が有利子負債の約2倍積まれており実質的に無借金の状況で、非常に財務健全性が高いと言えるでしょう。

営業CFがプラスかどうかが大事

もう一つ、落とし穴となりうる指標があります。キャッシュフローです。現金の流れを意味する数値で注目したいのは営業CF(キャッシュフロー)です。

営業CFは商品の販売や仕入れなどの営業活動による現金収支を示します。ここがマイナスになっていると、売り上げの収入が入る前に仕入れ代金を支払わなければならず、売り上げの回収が追いついてない状態です。商社では起こりがちな現象です。

取引先が倒産してしまい、売り上げの回収ができなくなってしまうと、焦げ付く可能性があるので注意が必要です。三洋貿易とRYODENの営業CFがマイナスになっています。両社ともマイナスを上回る現金同等物がありますので、それほど心配はないといえますが、注意は必要でしょう。

特に、前段の「実質借金」の部分で見たように、RYODENはキャッシュリッチですが、三洋貿易は現金同等物に比較して借金が大きいため、今後の営業CFの推移は注意しておくべきポイントです。

ウェブサイトなどで会社の本気度を感じてみる

以上、業績、バリュエーション、財務の3つをチェックしてきました。三者三様の側面がありますが、各々の特徴が見えてきたかと思います。

最後に、各社のホームページから送迎バス関連装置の取り組みの本気度や雰囲気を感じ取ってみましょう。これを、「定性評価」と言ったりします。

三洋貿易は、2年連続して「子どもの社内置き去り実態調査」を行い公表しています。扱っている製品は、車内の乗員検知センサーの世界トップ企業であるルクセンブルクのIEE社の製品のようです。製品の販売だけでなく、送迎バスの現場で起こっているさまざまな問題点の洗い出しに予算を割いている点に、問題解決への本気度を感じます。

エッチ・ケー・エスは、自社開発のMAMORUシステムがベビーテックアワード2023で優秀賞を受賞し、高く評価されているようです。特に、バス運転手のヒューマンエラー軽減の観点から人的負担をいかに軽減するか、という所に力点をおいて製品を細かくチューニングしており、自社開発ならではの日本の特性に合った展開をしているようです。

RYODENについては、ミリ波レーダーモジュールに関する製品紹介以上の情報はウェブサイトからは得られませんでした。

以上の結果、あくまでもウェブサイト上から得られる情報を基にしていますが、送迎バスの置き去り防止について会社が重要領域として捉えて本気度を見せているのは、三洋貿易とエッチ・ケー・エスではないかと感じられます。

最後に総合的に判断をして、投資バランスを考える

さて、通園用の送迎バスの事故防止に役立ち得る3社を比較してきました。三者三様であり、また各項目によっても優劣に差がある事が分かりました。これらを総合的に判断して、投資優先順位を決めていきましょう。

業績面では、三洋貿易とエッチ・ケー・エスが優位でした。

バリュエーション面では、配当利回りでは、三洋貿易とRYODENでしたが、PBRではエッチ・ケー・エスが優位でした。

財務面では、エッチ・ケー・エスの健全性が際立ち、またRYODENがキャッシュリッチで安定度がある一方、三洋貿易は現金同等物に比較して借金がやや多めと注意が必要なうえ、営業CFでも留意すべき点がありました。

また、定性面では、三洋貿易とエッチ・ケー・エスに、送迎バス置き去り防止事業の本気度が感じられる結果となりました。

ここで、最後に時価総額を確認しましょう。時価総額は、その会社の株式の株価を全て合計したものです。原則、株価×発行済み株式数で計算します。

この時価総額は、いわば市場における当該企業の「値段」と言っても良いもので、時価総額が大きい銘柄を「大型」といい、小さい銘柄を「中小型」などと言います。目安としては、大型が5000億円以上、中型が300億~5000億円、小型が300億円以下、のイメージです。

経験則から言うと、より小型の銘柄の方がリスクは大きい反面、株価の成長余地も高くなる傾向があります。テンバガーといわれる10倍株は、基本的には小型の銘柄から生まれてきます。

当原稿執筆時の2023年11月10日時点の各社の時価総額は、三洋貿易が369億円、エッチ・ケー・エスは32億円、RYODENは570億円であり、三洋貿易は小型から中型の間ぐらい、エッチ・ケー・エスは超小型の部類で、逆にRYODENは中型の銘柄です。その意味で、前者2社の方が株価の成長余地は大きいと言えるでしょう。

総合的に見て、成長性に加え送迎バス事業への本気度、そして時価総額の大きさから見た今後の株価の成長余地を踏まえれば、三洋貿易は十分主軸における銘柄だと思われます。

ただし、財務面では留意すべき点があるため、このリスクをカウンター的にカバーする意味で、脇役としてRYODENを合わせて持つ意味はあるでしょう。特にRYODENは高配当かつキャッシュリッチであり安定度が非常に高く、ディフェンスの役割を十分担う事ができるでしょう。

一方、エッチ・ケー・エスはまだ時価総額が極端に小さく、超小型株の分類で今後の成長が確かなものとなるかどうかは、まだ様子を見ても良いかもしれません。しかし、送迎バス事業への本気度は極めて高く、財務健全性も良好で、ひとたび業績が上振れするようなことがあれば今後の株価成長余地も大きい意味では、ひょっとして化けるかもしれないダークホース的な存在として一口投資しておくのも面白いと思います。