いまさら聞けない「年末調整」の基本

あらためて、年末調整とはどういったものなのでしょうか。

実は、毎月の給与から天引きされている税は「仮の税額」です。たとえば、ボーナスは5カ月分、給与は1年間を通して変動がないものとして、計算されています。

しかし実際には、残業による時間外手当の発生など、月によって給与は違いますよね。ボーナスも会社の業績によって変わります。

加えて、この「仮の税額」には「配偶者控除」や「生命保険料控除」といった控除が正確に反映されていません。

そこで、年末に、実際の給与や各種の控除を反映させ、本来の納税額を算出します。そして、天引きした分との差額を「還付」または「徴収」します。これが年末調整です。

本来支払う税額より、天引きされた額のほうが多ければ、差額分が戻ってきます。差額分は、12月のお給料に上乗せする会社が多いですね。

反対に、天引きされた税額が、正確な所得税額より少なかった場合は、12月のお給料から差額を徴収されます。たとえば、1年の途中で家族構成が変わり扶養家族が減った、といったケースでは税を徴収される可能性もあります。

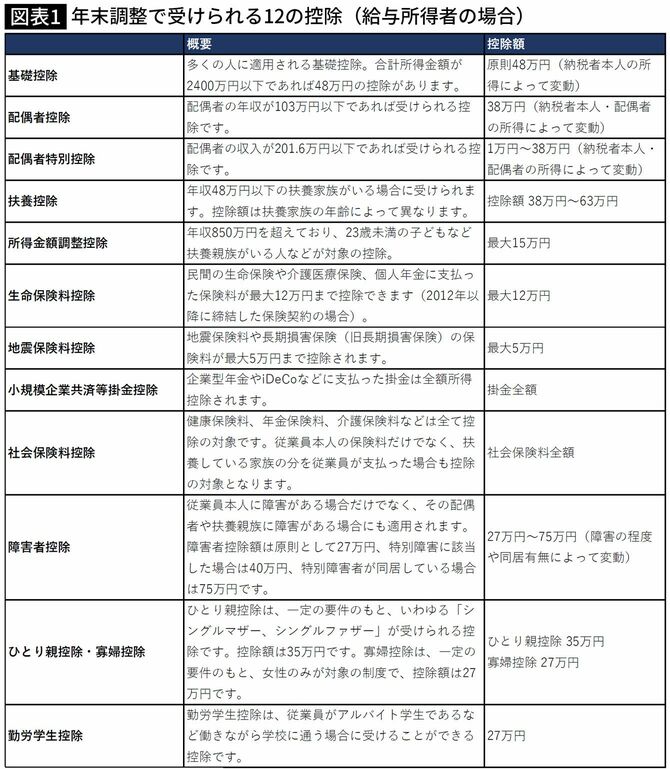

年末調整で可能な所得控除は12種類

ボーナスや時間外手当など、1年間の給与に関する計算は会社側が行います。

私たちが行うのは、会社側に各種の控除の申請をすること。家族の構成やその年収、保険加入の有無といった情報を勤め先は知り得ませんので、年末調整の書類に記入して提出します。

よって、私たちは自分が適用される控除を知っておく必要があります。

年末調整では、15種類ある所得控除のうち12種類を申請することができます。これらの中から、見落としやすい控除を4つご紹介しましょう。

ケース① 共働き&子どもの世帯は「所得金額調整控除」

まず1つめは、「所得金額調整控除」。この控除は、2020年分から導入されたこともあり、見落としている人も多いかもしれません。

所得金額調整控除の対象となるのは、①給与が年850万円超で、23歳未満の子どもなど扶養親族がいる人(※)、②公的年金や企業年金を受給しながら給与所得もある人です。②のケースは確定申告でのみ申告が可能ですので、ここでは割愛します。

①の場合の控除額は「(給与収入-850万円)×10%」で計算され、上限は15万円となっています。仮に所得税率が20%、住民税が10%とすると、所得税で3万円、住民税で1万5000円、計4万5000円の税負担減となります。

注意したいのは、要件を満たせば、両親ともにこの控除が使えるということ。夫婦どちらか一方しか使えない扶養控除のイメージもあり、どちらかしか申告していないケースもあるかもしれません。所得金額調整控除は、夫・妻どちらも使うことができますので、共働きの世帯は申告漏れのないよう注意してくださいね。

(※)「23歳未満の扶養親族がいる」の他に、「本人・同一生計の配偶者・扶養親族に特別障害者(身体障害手帳1・2級などの障害が重い人)がいる」場合も対象となります。

ケース② 転職期間中の社会保険料控除を忘れずに

続いて、年の途中で転職したケース。

転職の期間中に、会社員でない期間(第1号被保険者となった期間)が生じた場合は、自分で社会保険料を納めているはず。

この自分で納めた社会保険料も所得控除の対象です。年末調整で控除できますので、自分で支払った社会保険料を「給与所得者の保険料控除申告書」に記載して、転職後の会社に提出します。

会社員でない期間が生じなかった場合は、転職前の会社から発行された源泉徴収票を、転職後の会社に提出するだけでOKです。

ケース③ 家族の社会保険料を支払っている人は要チェック

社会保険料控除は、自分自身の保険料はもちろん、生計を一にする配偶者、そのほかの扶養親族の国民年金や健康保険料を支払った場合も対象となります。

この「生計を一にする」は、同居している必要はありません。生活費を共有していれば、離れて暮らしていてもOK。たとえば、別居中の仕送りをしている子や親も対象となります。家族の社会保険料を支払っている人は、見落としのないようにしたいところです。

ケース④ iDeCoの掛金も記入を

今、加入者が増えているiDeCo(個人型確定拠出年金)。iDeCoの掛金も年末調整で所得控除できます。

iDeCoの加入者には、10月頃に国民年金基金連合会から「小規模企業共済等掛金払込証明書」が自宅に送られます。記載されている1年分の掛金を「給与所得者の保険料控除申告書」に記入しましょう。掛金は全額が所得控除の対象となります。なお、この「小規模企業共済等掛金払込証明書」もあわせて会社に提出します。

小規模企業共済等掛金控除は、iDeCoの他にも、小規模企業共済や企業年金で自分で掛金を拠出したものも対象となります。対象となる人はお忘れなく。

確定申告をする必要があるケース

一方、年末調整で処理できない所得控除に「雑損控除」「医療費控除」「寄附金控除」があります。

簡単にざっと確認しておきますと、「雑損控除」は、災害・盗難・横領などで家や家財、現金などが被害に遭ったときに受けられる控除です(詐欺の被害には適用されません)。

「寄附金控除」は、国や地方公共団体、公益社団法人など特定の団体に寄附をすると、所得控除を受けられる仕組みです。今人気の「ふるさと納税」もこれにあたりますね(※)。

※寄附先の自治体が5つ以内などの条件を満たせば「ワンストップ特例制度」が利用でき、確定申告は必要ありません。

「医療費控除」は、治療や診療のための通院や薬の購入が10万円を超えた分が、医療費控除の対象になります。こちらも生計を一にしている家族の医療費を合算することができます。

これら3つの控除に該当する人は、自分で翌年の3月までに確定申告する必要があります。

また、年末調整は12月末までに会社を辞める人や、年間の給与総額が2000万円を超える人は対象外となり、こうした場合にも自分で確定申告をします。

申請し忘れた控除は「確定申告」で申告可能

最後に、年末調整で申請し忘れた控除があった場合をみておきましょう。

もちろんその控除はもう使えない……というわけではなく、①1月末までに会社に申し出て再年末調整処理する、もしくは②自分で確定申告することで申請できます。

①の場合、年末調整のやり直しができるのは、源泉徴収票が従業員に配布される翌年1月末日まで。ただ、各種の事務処理がやり直しになるため、勤務先からは歓迎されない可能性があります。

②の場合は、勤務先にやり直しを申請せず、1月末に源泉徴収票を受け取ったうえで、その源泉徴収票に反映されていない所得控除を自分で確定申告書に追記するイメージです。2024年の確定申告の期限は3月15日(金)までです。

いずれにせよ、控除の適用漏れは一手間かかってしまいますので、やはり年末調整で確実に控除を申請しておきましょう。