※本稿は、寺澤真奈美、寺澤伸洋『NISA、保険、助成金もスッキリ分かる 子どもにかかるお金大全』(光文社)の一部を再編集したものです。

「お金がない」と言う人ほど家計は“穴”だらけ…

妻はファイナンシャルプランナー、夫はビジネス・投資本の作家である私たちは、お金に関する相談を受けることがよくあります。相談者の多くは、子どもが中学、高校に進学するにしたがって、膨らんでいく教育費に頭を抱えています。

子どもが高校、大学へ進学する時期は、親の介護費用や自分たちの老後の備えも頭をよぎるタイミングと重なってくるため、事態は非常に切実です。

しかし、「教育費が用意できない」と言う夫婦ほど、実際に詳しく家計を見てみると、不要な保険に入っていたり、高い通信費を払っていたりするものです。また、行く先々でカフェに立ち寄っている、子どもに最新iPhoneを買い与えている、無制限に習い事や塾に行かせている……等々、無意識の「家計の穴」がぽっかりあいているケースがとても多いのです。

いくら収入が多くても、お金がその穴からじゃぶじゃぶ流れ出てしまっていたら、まとまった金額が貯まるはずがありません。

見直せない家計はない

そこで、ファイナンシャルプランナーと投資系作家として培ってきた私たちの知見をもとに「家計の穴」を徹底的に洗い出し、それを埋める手法について考えていきます。合い言葉は「見直せない家計はない」。無駄な支出を減らすための方法について深掘りしていきましょう。

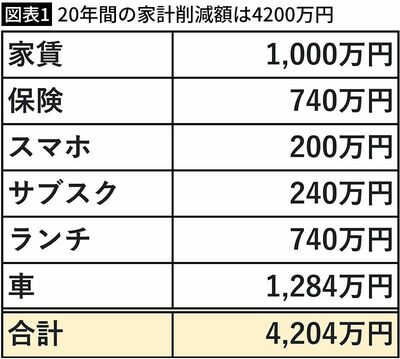

今回、さまざまな統計データの平均額、家計を見直す前のわが家、同じく、これまで相談を受けてきた方々の家計見直し前の「平均的な家計支出」と「見直し後の家計支出」をもとに計算してみました。

家計見直しをするかしないかで、20年間の差額はなんと、4000万円以上――。それだけの金額が家計見直しを実行することで捻出できる、ということです。

詳しく見ていきましょう。

まずやるべきは「固定費の棚卸し」

家計を見直すにあたって初めに確認すべきは、「固定費」です。

固定費とは、家賃や住宅ローン、通信費やサブスク(サブスクリプションサービス:月額課金型サービス)費用など、一定の期間、毎月必ずかかる費用を指します。

変動費と比べると比較的額が大きいことに加え、毎月必ず発生する費用なので、削減できると大きな家計改善効果が期待できます。そのため、真っ先に見直しにかかることをお勧めしています。

削減できる固定費には、次のようなものがあります。

固定費①:家賃

家賃は、固定費の中で最も高額であるケースがほとんど。見直すことで、非常に大きなコスト削減効果が得られます。たとえば、毎月の家賃を2万円下げたとすると、年間24万円、20年間で480万円のコスト削減効果が見込めます。

ちなみに、私たちは結婚後、家計に占める家賃のインパクトを考慮して1DKの部屋を月額7万6000円で借りて、子どもが成長して手狭になるまで、11年間住んでいました。東京多摩地域にある築30年ほどの団地で、もともと周辺相場より3万円前後安かった物件なのですが、値段交渉をしてさらに安くしてもらいました。

しかし、私たちが結婚当初から「夫婦で都内で働くなら月額15万円ぐらいの家を借りるのが“普通”だよね」という先入観を抱き、後先考えずに高い部屋を借りていたとしたらどうでしょう。

たとえば、実際に東京23区内の住宅地でファミリータイプの部屋を選んでいたとすると、世田谷区や杉並区の1LDK・2DKの家賃相場は15万円前後(LIFULL HOME’S「東京都の家賃相場情報」)ですから、11年間で1000万円近くの「家計の穴」が生まれていたでしょう。

固定費②:保険

日本人が支払う各種保険の保険料の平均額をご存じでしょうか。

生命保険文化センター「生命保険に関する全国実態調査」(2021年度)によると、世帯の年間払込保険料の平均は年37万1000円にもなるそうです。つまり、月額3万円以上、年間約40万円を支払っている人が多数派なのです。

しかし、相談者たちが加入している保険について詳しく確認してみると、私たちから見て、不必要と思われる保険に加入している人、保障内容がダブっている人が少なくありません。数万円という金額も大きいことから、見直すことでかなりの家計改善効果が見込めるため、家賃同様、真っ先に手をつけるべき固定費といえます。

たとえば、現在加入している医療保険の補償内容は、公的医療保険の高額療養費制度でカバーできないでしょうか。加入している保険組合の保障内容とも照らし合わせて考えてみると、「本当に必要な医療保険」はかなり絞られてくるはずです。

また、学資保険を貯蓄感覚で積み立てている人も多いのですが、子どもの医療費が18歳まで無料になった今も、医療保険がオプションでついているために無駄に高額になっているケースもよくあります。しかも、オプションがついていること自体、気がついていない人も少なくありません。

保険カットで20年間740万円を削減

保険の一つひとつをしっかりさらってみると、ほとんどの場合で月額3万~4万円はかかる保険は「必要なし」、というのが私たちの結論です。

ちなみに、わが家が加入している保険は、夫・伸洋の死亡保障のみ。保険料は年間2万5000円です。以前は妻・真奈美の死亡保障(死亡保険金1000万円)も加入していましたが、貯金で賄えるようになったので解約しました。

ちなみに、医療保険については先述したように、高額療養費制度があるので不要と考えています。

20年間、毎年40万円近い保険料を払い続けている平均的な家計と比較すれば、同じ期間に740万円浮く計算になります。

固定費③:スマホの通信費

スマホの通信費も、見直し余地のある固定費の1つ。「一人1台」といえる今、家族の人数が多いほど見直し効果は大きくなります。

結論から言うと、三大キャリアではなく、格安SIMを使うことで月々の支払いを1000円台に抑えることが可能です。もちろん通信費が安い分、利用できるデータ容量が少なくなるかもしれませんが、自身の使い方に応じて適切なプランを改めて選び直すことで、ストレスなく費用を抑えることができるでしょう。

通信費見直しアドバイザー(妻・真奈美)の活動で遭遇した事例では、月に3GBもあれば十分なのに10GBや20GBの契約をしていたり、通話をほとんどしないのに「電話かけ放題」のオプションプランをつけていたりすることがとても多いのです。

面倒という気持ちが「家計の穴」を広げる

スマホのプランの契約内容は煩雑でわかりにくく、「すべて把握するのは面倒……」という気持ちになるのもわかります。しかし、その気持ちが「家計の穴」になり、そこから毎月じゃぶじゃぶお金が流れ出ている様子をイメージしてみてください。

まずは、自分が毎月どれくらいのデータ量を使っているのか。使用量に対して過剰契約になっていないかを確認してみましょう。

寺澤家では、2012年に夫婦と息子一人、家族3台分を三大キャリアから格安SIMに乗り換えました。2023年までの11年間で、その費用の差額は約200万円。これだけのコスト削減ができた、ということです。

固定費④:不要なサブスク

最近多いのが、さほど使っていないサブスク(月額課金型サービス)を放置しているケースです。一つひとつの金額が少額だったとしても、それが、毎月毎年積み重なればバカになりません。

よくあるのがすっかり行くことがなくなったスポーツジムや、複数契約している映像系サービスなど。これらを見直して月に1万円削減したとすると、年間12万円、20年間で240万円のコスト削減が可能です。

「無意識の出費」に潜むワナ

すっかり日々のルーティンと化している出費にも、無駄が潜んでいます。たとえば、毎日会社で朝・昼・夕と180円のコーヒーを3杯飲み、ランチに1000円の定食が習慣になっている、という会社員は非常に多いことでしょう。

コーヒーとランチにかかる金額は1日1540円。ひと月20日働いたとして、合計すると3万円強、1年で37万円、20年だと740万円にもなります。

会社の昼休みに短い時間で急いで取る食事にお金をかけるより、ゆっくり時間が取れる食事にそのお金を回したほうが、人生が豊かになり、結果的にお金も貯まるのではないか。私たちはそのように考えています。

毎日“何となく”散財するのではなく、メリハリ意識を持って、意味のある支出になるようにしたほうが、お金への感度はグンと高まります。そして、無駄な出費を減らすことで、お金を使うことへの罪悪感や後悔もなくなり、貯まりやすくなる……ということです。

実際、私たちは会社員時代、コーヒーや弁当は自宅から持参すると決め、その費用分のお金をまるまる貯めることができました。

少額出費を「期間トータル」で考える

会社帰りについ立ち寄ってしまうコンビニでの細かい出費も、無意識の出費の代表例。何気なく買ってしまうスイーツやスナック菓子も、積み重なると大きいものです。

それを家族全員でやっていたとしたら、その膨らみ方は2倍、3倍になります。

これらも同じように削減していきましょう。

家計の支出を見直すコツは、「今いくら払ったか」ではなく、「その額を1カ月分、1年分、10年分、20年分にそれぞれ換算してみる」ことです。常にそう考えるクセをつけること。

今、目の前のことだけにフォーカスするのではなく、先々の数字まで見通す習慣をつけることで、大きな抑止効果が生まれます。

その車、本当に必要?

さらに、私たちが相談者の家計を見る際、大きなコスト削減余地があるのが、車関係の経費です。

車は所有しているだけで、車体代に加え、保険料、駐車場代、ガソリン代、税金など、付随的・継続的にかかる莫大な固定費が積み上がっていきます。

「持ち家」「車」「私立」の3点セットを同時に手にしたことで、一気に火の車になった家計を、これまでに多数見てきました。住宅ローンに加えて、車の維持費、子どもの私立進学が重なってくれば、たとえ共稼ぎで世帯年収1000万円超えの家計でも支え切れません。

しかし、せいぜい2つ、できれば1つに抑えれば、健全な家計を保つことは十分可能です。

地域特性があるケースを除けば、これら3つの中で比較的手放しやすいのは「車」ではないでしょうか。家計を守るためには、「子どもが私立学校へ進学したら車を手放す」というくらいの覚悟が必要になるかもしれません。

車所有の有無で「1284万円」の差が…

車を持った場合と持たなかった場合、それぞれについてかかる費用を20年間でシミュレートし、その差額を計算してみたことがあります。結果はなんと、「1284万円」。非常に大きな額であることがわかります。

もし、現在車を所有していて、週末のみ、あるいは月に数回程度しか乗らないのであれば、車の利用形態を変えることも選択肢の1つです。

車を所有せずとも、レンタカーやカーシェアといったサービスがたくさんありますから、今後はこれらを上手に活用することで、車にかかるコストを減らすことを考えてみてください。

削減合計額は…?

ここまで、ざっと思いつくままコスト削減についてお話ししてきました。削減合計額はいくらになったでしょうか。図表1をご覧ください。

「塵も積もれば山となる」といいますが、20年分の家計見直しのインパクトは、なかなかのものです。

20年間で4200万円の削減効果

中には実際の削減額だけではなく、平均値からの差額で計算したものもありますが、仮に私たちが何も考えずに「一般的な東京に住む日本人の平均的な生活」をしていたら……20年間で実に4200万円もの削減ができたと考えられるのです。

20年という期間は長すぎると考える方もいるかもしれませんが、実際に子育てをして子どもを社会に送り出すまでの年月は、思う以上にあっという間です。

家計を見直していくうえで、さまざまな知識を得て、最適な方法を探し出し、生活スタイルを変えていくのは、パズルゲームのようで面白いものです。しかも効果が出てくると、さらに楽しくなって、どんどんお金が貯まるようになっていきます。

拙著『NISA、保険、助成金もスッキリ分かる 子どもにかかるお金大全』では、子どもにかかるお金や教育費にまつわる話を多くの観点から網羅しています。本書を手に取っていただき、投資や家計の見直しに取り組んでいただけたらと思います。