有事に最も強いのは稼ぐ力があること

有事を乗り越えられる家計には、共通する特徴があります。

まずフロー面では、毎月貯蓄が確実にできていること。月々ギリギリ黒字でも、ボーナス頼みの状態は要注意です。赤字転落する最大の原因は固定費にあります。住宅ローン、教育費、自動車関連といった固定費の比率が高すぎると、収入が減ったときに身動きがとれません。

ストック面では、いつでも使える手元資金をしっかり確保していること。外貨建て商品や株式、不動産などは、必要なときに減っていたり、換金できない可能性があります。こうした運用に偏るのは危険です。

実は、有事に最も強いのは稼ぐ力があることです。誰もが認める仕事ができれば、たいていの危機は乗り越えられます。仕事力+家計力を磨いて、将来の危機に備えましょう。

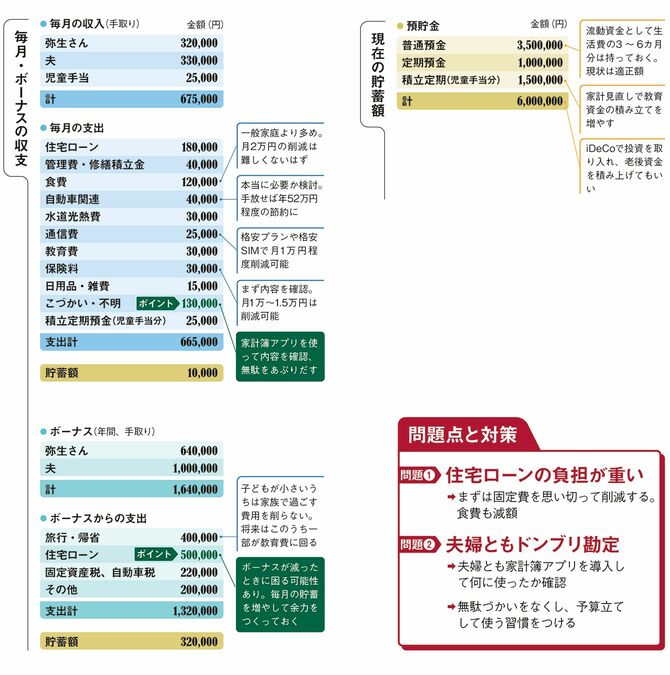

【Case1 子持ち家庭①】

貯金が増えない住宅ローン借りすぎ家計

■春川家のプロフィール

弥生さん(37歳、研究職)、夫(40歳、メーカー勤務)、長男(7歳)、長女(2歳)

●年収

弥生さん:600万円(手取り450万円) 夫:650万円(手取り500万円)

●住居

分譲マンション(3年前に購入)

●住宅ローン

借入額8500万円 期間35年 変動金利0.5%

●保険

夫婦とも詳細不明

■弥生さんの状況

●住宅購入後に貯金が増えなくなったのが悩み

家計簿アプリで使途不明金を撲滅する

固定費の代表といえるのが住宅ローン。一般的に子育て家庭で、住宅ローンが年収の2割を超えると家計は厳しくなります。弥生さんの家庭では、住宅ローンが税込み年収の約21%と高水準。管理費や固定資産税などの維持費と合わせて、年300万円以上を住宅関連に使っています。月々の収支はギリギリで、児童手当分を貯めるのが精一杯の状態です。

さらに、住宅ローンにボーナス払いを併用している点も要注意。もしボーナスが大きく減れば、貯蓄を取り崩すことになるかもしれません。ボーナス払いで月々の返済は楽になっているはずです。その分、毎月の貯蓄を少しでも増やして将来の教育費を貯めるとともに、家計に余力をつける必要があるでしょう。

そこで、毎月の支出を見直します。一般的には固定費→固定費以外の「やりくり費」の順で見直しますが、春川家の場合はその前に大きな課題があります。それは、「こづかい・不明」が13万円にも上ること。春川家では夫婦ともクレジットカード払いが中心で、明細を見ることもなく、引き落とし額しか気にしていません。

こうした家庭では、家計簿アプリを使うのがオススメです。まずはクレジットカードとアプリを連携し、使った内容と金額を確認して、無駄をあぶりだします。

次は、月々の予算を決める段階です。毎月の固定費を概算し、やりくり費の予算を設定。予算を月24万円と決めたら、1日8000円、週5万6000円の範囲内で、調整しながら使うことに慣れていきます。

固定費の見直しについては、住宅ローン金利はほぼ最低水準で、借り換えの効果はありません。そこで、ほかの固定費に注目します。もし自動車がどうしても必要でなければ、手放せば月4万円、維持費と合わせて年50万円以上の節約が可能。通信費は格安プランや格安SIMを使えば月1万円程度、保険も月1万~1.5万円は削減できそうです。

ほかにも、食費が月12万円と高めです。共働き家庭では食費が高くなりがちですが、月2万円程度の削減は難しくないでしょう。

使途不明金をなくし、各項目を見直すことで月15万円程度の余裕が生まれます。年間200万円以上の貯蓄も不可能ではありません。

【Case2 子持ち家庭①】

惜しまず使う教育費を投資で補う、リスク取りすぎ家計

■夏山家のプロフィール

さつきさん(48歳、商社勤務)、夫(45歳、大学講師)、長男(10歳)

●年収

さつきさん:800万円(手取り600万円) 夫:500万円(手取り400万円)

●住居

分譲マンション(8年前に購入)

●住宅ローン

借入額5000万円 期間35年 変動金利0.5%

●保険

さつきさん:収入保障保険、医療保険 夫:教職員共済

■さつきさんの状況

●夫はお金に関心がなく、さつきさんが家計管理と資産運用を担当。積極投資で資産拡大を目指している

●夫の退職金がないため老後資金の不安がある

月15万円超の教育費を払い続けられるか

若いうちにキャリアを積み、30代後半~40代で出産する女性が増えています。こうした家庭では収入に余裕がある分、教育費にお金をかける傾向がみられます。

さつきさんのケースでも、中学受験の準備を始めた長男の教育費が月15万円超。ただ、それ以外の項目は、比較的抑えられています。

家計では、お金の使い道に優先順位を決めることが重要です。教育費を最優先すると決め、それで将来的にも家計を維持できるなら、惜しまず使うことに問題はありません。

私立に進学した場合の年間費用は、中学で約141万円、高校で約97万円(文部科学省調べ、平成30年度)、大学は最も高い私立理系で約192万円(日本政策金融公庫調べ、令和2年度)。夏山家の現在の教育費は、この金額に匹敵します。この負担を大学卒業まで続けられるなら、教育費の積み立ては不要ともいえます。

夏山家の問題は、フローよりむしろストックのほうにあります。

現在の貯蓄額を見ると、リスクのない預金は普通預金50万円のみ。確かに、インフレが進めば預貯金は目減りします。とはいえ、突発的な事態に備えるため、生活費の3~6カ月分はすぐに使える流動性資金を確保すべき。収入が同程度の共働き夫婦でも、3カ月分は必要です。

また、教育資金のために外国株投信を積み立て中ですが、中学受験をするなら、そろそろリスクを下げたいところ。教育費として使わないなら継続してもいいでしょう。

このほかの投資についても、日本株投信と株式投資が資産の6割以上を占め、リスクの取りすぎといえます。FXも含め、経済ショックの際には半減することもありえます。一部売却したり国際分散を行うなどで、リスクを下げる努力をすべきです。

48歳のさつきさんには、老後資金の不安もあります。現在の毎月の積立額は、積み立て投信とiDeCoの計5万円で、ボーナスと合わせた年間貯蓄額は計120万円弱。さつきさんが60歳になるまでの12年間では約1400万円で、現在の貯蓄額と合わせると約2200万円になります。積み立て投信を教育費に使わなくてすむなら、これに退職金を加えた額が老後資金に充てられます。退職金の額や資産運用の成果にもよりますが、75歳になるまで住宅ローンが続くことを考えれば、もう少し積み上げておきたいところです。

今のうちから家計支出を見直して積立額を増やすとともに、夫婦ともにできるだけ長く働いて収入を維持することが必要です。将来について、夫とも話し合い、協力し合うのが最も望ましいでしょう。

【Case3 DINKS】

お互いの収入と資産を知らない、会話不足の夫婦別サイフ家計

■秋田家のプロフィール

葉月さん(38歳、SE)、夫(38歳、広告代理店勤務)

●年収

葉月さん:700万円(手取り520万円) 夫:(推定)700万円程度(手取り520万円程度)

●住居

賃貸マンション

●保険

葉月さん:終身医療保険 夫:不明

■葉月さんの状況

●預金はすべて給与振込口座のある銀行を利用

●住宅購入を検討中。出産希望もあり、今後の家計管理の方法に悩んでいる

住宅購入は話し合うチャンス。夫婦で共通目標を持とう

ある程度キャリアを積んでから結婚したカップルには、お互いの財産を知らないケースが少なくありません。普段の暮らしでは問題なくても、急にお金が必要になったとき、実は相手の貯金がゼロだったり、借金があったりして愕然とする場合もあるので、注意が必要です。

2年前に結婚した葉月さんも、夫の収入と貯蓄を知りません。毎月の家計は、生活費用の家計口座にそれぞれ15万円ずつ入金し、2人で使うお金はこの口座から支払います。給料の残りはそれぞれ自由に使うのがこれまでの習慣です。

葉月さんは現在38歳。そろそろ住宅を買い、できれば子どももほしい……と思うと、今の暮らし方でいいのか、考え込むようになりました。

そこで秋田家の家計を見てみます。把握できるのは家計口座と葉月さん分の給与・ボーナスの収支、貯蓄についても葉月さんの分だけです。

共働き夫婦の家計管理にはおもに、共通の家計口座をつくる方法と、それぞれが負担する費目を決める方法の2つがあります。どちらでも使いやすい方法を選べばOKです。

家計収支を見ると、葉月さんの堅実さが一目瞭然。生活費に無駄はほぼなく、給与から毎月7万円を積み立て、ボーナスと合わせて年間200万円以上を貯めています。

貯蓄額もすでに2000万円超。注意点を挙げるとすれば、給与振込口座のある銀行だけにお金を預けていることと、社内預金と社員持株会の金額が多いことでしょう。

経済情勢が激変すれば銀行が破綻することもあります。保護されるのは1行あたり1000万円までという意識が必要。また、社内預金や社員持株会は、勤務先が破綻すると全額戻ってこない可能性があり、職を失ったうえに貯蓄まで激減する事態も起こりえます。貯蓄先、投資先はある程度分散したほうが安心です。

葉月さんは近い将来、家を買いたいと考えています。住宅購入の際、この貯蓄からいくら使うかについては、夫と相談して決める必要があります。このとき、お互いの収入や貯蓄について話し合い、さらに子どものことについても希望を確認し合うといいでしょう。

自身の貯蓄からどれだけ使うかがわかれば、残りの一部を投資するのもオススメです。老後のことを考えれば毎月の積み立ての一部をiDeCoにするのも有効。夫と2人で少額から始めてみてはどうでしょう。

結婚、住宅購入、子どもの誕生は、夫婦がお金のことを話し合う三大チャンス。夫婦が共通目標を持って強く結束すれば、どんな事態も乗り越えられるはずです。

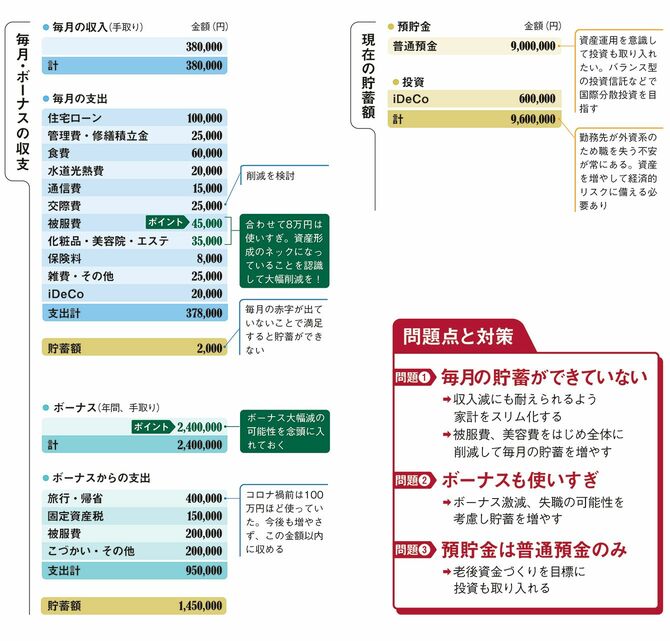

【Case4 シングル】

毎月ギリギリ、年に2度だけ貯金するボーナス依存型家計

■冬木家のプロフィール

睦美さん(43歳、外資系企業勤務)

●年収

900万円(手取り700万円)

●住居

分譲マンション(7年前に購入)

●住宅ローン

借入額4500万円 期間35年 変動金利0.5%

●保険

終身医療保険、がん保険

■睦美さんの状況

●外資系勤務でボーナスの比率が高い給与体系。退職金はない

●毎月の収支が赤字にならないよう工夫している

●コロナ禍の前は年2~3回、海外旅行に出かけていた。今は国内旅行で我慢、解禁されたら早く海外に行きたい

「家さえあればなんとかなる」と考えるのは危ない

シングルを続ける人の家計で気をつけたいのは、引き締めモードに転換するきっかけが乏しいことです。

結婚すれば、家計を見直すチャンスになります。子どもが生まれれば、教育費を捻出するため、引き締めモードに入らざるをえません。引き締め方が身についていれば、老後に収入が減っても対応できます。でもシングルの人が家計引き締めを経験しないまま老後に突入すれば、貯蓄はどんどん減っていくでしょう。

そんな危険をはらんでいるのが、睦美さんの家計です。住宅購入は引き締めモードに入るチャンスでしたが、購入後は「家さえあれば安心、なんとかなる」と考えて、浪費している傾向もありそうです。

それは、睦美さんの家計収支を見ればわかります。毎月38万円の収入から積み立てはiDeCoの2万円だけ。貯蓄はボーナス頼りで、今は年に145万円の貯蓄ができていますが、これはコロナ禍で海外旅行に行けなくなったため。以前は旅行に年100万円も使っていました。

ボーナスは勤務先の経営状況が悪化すれば、とたんに大きく減る可能性があります。これまでは順調だったとしても、貯蓄をボーナスだけに頼るのは危険です。

さらに、睦美さんの勤務先は外資系です。いきなり撤退するなど、いつ仕事を失うかわからない点にも注意が必要。本当は睦美さん自身も内心、不安を抱えているはずです。

経済的な不安に対処するには、しっかりと資産を築くことが重要です。早急に家計改善を始めましょう。

まずは、毎月の収支です。被服費と化粧品・美容院などに計8万円は使いすぎで、せめて半減したいところ。交際費や雑費も内容を見直して削減を図れば、毎月6万~7万円を浮かせるのは難しくないはずです。

ボーナスからの支出も見直しが必要です。コロナ禍が一段落しても、旅行支出は現状程度に抑えるべき。ボーナスがある間はできるだけ貯蓄を増やすと心に決めて、ほかの支出も削減を検討しましょう。

現在の貯蓄を見ると、900万円がすべて普通預金です。この一部に投資を取り入れるのがオススメです。40代からの運用なら、バランス型の投資信託などを使って国際分散投資を目指し、リスクを抑えるといいでしょう。投資する金額は、「損しても我慢できる金額の2倍」を限度とします。減ってもなんとか我慢できる額が100万円なら、投資額は200万円が上限です。

外資系で活躍し、高額の年収を得る能力のある睦美さんなら、意識さえ変えれば、確実に資産を築くことができるでしょう。