「会社が社員のミスに気づいて直してくれるでしょ」は甘い

毎年、秋~冬にかけてやってくる「年末調整」の季節。会社員は、会社で配布された扶養控除申告書等とともに、保険会社から届く控除証明書や住宅ローンの年末残高証明書を提出していると思いますが、「どんな手続きが行われているのかよくわからない」という人も多いでしょう。

細かな仕組みを知る必要はないのですが、ざっくりとでも理解しておかないと損をしてしまう可能性があります。

たとえば、みなさんが提出する書類の数字が誤っていると税金を多く払いすぎることもあります。「会社が気づいて直してくれるでしょ」との考え方は甘いです。正確に記載しないと会社は間違いに気が付きませんし、事実と異なることをうっかり書いてしまうと後日役所などから税金を追徴されたりすることもあります。

それどころか、みなさんはしっかり記入しているにも関わらず、会社がミスをして損をしてしまうこともあります。多くはありませんが、起こりうる事実です。

税金で損しないためにも年末調整とは何か? どんなケースでミスが発生するか? どこをチェックすればいいのか? を確認しておきましょう。

会社員の1年間の税金を精算する手続きが「年末調整」

そもそも年末調整って何でしょうか? 年末調整とは、サラリーマンなどの給与所得者の、その年の所得税(と復興特別所得税)を調整し、精算する制度のことをいいます。給与の支払者(勤務先)が従業員のその年の給与や賞与から正しい所得税を計算し、支払い時に天引きしていた所得税との過不足を精算してくれます。この正確な所得税の計算をするうえで必要になるのが、「所得控除」の情報です。

このため従業員は、「①給与所得者の保険料控除申告書」「②給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」「③給与所得者の扶養控除等(異動)申告書」に必要事項を記入し、生命保険料控除証明書や住宅ローン控除の年末残高証明書などの原本を会社に提出します。ここに正しい情報を記載しないと間違って所得税が計算されてしまいます。

その際、どこが間違いやすいのか、会社が見落としてしまうところなどを見ていきましょう。

扶養親族の増減、収入減があった場合は要注意

その年に扶養親族等に増減があった場合には、注意が必要です。会社にその旨を伝えないと、勝手には増減してくれません。通常のケースに加え、今年度はコロナ禍の影響も見逃せません。結婚や出産で扶養家族が増えた場合はもちろんですが、それ以外にもあります。代表的な例を次に掲げますので、ご自身が当てはまる場合は、よく確認してみて下さい。

①扶養している子どもが16歳(平成18年1月1日以前に生まれた人)になったとき

②扶養している子どもが19歳(平成11年1月2日以降に生まれた人)になったとき

③扶養している親などが70歳(昭和27年1月1日以前に生まれた人)になったとき

<コロナ禍のケース>

①昨年まで扶養親族から外れていた配偶者や子ども等が、勤務先の休業等で減収を余儀なくされ、今年の給与収入が103万円以下となったとき

②ご自身が、昨年まで1195万円(所得金額1000万円)を超える収入があったが、勤務先の休業等で減収を余儀なくされ、1195万円(所得金額1000万円)以下になり、かつ配偶者の収入が201万円以下のとき

生命保険料等の控除額計算は間違いやすい

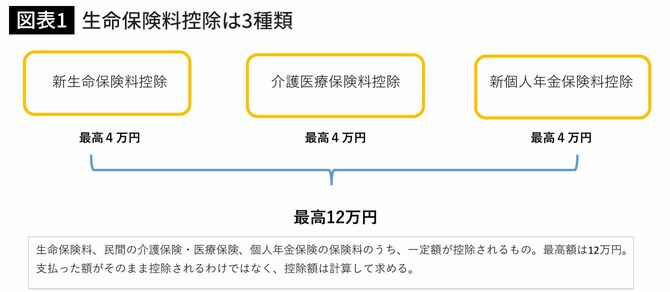

保険料控除には旧契約と新契約の2種類があり、さらに新契約には3区分(控除額は各4万円、合計12万円が限度)あり、旧契約には2区分(控除額は各5万円、合計10万円が限度)あります。

ご自身が契約している保険がどの種類でどの区分に該当するかは「保険料控除証明書」に記載されていますので、しっかり確認して申告書に記載しましょう。

間違いのないように申告書に記載しても、年末調整をチェックする会社側が間違えることもあり得ます。ご自身の控除額がどれだけなのかは簡単に計算できますので、ご自身で計算してみて、実際に控除されている金額があっているのか年末に受け取る源泉徴収票で確認しましょう。

控除額は下記の算式で計算できます。

では、ミスが起きた場合、どのくらい損失があるのでしょうか。

会社のミスでどのくらい損する可能性があるか

会社が行う年末調整は、残念ながら絶対に間違っていないというものはありません。可能性は低いかもしれませんが、ミスしていることもあります。毎年のように税制が変わるので仕方のないことだとは思いますが、もし間違っていても、みなさん自身が気づけるようにしておくのが理想です。

実際にミスがあった場合には、どれくらいの税金が変わるのでしょうか。例えば所得税率20%の方(課税所得金額330万円~694.9万円)の場合、仮に生命保険料控除4万円が見落とされていたとしたら、4万円×20.315%(復興特別所得税込み)=約8000円の税金が増えてしまうことになります。さらには住民税(税率10%で、約2800円)も連動して増えますので、合わせて1万円程の負担増となります。

扶養親族でミスが生じた場合には、さらに影響が大きくなります。たとえば、大学生の子どもの扶養控除が計算から外れていると、(特定)扶養親族控除額が63万円になりますので、所得税(63万円×20.315%=約12万8000円)と住民税(45万円×10%=4万5000円)を合わせて約17万円となります。

源泉徴収票のどこをチェックすればいいか

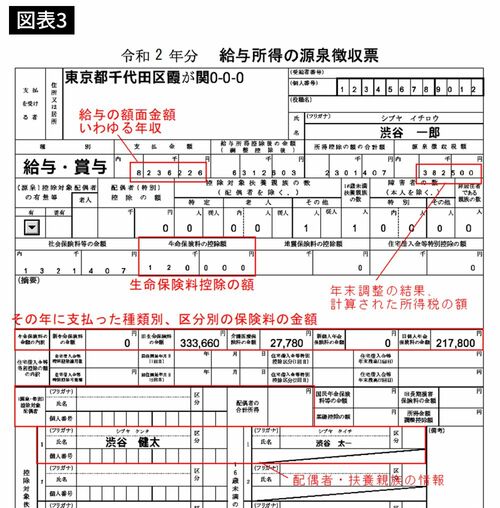

最低限、チェックすべきポイントを挙げてみました。まずは給与の額面金額です。いわゆる「年収」と言われるところです。ここをみれば自分の年収がわかります。その段の一番右側がその年の所得税・復興特別所得税の金額です。住民税の金額はここには出てきません。

確認したいのが、その年に支払った保険料の金額と控除額です。ご自身が払った保険料の区分が正しい区分に記載されているか、控除額の計算が正しくされているのか確認しましょう。

次に、配偶者・扶養親族の情報です。この例では共働き世帯ですので配偶者の欄には何も書かれていません。控除対象の配偶者がいる場合には、こちらに名前が出ているのか確認しましょう。

その下の欄が扶養親族です。左側が控除対象の扶養親族、右側が16歳未満の扶養親族が書かれています。漏れがないかどうか確認をしましょう。

源泉徴収に間違いがあったらどうすればいいか

間違いを発見した場合には、それがどのタイミング(時期)なのかで取るべき方法が異なります。

①翌年1月31日以前あるいは源泉徴収票の発行前

このタイミングであれば会社で年末調整をやり直してもらえます。提出した申告書の間違えた箇所を二重線で訂正のうえ、再提出する等の対応が考えられます。方法は会社により変わるかもしれませんので、担当者に確認しましょう。ただし、会社によってはこのタイミングよりも早めに締め切り日を設けている場合もありますので、ご注意ください。

②翌年2月1日以降あるいは源泉徴収票の発行後

①の期限を過ぎてしまったら会社側での修正はできません。原則翌年2月16日から3月15日(還付は翌年1月1日から5年間)の間にご自身で確定申告を行う必要があります。最近では、国税庁のホームページ上の「確定申告作成コーナー」がとても充実していて、簡単に確定申告を作成することができるようになりました。年末調整の修正に限らず、他の確定申告も簡単に作成することができますので、試してください。

会社で年末調整を受けた人が医療費控除などの確定申告する人でふるさと納税をしている人は注意が必要です。ワンストップ特例を適用していると、確定申告の必要はなくなるのですが、確定申告をするとワンストップ特例は無効になります。確定申告をする際には、改めてふるさと納税の記載を忘れないようにしてください。