【Bさんのお悩み】

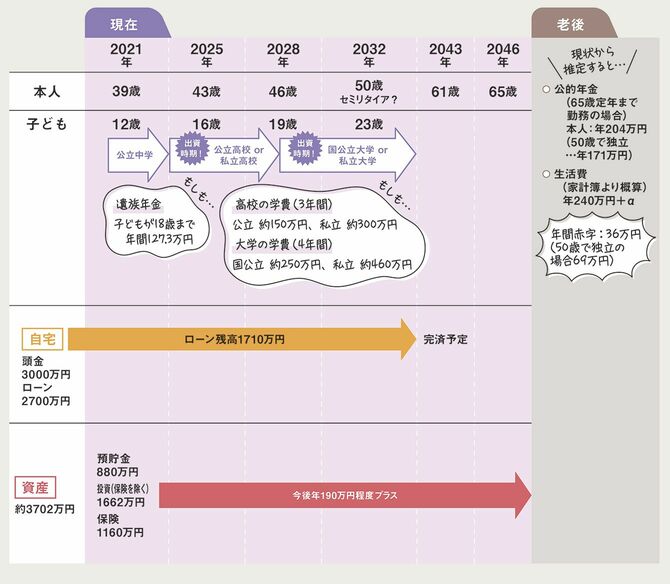

50歳のセミリタイアを視野に貯蓄と副業収入の目安を知っておきたい

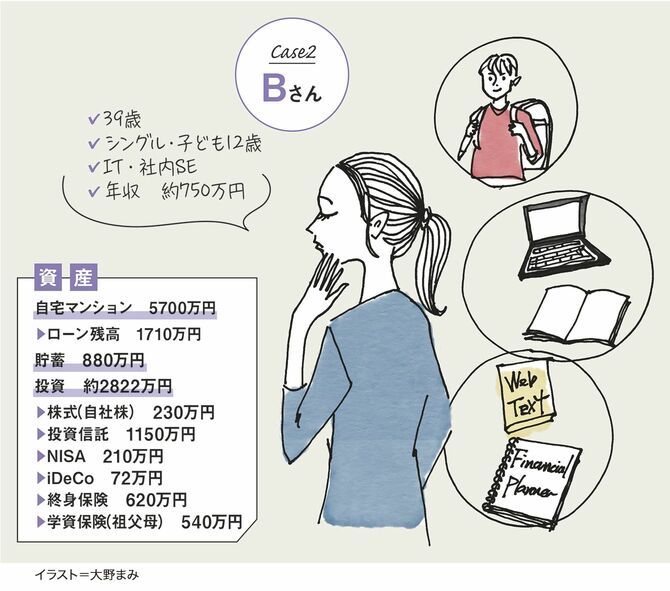

数年前に離婚し、小学生の子どもと暮らすBさん。離婚前に購入していたマンションは、手取り月給約35万円に対して7万円のローンとマンション管理費3万円を合わせて10万円。毎月少し負担に感じるときもあるが、子どもが巣立ったら貸すことも検討している。そのときが自身の人生の転機にもなりそうだ。

「2021年に40歳を迎えるので、今後の仕事などを考えるようになりました。できれば子どもが大学を卒業する50歳でセミリタイアをして、フリーランスなど自分で楽しみながらできる職を見つけたい。40代はもっと興味の深掘りと挑戦をしたいです」

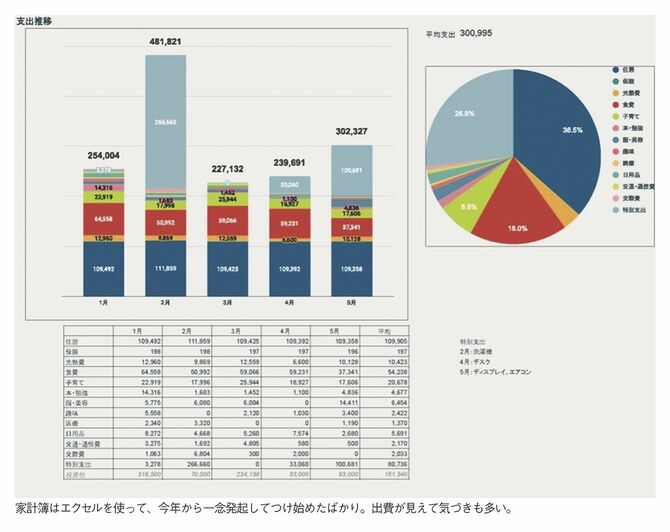

子どもは公立中学に進学予定だが、高校や大学は希望を聞いてやりたいため、教育費もこれからかかりそう。新型コロナウイルスの感染拡大が落ち着けば、2人で旅行にも出かけたい。育ち盛りの子どもを抱え食費も右肩上がり。日々の出費が不安になってきて今年からエクセルで家計簿をつけ始めたところだ。

ボーナスは、ほぼ貯蓄か投資に回し、月々の養育費も子どものために貯金。早期退職に向けてさまざまな資格を取ったり、副業に挑戦したりと堅実なBさんだが、シングルで子どもとの生計を支える将来に漠然とした不安が残っている。

FPのマネーチェックポイント!

FPのマネーチェックポイント!

1 ローン完済は50歳を過ぎるので早期退職なら住居費負担に注意

早期退職に向けて、資格を取ったり実際に試したりしているのは、とてもいい準備ですね。自営業者やフリーランスになると、保険料などの負担が重く感じられる人も多いのが実情。そのため、今と同じ収入とまでいかなくても、現状で年間360万円程度のローンや生活費が支払える仕事を続けられることが早期退職への一つの目安ですね。独立して年間300万~400万円の手取りを稼いでいくための準備を、次の10年でしてみましょう。

2 高校、大学の教育出費時期は貯蓄を取り崩さず頑張ろう

お子さんが高校、大学に通う時期は、どうしても出費が増える時期なので、この時期をどう過ごすかが老後資金にも影響してくるでしょう。この時期は、貯金は無理でも、そこまで貯めた資産を取り崩さないで乗り切ることを目標に。一方で、日々の食費など細かな出費をストイックに切り詰めすぎるのはNG。食費の目安は、手取りの15%くらいまで。成長期のお子さんの食事やBさんの気分転換のカフェ代は、必要経費だと割り切りましょう。

3 シングルマザーの不安は遺族年金と親のサポートを再確認

シングルマザーが心配なのは、ご本人になにかあった場合のお子さんのことですよね。現在は、Bさんは住宅ローンに付帯したかけ捨ての保険と貯蓄性も備えた終身保険、お子さんには祖父母がかけた学資保険があるそうなので、保険は十分かと思います。念のため、遺族年金の仕組みを調べておくことをお勧めします。こうした国の制度の中には自ら申請しなければ受けられないものもありますので、とりあえず知っておくと安心です。