まずは現状把握からスタートしよう

今後、再びコロナのような不測の事態が起きても、私たちは自らと家族の未来を守らなくてはなりません。

暮らしを守り希望を実現するためには、ベースになる資金プランが不可欠です。まずは、マイホーム資金、教育資金、老後資金など、わが家にはどんな資金が、いつ、いくら必要になるかを書き出してみましょう。

すべての人に必要なのが老後資金です。いま、95歳まで生きる女性は4人に1人。そこで、100歳まで生きることを前提にした老後資金の計算式を示しました。

この計算のために必要な数字は、「老後の基本生活費」「生活費以外に使いたいお金」「60歳時点の住宅ローン残高」「年金見込み額」の4つ。計算自体は簡単ですが、これらの数字を把握するには、現在の家計状況を確認するとともに将来の暮らし方を予想し、さらに過去と今後の働き方を思い浮かべる作業が必要です。

この作業には少々、手間がかかるでしょう。でも、この先、どんな変化があるかわかりません。現状を知り、それに基づくプランがあれば、変化があっても修正が可能です。資金プランは夢を叶えるだけでなく、リスクに備える手段でもあるのです。

【働く女性のための100歳までの老後資金計算シート】

専業主婦家庭を前提とした従来の老後資金の計算方法は、働く女性に対応できない部分があります。そこで新たな変更を加え、長く働き年金額の多い女性にも最適な計算シートをつくりました。

希望を実現するにはいつ、いくら必要か

今後、必要になる資金の種類は、人によって違います。ケース1~4では、希望する将来プランを実現するにはどんな資金がいつ、いくら必要になるかを時系列で示しました。

ここで計算した貯蓄目標額が実際に貯められるかどうかは、現在の毎月貯蓄額をもとに判断します。とはいえ、日々の忙しさで家計収支を把握していない人も多いようです。現在の収入が今後も継続可能かどうかも含め、この機会に家計を見直しましょう。そのうえで、この金額がとても貯められそうにないときは、プランの見直しも必要になります。

特に働く女性が注意したい点を挙げておきましょう。

まず、厚生年金の受取額には上限があること。このため、年収が高い人ほど現役時代の収入との落差が大きくなります。また、夫婦とも厚生年金を受け取っている場合、夫が亡くなったときに遺族年金を減らされます。

なお、たとえ夫婦の財布が別々でも、お互いの資産は知っておきましょう。気づいたらどちらも貯蓄がない、という悲劇を避けるためです。できればお互いの収入も知って将来を話し合っていれば、想定外の事態が起きても乗り越えられるはずです。

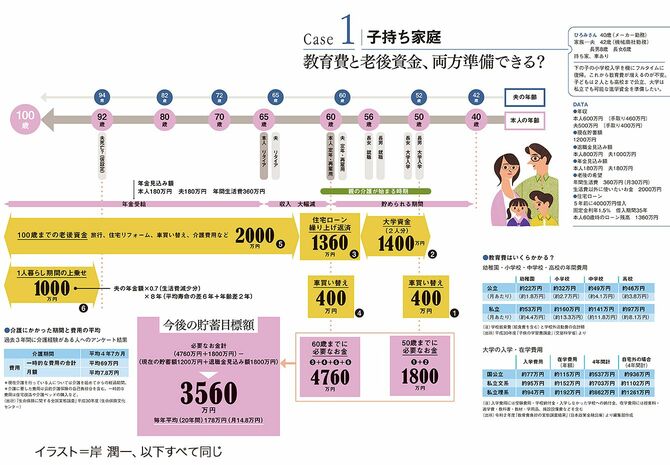

【Case1 子持ち家庭】教育費と老後資金、両方準備できる?

【POINT】大学資金のメドがついたら老後資金づくりを本格化

ひろみさんのケースでは、子どもは2人とも高校まで公立、大学から私立を希望しています。高校までの教育費は家計から負担し、大学資金として1人700万円、2人分1400万円の貯蓄を目指しましょう。そのメドがついたら、本格的に老後資金づくりを始めます。

すでに1200万円の貯蓄があるので、住宅ローンの繰り上げ返済は時期を早めると金利負担を減らせます。

老後の年金は夫婦合わせて月30万円あり、それだけで生活費をカバーできます。ただし、夫が先に亡くなった場合の遺族年金は全額支給停止になるので、1人暮らし期間の上乗せ資金を用意すれば介護費用にも使えます。

なお、40歳代になると、早い人では親の介護が始まることもあります。親の介護は親のお金でまかなうのが原則ですが、お金以外の負担も少なくありません。今のうちに、家族で話し合っておくといいでしょう。

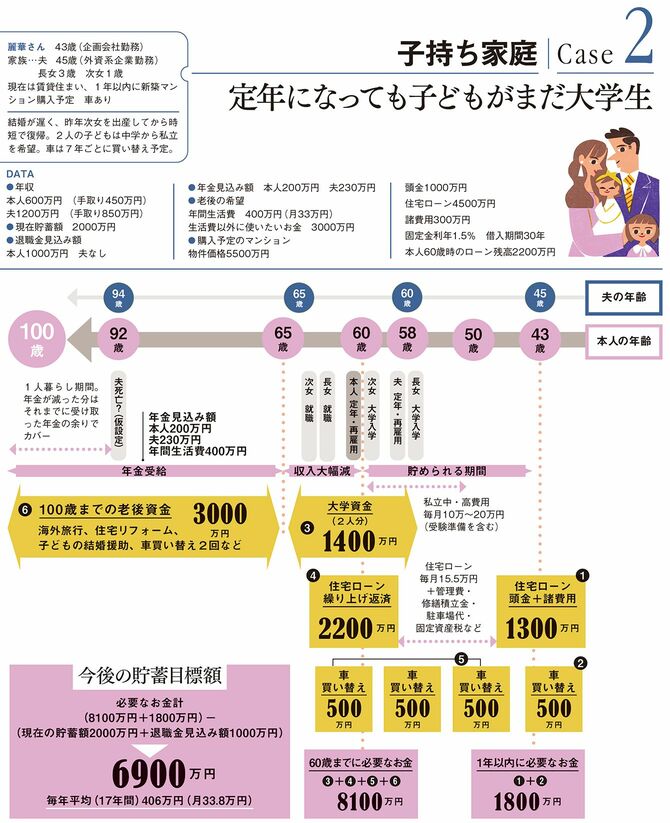

【Case2 子持ち家庭】定年になっても子どもがまだ大学生

【POINT】優先順位をつけてプラン見直しも検討しよう

出産が遅めのケースでは、教育資金と老後資金の必要時期が重なります。一方、60歳以降は収入が大幅に減るため、貯金できる期間は限られています。麗華さんの場合、貯められるのはあと17年。希望をすべて叶えるには、毎年400万円もの貯金が必要です。

今は可能としても、住宅購入後は住宅ローンのほか管理費や修繕積立金、固定資産税などもかかります。さらに子ども2人を私立に通わせれば、教育費が月20万円にもなります。また、夫の高収入がずっと続くかも検討したいところ。

車の買い替えを7年ごとから10年ごとにしたり、グレードを下げるだけで必要額は1000万円以上下がります。希望に優先順位をつけて、プランを見直すことも考えたほうがよさそうです。

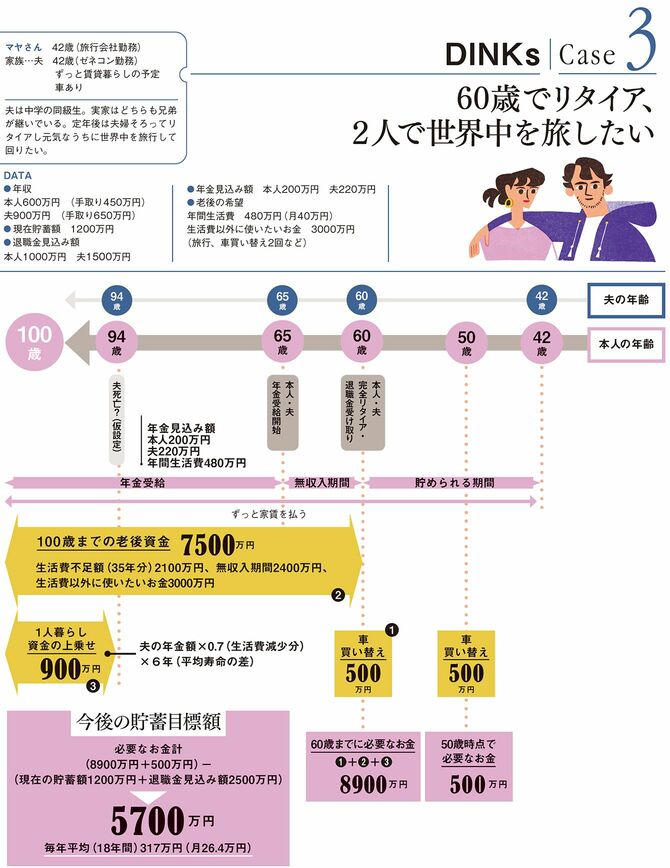

【Case3 DINKs】60歳でリタイア、2人で世界中を旅したい

【POINT】無収入期間の生活費をまるごと準備する

年金受給前に完全リタイアを望むなら、無収入期間の生活費を準備する必要があります。さらに、マヤさんの住まいは賃貸なので、リタイア後も家賃負担が続きます。このため、貯蓄目標額は計5700万円で年300万円以上。これが実現できるかどうか、現在の収支を再確認したいところです。

ただ、賃貸には住まいを自由に選べるメリットがあります。リタイア後は賃料の安い住居に住み替えることも可能。将来は2人で高齢者向け住宅に移ることも視野に入れて検討しましょう。

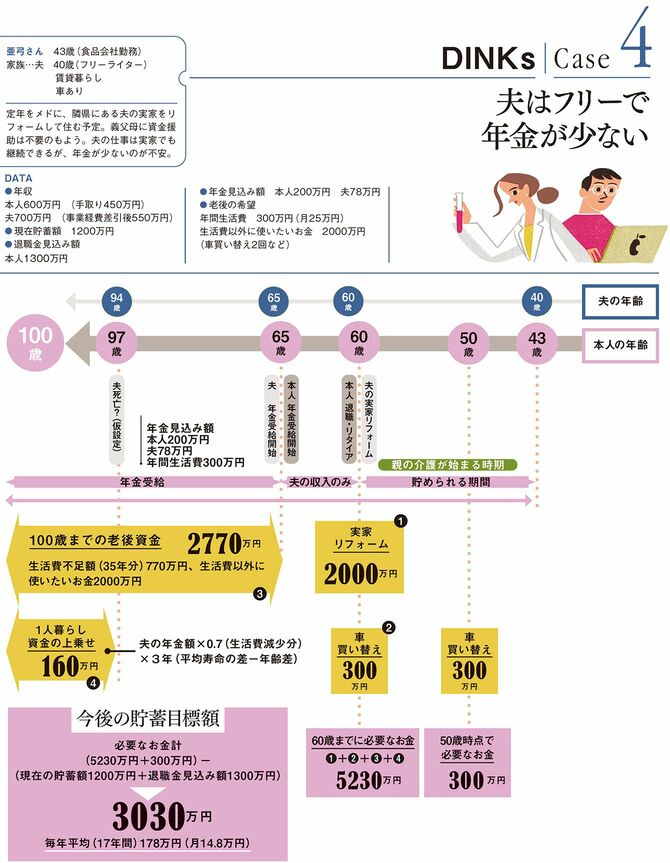

【Case4 DINKs】夫はフリーで年金が少ない

【POINT】自営業・フリーは貯められるときに貯めよう

自営業やフリーの人が加入する国民年金は満額でも年約78万円。退職金もないため、貯められるときに貯め、少しでも長く働くことが最大の老後対策になります。老後資金づくりには、自営業向けの制度「国民年金基金」が、終身で年金を受け取れるうえ掛金が全額所得控除できて有利です。

亜弓さんのケースでは、将来は夫の実家に住む予定です。親の介護や実家の相続は微妙な問題ですが、兄弟姉妹で方針を話し合うとともに、転居の時期が早まる可能性も考慮しておきましょう。