悪徳業者は認知症の高齢者を狙っている

新型コロナウイルスの感染拡大で帰省もままならないいま、実家で暮らす親の健康状態が気になっている人も多いだろう。年に数回でも顔を合わせることができれば、体調の変化に気づくことができるかもしれないが、電話やメールなどではなかなか難しい。

とくに注意が必要なのは認知症だ。厚生労働省のデータでは、2012年には認知症高齢者数が462万人で65歳以上の高齢者の約7人に1人(有病率15.0%)であったが、2025年には約5人に1人になるとの推計もある。

いまや認知症は特別な病気ではなく、誰もがかかる可能性があると考えておいたほうがよさそうだ。税理士で辻・本郷税理士法人相続部の井口麻里子さんはこう指摘する。

「判断能力を失ってしまうと、詐欺被害に遭う可能性もありますから、注意が必要です」

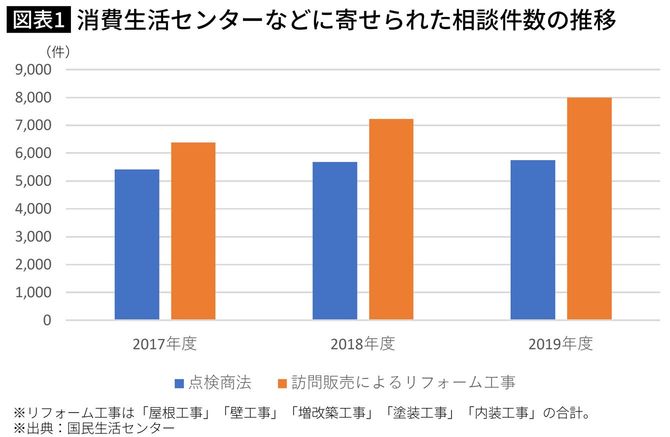

たとえば、自宅を訪ねてきた営業マンに「修理しないと危険」などと言われ、高額な家のリフォーム工事契約を結んでしまうこともある。国民生活センターに寄せられるリフォーム工事の訪問販売などに関する相談は年々増加している。

見積もりのつもりで交わした書類が契約書だった…

最近の事例としては次のようなものがあるという。

・隣で屋根工事をしている業者から、「お宅の屋根が剥がれているのが見えた。火災保険を使って負担なく修理ができる」と言われ、契約したが解約したい。

・「下水管の点検に来た」という業者に床下修理を勧められ、見積もりのつもりで書面を交わしたが、実際は契約書だった。解約したいと伝えたが応じてもらえない。

親が判断能力を失ってしまえば、こうした悪徳業者の被害に遭う確率は高まってしまう。

認知症になると成年後見人を選任しなければ預金が引き出せない

認知症になってしまうと、預金の引き出しもできなくなる。老人ホームに入居するにも入居金の支払いができないし、本人の生活費を引き出すことすら難しくなってしまう。

「判断能力がなくなってしまった人の代わりに預金を引き出すには、成年後見人をつける必要があります」

成年後見人は、認知症などで判断能力が低下した人に代わって財産を保護してくれる人で、裁判所が選任する。成年後見人には、取消権が認められており、本人が悪質商法の被害に遭ってしまったような場合でも契約を取り消すことができるなど、被後見人の財産が保護される一方、本人でも財産を自由に処分することができなくなるし、親族でも成年後見人の同意がなければ預金を引き出すことはできない。

また、成年後見人が一度選任されると、二度と取り下げができない、成年後見人に報酬を支払う必要がある、などのデメリットもある。

認知症になる前なら任意後見人を選ぶ方法も

「認知症になる前であれば、任意後見人を付ける方法もあります。判断能力がなくなった際に財産管理などを任せる人を本人が事前に決めておく方法で、この方法であれば本人が指定した親族がなることもできます」

ただ、任意後見人は、成年後見人よりも行使できる権利の範囲は狭い。成年後見人であれば判断能力が低下した本人が締結した契約を取り消すことができるが、任意後見人にはできない。

「第三の方法として、最近注目されているのが家族信託(民事信託)の利用です」

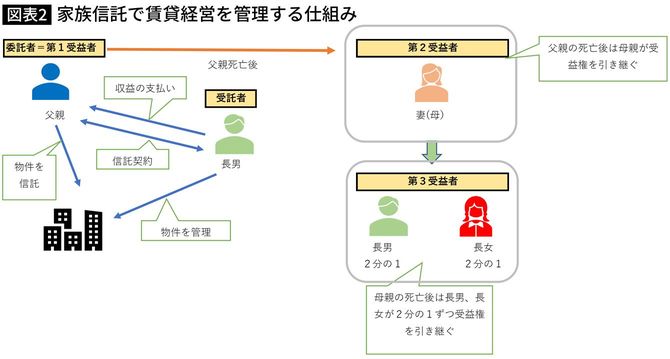

家族信託は、委託者が保有する財産を受託者に託し、受託者が委託者のために財産の管理・処分を行い、そこから得られる利益を受益者が受ける仕組み。三者の役割を整理すると次のようになる。

② 受託者=委託者から財産の管理をお願いされる人

③ 受益者=財産から利益を受ける人

たとえば、父親が①委託者・③受益者となり、長男を②受託者として信託契約を結んだ場合、父親が保有する預金は家族名義の預金となる。そのため、毎月必要な生活費を長男がその口座から引き出し、父親に渡すことができる。

父親が元気なうちに信託契約を結んでおけば、体力が落ちて銀行の窓口へ出向くのが億劫になった場合でも認知症になった場合でも、長男が代わりに手続きをすることが可能だ。

家族信託なら相続対策も可能

「家族信託を利用すれば、相続発生後のことも決めておくことが可能です」

たとえば、賃貸アパートを保有する父親が委託者となり、長男を受託者として信託契約を結ぶ。第一受益者は父親に、第二受益者を母親に、第三受益者を長男と長女にする。

このケースでは父親の生前にはアパートから得られる家賃は父親が受け取るが、父親が亡くなった後は、母親が受け取る。さらに母親が亡くなった際には、長男と長女が2分の1ずつ受け取ることができる。父親が亡くなったあと、アパートの収益を誰に残したいかを父親が元気なうちに決めておくことができるわけだ。

賃貸アパートを安定的に経営するには、入居者のニーズに合うように外観のリフォームや大規模な修繕が必要になる。しかし、成年後見人が選任されてしまうとこういった費用を支払うことは、本人の財産を減らすことになるため認められないことが多い。老朽化したまま放置することにもなりかねず、収益性が落ちてしまう可能性がある。

家族信託を利用しておけば、受託者の判断で柔軟な管理・運営ができるわけだ。

慣れていない専門家も多いため経験を確認する必要がある

実際に家族信託を検討する際には、税理士や弁護士、司法書士などが相談先となる。しかし、家族信託が注目され始めたのがここ3年ほどであるため、慣れていない専門家が多い。相談をする際には、家族信託を扱った経験が豊富であるかを事前に確認する必要がある。

「家族信託は応用範囲が広いだけに仕組みが複雑な面もあります。高齢の親世代には理解できない部分もありまし、対策を講じようとの気力もなくなっていきますから、子ども世代が一緒に考えるといいでしょう」

帰省ができた場合には、それをチャンスと捉え、親と話をしてみるのがいいだろう。