つみたてNISAは5年延長に

つみたてNISAは、積立投資の運用益が非課税になる制度。投資額は年間40万円までで最大20年間利用できる。しかし、積立期間は「2037年まで」となっている。制度がスタートした18年に利用を開始した人は、40万円×20年=800万円の投資が可能になるが、20年から始める人は40万円×18年=720万円が限度額になってしまう。スタートが遅いほど、つみたてNISAで積立できる金額が少なくなってしまうわけだ。

ただ、誤解している人も少なくないという。ファイナンシャル・プランナーの藤川太さんはこう指摘する。

「37年で終わるのは積立ができる期間ですから、いつ投資を始めても20年間は非課税のメリットを受けることができます」。

たとえば、37年に投資した分は、現行制度でも56年までは非課税で運用できることになる。これを踏まえた上で、20年度の税制改正では何が変わるのか。

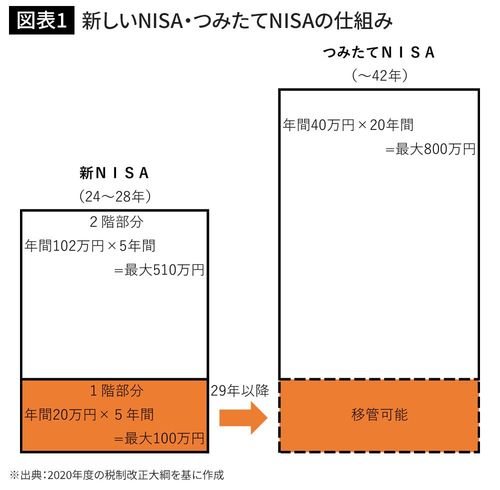

これからつみたてNISAをスタートする人は、現行制度のままでは40万円×20年=800万円の非課税枠を最大限利用できないが、20年度の税制改正では積立期間が5年延長され、42年12月末までとなる。これにより、23年までにスタートすれば、20年間の積立期間を最大限活用できるようになる。

一方で一般NISAの仕組みも改正される。

一般NISAはつみたて投資と併用方式に

一般NISAは、毎年120万円までの投資が非課税になる制度。非課税期間は5年なので120万円×5年で最大600万円を非課税で運用できることになる。つみたてNISAの対象商品は金融庁が指定した投資信託のみだが、一般NISAは投資信託のほか株式も対象となる。また、積立投資である必要はないので、1年間の非課税投資枠を12月にまとめて利用することも可能だ。

現行制度では投資できる期間は23年12月末まで。税制改正では24年から新しい非課税の投資制度がスタートすることになった。

「新制度は2階建てになる予定です」と藤川さん。

2階部分は現行のNISAと同様の仕組みだが、投資限度額は年間120万円から102万円に減額される。一方で1階部分は現行のつみたてNISAと同じ仕組みで、年間20万円までの積立投資が可能になる。

限度額が10万円分アップ

結果、1階部分と2階部分を合わせて年間122万円×5年間で最大610万円の非課税投資が可能になる。限度額では現行よりも10万円分の枠が広がることになる。この制度が24年から28年まで続き、その後は1階部分をつみたてNISAに移管できる。

一方でジュニアNISAは廃止される予定。19歳まで利用できるジュニアNISAは年間80万円×5年間で最大400万円を非課税投資できる制度。投資期間は23年までとなっており、延長されない予定だ。(図表1)

以上がNISAに関わる変更内容だが、今回の税制改正ではほかにも影響の大きい内容が含まれているという。

海外不動産を利用した節税に規制がかかる

「それは、節税目的の海外不動産投資に規制がかかることです」(藤川さん)。

不動産投資で得られた家賃収入は、不動産所得として申告が必要だが、税金を計算する際に、減価償却費を収入から差し引くことができる。建物は年が経つに連れて劣化するので、毎年その分を減価償却費として経費に計上できるようになっているわけだ。この減価償却費が家賃収入を上回れば、赤字分を給与所得などと損益通算できる。

この仕組みを米国不動産などで利用すると、高い節税効果が期待できるという。米国不動産は①築年数が古くなっても価格が下がらない、②土地よりも建物のほうが価格に占める割合が大きい、からだ。

「たとえば、米国で1000万円の中古不動産を購入した場合、建物の部分が800万円程度を占めることも多く、この金額を4年間で減価償却することが可能です」

年間の減価償却費は800万円÷4年で200万円。仮に家賃収入が年間50万円だった場合、50万円―200万円でマイナス150万円(他の経費は考慮しない)。この金額を給与所得などと損益通算できる。税率が高い高額所得者ほど、節税できる金額は高くなる。

ローン返済に行き詰まる人も

税制改正大綱によると、この節税策は21年分の所得税の申告からは認められなくなる。20年分には影響がないので1年の猶予期間はあるが、簡単に売却もできないだろう。節税目的で海外不動産に投資している人には影響が大きそうだ。

「特に最近は、米国不動産投資が過熱気味で利回りの低い物件をローンで購入しているケースが目立ちます」

節税効果も加味して収支計算をしていたはずだから、それがなくなることでローン返済に行き詰まり、破たんする可能性もあるというわけだ。

規制後は従来では赤字になる部分の減価償却費を差し引くことはできなくなる。節税目的の投資家は、今後のキャッシュフローが悪化するから投資方針の見直しを迫られるだろう。今後の米国不動産は純粋な投資としての魅力で選択する時代となる。

税制優遇で空き地の売却を促す

空き地対策も盛り込まれた。

現在、利用されていない空き地が社会問題になっている。空き家が放置されれば倒壊の危険もあるし、所有者がわからずに固定資産税を徴収できないケースも増えている。相続の際に登記手続きが行われず、そのままになってしまうことがあるからだ。

こうした空き家や空き地の売却を促すため、税制上の優遇措置が講じられる。保有期間が5年超で売却額が500万円以下の都市計画区域内の土地を2022年末までに売却した場合には、土地の売却益から最大100万円を差し引くことができるようになる。