2000万円問題に感じた2つの大きな違和感

こんにちは、家計コンサルタントの八ツ井慶子です。

6月3日、金融庁の「市場ワーキング・グループ」が公表した報告書「高齢社会における資産形成・管理」が問題になっています。今回はこのテーマについて、一緒に考えてみたいと思います。

報告書では、超長寿社会を踏まえると、公的年金以外に「老後資金2000万円(を貯蓄から取り崩すこと)が必要」で、それには長期的なライフ・プランを検討し、具体的なシミュレーションを行うことが重要であるとしつつ、「(現役期であれば)長期・積立・分散投資による資産形成の検討を」行うのが重要である、とされています。

2000万円という具体的な数字はやはりインパクトがあったのか、安倍首相は「平均値での乱暴な議論は不適切であった」とコメント、麻生大臣も不適切として報告書の受け取りを拒否しました。さらに、14日には同庁の三井秀範企画市場局長は「世間に著しい誤解や不安を与えた」として謝罪するに至りました。

私自身は報告書の記事を新聞でみたとき、すぐに大きな違和感を覚えました。

家計相談をしてきた立場として感じた違和感について、まとめてみたいと思います。

みなさんがこれからの“老後”を考える際のご参考になればうれしいです。

大きな違和感は2点です。

2.それを元に、リスクを伴う資産運用を促す表現であったこと

老後資金2000万円必要ですか? に対する答え

1.「老後資金2000万円」という具体的な数値を、公の機関が出したこと

「老後資金○○万円必要」というのは、雑誌などでよく取り上げられるテーマです。みなさんもいろいろな試算を目にしたことがあるのではないでしょうか。1億円とか、3000万円とか。実際に、そうした数値を目にして不安に思い、「老後資金3000万円必要と言われますが、(貯める自信がないので)不安です。3000万円ないとダメですか?」「老後資金として、私の場合はいくら必要でしょうか?」というご相談は珍しくありません。

私は決まって、2つのことを即答します。

「試算は、さまざまな前提を置いて計算されたものです。ご自身の前提とは異なるものですから、計算結果は気になさらなくていいと思います」

とした上で、「その前提の一つに寿命があります。寿命は誰にも分かりませんから、“正しい”老後資金は誰にも計算できません」と答えます。

つまり、せっかくご相談に来てくださっているものの、目の前のご相談者の「老後資金はいくら必要か?」の質問には答えられないことをはっきりお伝えします。

余計な不安がなくなる“MY老後資金”という考え方

もちろん前提を置けば、試算はいくらでもできます。逆にいくらでもできてしまうので、いくつかの前提を置いて、複数の試算結果をお見せするよりも、目の前のご相談者の余計な不安を取り除くには、どういうお話をさせていただくのがいいだろうかと考えたとき、私が行き着いたのは、「MY老後資金」の発想でした。

ご相談者が、これからリタイアまでにいくら貯められそうか、です。計算に必要な家計情報はその場でヒアリングさせていただき、目の前で一緒に計算していきます。これを「MY老後資金」と呼んでいます。

=年間の貯蓄額×リタイアまでの年数+退職金(手取り目安)+いまある老後用の貯蓄

前向きに老後を描けるようになる

MY老後資金をもとに、ご自身の老後を描いていただきます。これは老後の不足額(マイナス)ではなく、積み上げ的に貯まる額(プラス)を計算する発想なので、私の経験上、より前向きに老後を捉えてくださるご相談者が多いように感じます。また、具体的に「自分の数値」を知ることで、安心感が出るようです。

思ったよりも貯められそうと、この計算だけで安心して帰られる方もいらっしゃいます。仮に少ないと思われても、老後は急に明日やってくるわけではありません。自分の数値を認識したことで、「いま」何ができるのか、具体的な対策を立てることに繋げられます。老後に対する漠然とした不安から、具体的なアクションに考えを巡らせることで、余計な不安は解消されるようです。

なぜそこまでリスク運用を促したいか

つまり、金融庁の報告書は個々の家計で数値はまったく異なるであろう老後資金について、具体的な数値を出したこと、さらにその数値はどうしたって計算できるものでないのに(前提次第で結果はいかようにも変わる)、公の機関であるにも関わらず、出してしまったことに、私は大きな違和感を覚えました。

もちろん報告書では前提条件を明記しています。しかし、数値を出せば、一人歩きするであろうことは、容易に想像できたはずです。逆にいうと、ちょっとうがった見方かもしれませんが、それすら考慮して、つまり数値のインパクトをあえて狙って、リスク運用を促したい思惑があったのではないかと、勘ぐってしまいます。

2.それを元に、リスクを伴う資産運用を促す表現であったこと

超長寿社会を迎えるにあたって、よく「資産寿命を伸ばそう」という言葉を聞くようになりました。正直、私はこの言葉が好きではありません。「生活のために、運用しましょう」と言っているように聞こえてしまうからです。

全員が運用する必要はない

リスクを伴う運用と言えば、FP(ファイナンシャルプランニング)の観点では、「余裕資金(当面使わないお金)で運用しましょう」「仮にゼロになっても、ライフプランを崩さないような金額(つまり、余裕資金)で行うことが大事」と、これまで鉄則として言われてきました。

一体、いつから「少額でも、(若いうちから)コツコツ運用しましょう」に変わってしまったのでしょう。積立を用いたからと言って、リスクが減る訳でもありません。

誤解のないように補足すると、運用をしたいと考える方が運用するのは、まったく問題ないと思います。私が強く違和感を覚えるのは、おしなべて「全員」に「運用しましょう」と促すような表現です。やはり、まじめな方ほどこの言葉を額面通りに捉えてしまい、不安に感じてしまうようです。「運用は苦手なのですが、運用しないといけないでしょうか?」というご相談者もいらっしゃいます。

年利2%分は月3723円の無駄遣いで消える

私たちは、本当にリスク運用しないといけないのでしょうか?

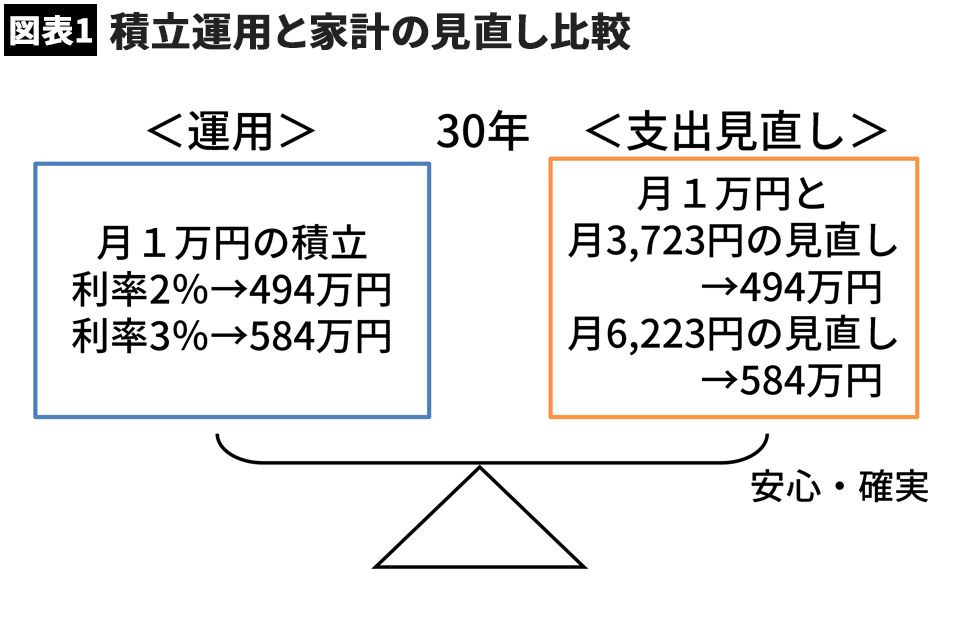

こんな試算をしてみました(図表1)。

月1万円を積立運用し、年利2%、3%でそれぞれ30年間複利運用した場合の30年後の元利合計額と、そのインパクトと同等となるような家計の見直し額はいくらに相当するかを計算したものです。年利2%では月3723円、3%では6223円となりました。

(1万円+6223円)×30年=約584万円

せっかくリスクを取って、運用で殖やせたとしても、仮に家計に3723円や6223円のムダがあれば、利益に相当する額は、結局プラスマイナスゼロになることを意味します。

「家計の見直し→運用」の順で考える

ここで見えてくる大事なことは、私は「順」だと思います。

もしここで、支出の見直し→運用という「順」で取り組めたとすれば、家計はより筋肉質な強いものになるでしょう。

収入や支出は基本的に自らコントロールできるものですが、リスク運用によるリターンはマーケット次第。自分でコントロールできる世界ではありません。世界的に低経済成長が指摘され、専門家でも運用が難しくなってきている中、個人に、しかも生活のためにリスクを取ろうとするムードが醸成されつつあるようで、個人的には少し怖いくらいに感じています。それでも運用結果については、「自己責任」と言われてしまうのでしょう。

せっかく一生懸命に働いて得られた大切なお金です。加えて、税金や社会保険料が上がってきていて、手取り収入はなかなか増えにくい時代に入っています(前回の記事「厚生年金率"13年で35%アップ"の衝撃」参考)。

運用するかどうかは、自分で決めていただきたいですし、無理に行う必要もないと思います。その前に家計にはやれることがあることを、ぜひ知っていただけたらなと思います。

月2万円でもコツコツ貯めれば、40年で1000万円近くになります。超長寿時代には、こうしたコツコツが家計の明暗を分けることにも、おそらくなっていくことでしょう。

退職時期を自分で決める時代に

最後に、人生100年時代の老後資金について重要な点を補足しておきたいと思います。

以前にこちらのコラムでもお話ししましたが、人生100年時代ともなれば、いままでの“延長線”で家計を捉えることは困難だと思います。つまり、家計の常識はどんどん変わっていくと思うのですが、老後資金に関していえば、人生100年という長期化する“老後”のために、いまの退職年齢の相場で事前に老後資金を蓄えておくことは困難だろうと、私は考えています。ですから、多くの人が「長く働く」ことを意識する社会になるのではないかと思います。

だとすると、「MY老後資金」は一体何の意味があるのか、です。一つは「いま」直面している老後に対する余計な不安を解消する点、もう一つは、今後の人生100年時代において、リタイア時期を決める判断材料の一つとして活用できるのではないかと考えています。

どいうことかというと、人生100年時代では、現代のように会社が一様に定年年齢を定めるのではなく、どれだけ資産形成できたか、働きがいがあるのか、健康状態はどうか、そもそも働き続けたいかどうか、といったさまざまな状況を考慮しながら、自分でリタイアの年齢を決める時代になるのではないかと思うのです。そのときに、MY老後資金の考え方が活用できるのではないかなと考えています。

政府は「生涯現役社会」を目指すとしています。そう言うからには、私たちが不安のために働くのではなく、安心して働ける社会になってほしいものです。私たち一人ひとりも、政治家任せにせず、どういう社会が望ましいのか、考えていくことがとても重要な時期に来ているのだと思います。