【1】スマホ料金 1

データ通信&通話プランを変えるだけで、翌月の請求がダウン

・スマホ代は月1万円程度が普通

・スマホの料金明細を見ていない

・通話はたいてい5分以内で済む

・契約時のプランを1度も変えていない

ガラケーからスマホに機種変更し、毎月のケータイ料金が1万円程度に上がってしまった人は多い。

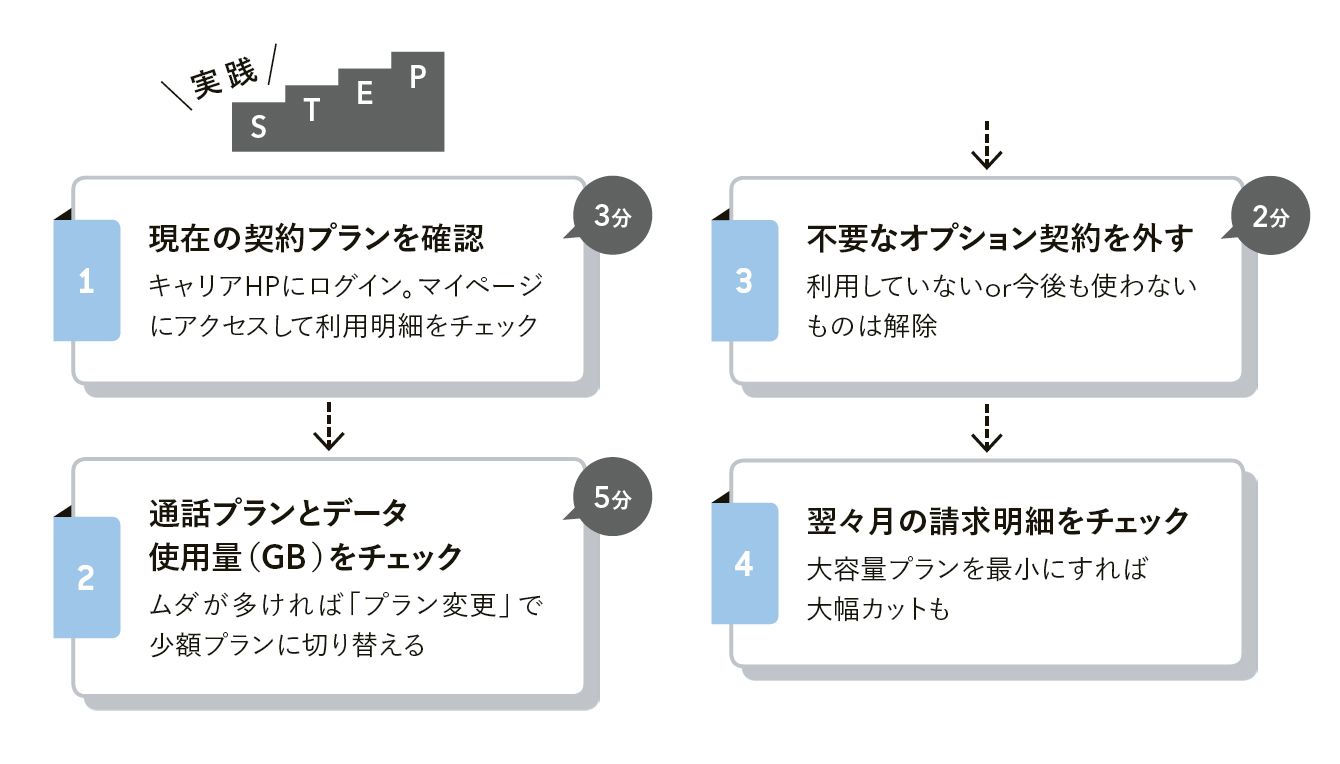

だが、利用状況に見合わない「過剰」なプランに入っている人は、プランを見直せばすぐに節約できる。キャリアのホームページやアプリで、自分のケータイプランの明細を確認してみよう。まずはデータ通信量。5GBの契約なのに、実際は2GBで間に合っている人もいる。auとソフトバンクで従来の定額プランに入っていて、データを余らせている人は、下位のプランに変更すればOKだ。

ドコモとauでは、そんなムダを省ける“使った分だけ”の新プランを提供しており、使ったデータ量に合わせて、毎月の料金が変わる。従来はなかった1GBの料金設定ができるので、あまりデータを使わない人なら、料金を大幅に減らせるだろう。ただし、データを多く使う人は、従来のプランのままでいたほうが得になるケースも。新プランへの変更は、ここ数カ月の利用明細を見ながら慎重に決めよう。

次にチェックしたいのが通話料。「LINEやSNSばかりで電話はあまり使わない」という人なら、かけ放題から「1回5分以内の通話が無料」のプランに変更するだけで毎月1000円の削減になる。

契約時にキャッシュバック目当てで不要なオプションに加入していた人は、解除する。

以上の3点を見直せば、かなりの削減効果が見込めるだろう。

“使った分だけ”のプランは、0.1GBなど、少し余分に使っただけで、1ランク上の料金になってしまう。データ容量を上限ぎりぎりまで使っている人は、プラン変更で料金が高くなる可能性も。

【2】スマホ料金 2

格安スマホに乗り換えれば、月々の支払いが半分以下に!

・スマホの料金を大幅に減らしたい

・キャリアのメールは使っていない

・動画やゲームはほとんどしない

・キャリアの家族割を使っていない

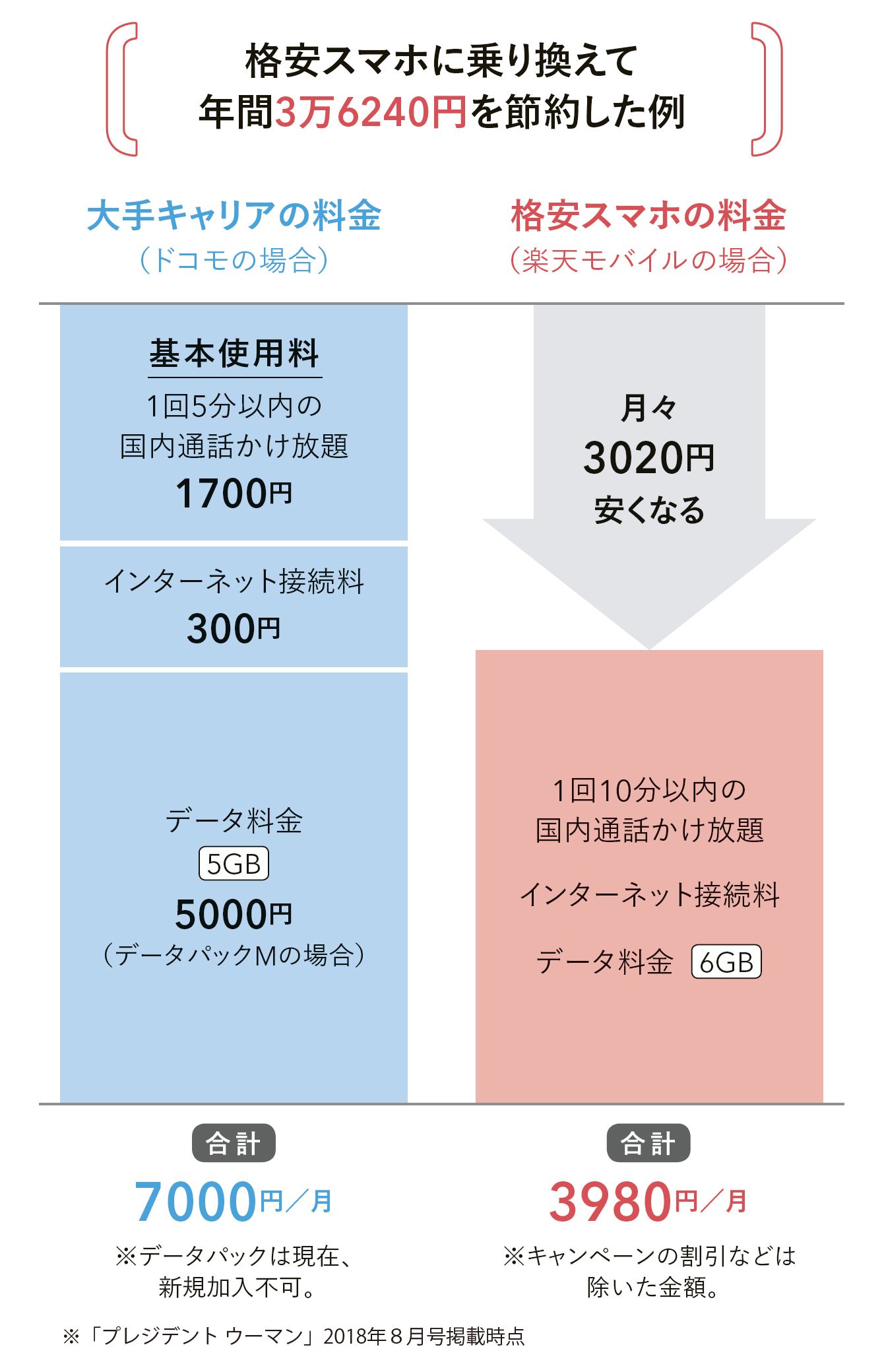

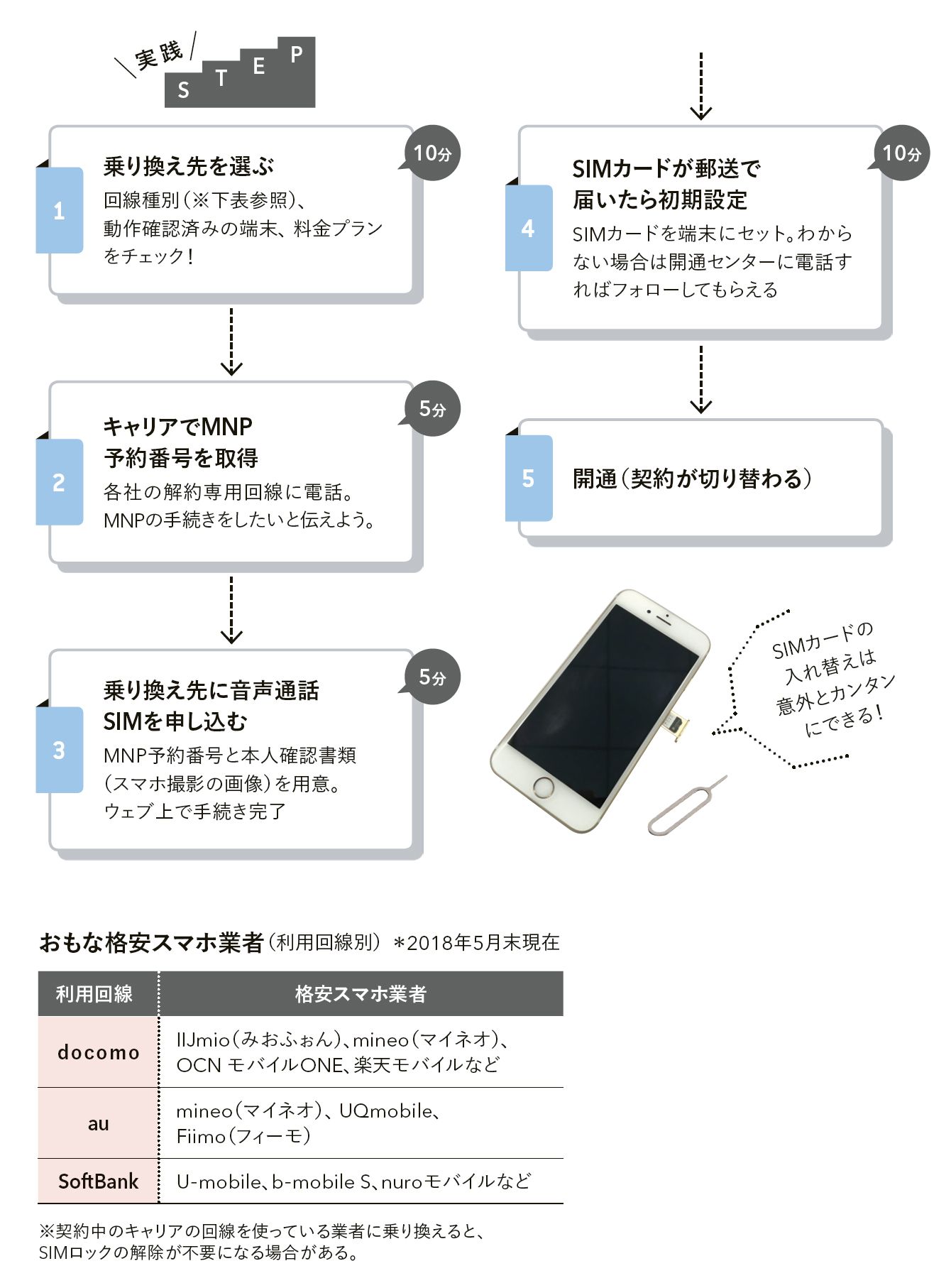

格安スマホの安さの理由は、大手キャリア3社から回線や設備を借り、店舗も持たず、設備投資を最小限に抑えているからだ。店頭や電話でのサポートが受けづらく、スマホに詳しい人でないと使いこなせないと思われてきたが、最近は家電量販店に窓口がある業者も増え、初心者が気軽に乗り換えられるようになっている。

乗り換える際に、MNP転出手数料が2000~3000円、2年契約の違約金が9500円(更新月以外の場合)、スマホの端末代(残債がある場合)、事務契約手数料3000~3500円程度が発生するが、半年もすれば元を取れるはずだ。

ただ、格安スマホにも弱点がある。契約数に応じて最適な回線を借りているので、通勤時や昼休み、仕事終わりなど、みんなが一斉にスマホを使う時間帯や混み合う場所では、通信速度が遅くなることがある。メールやウェブサイトの閲覧ではさほど影響がなくても、動画視聴や地図アプリではストレスを感じるかもしれない。また、電話のかけ放題プランは5分以内無料が一般的。長電話をすると通話料が割高になる。

そういった点が気にならないなら、格安スマホへの乗り換えを検討してみよう。乗り換え先の回線が契約中のキャリアと同じなら、使用中のスマホをそのまま使える(対応端末の確認は必要)。キャリアメールやキャリアのサービスは利用できなくなるが、回線表示はキャリア名のままなので、見た目には違いがわからない。

回線が異なる場合も、SIMロック解除をすれば、今のスマホを利用できる。ショップでも手続きできるが、電話やアプリ、パソコンのマイページから申し込みをすれば手数料無料で解除できる。

キャリアのスマホと自宅のインターネットのセット割を利用している人は、格安スマホに乗り換えるとその割引が消滅する。長期割や家族割なども考慮しつつ、得になる選択をしよう。

【3】還付金&助成金など

ズボラな人は損してる。申請すればもらえるお金を逃すな!

・2年以内に大病、大けがで入院した

・ごみの減量や家庭菜園に興味がある

・資格取得のため学校に行っている

・年金暮らしの親にお金を渡している

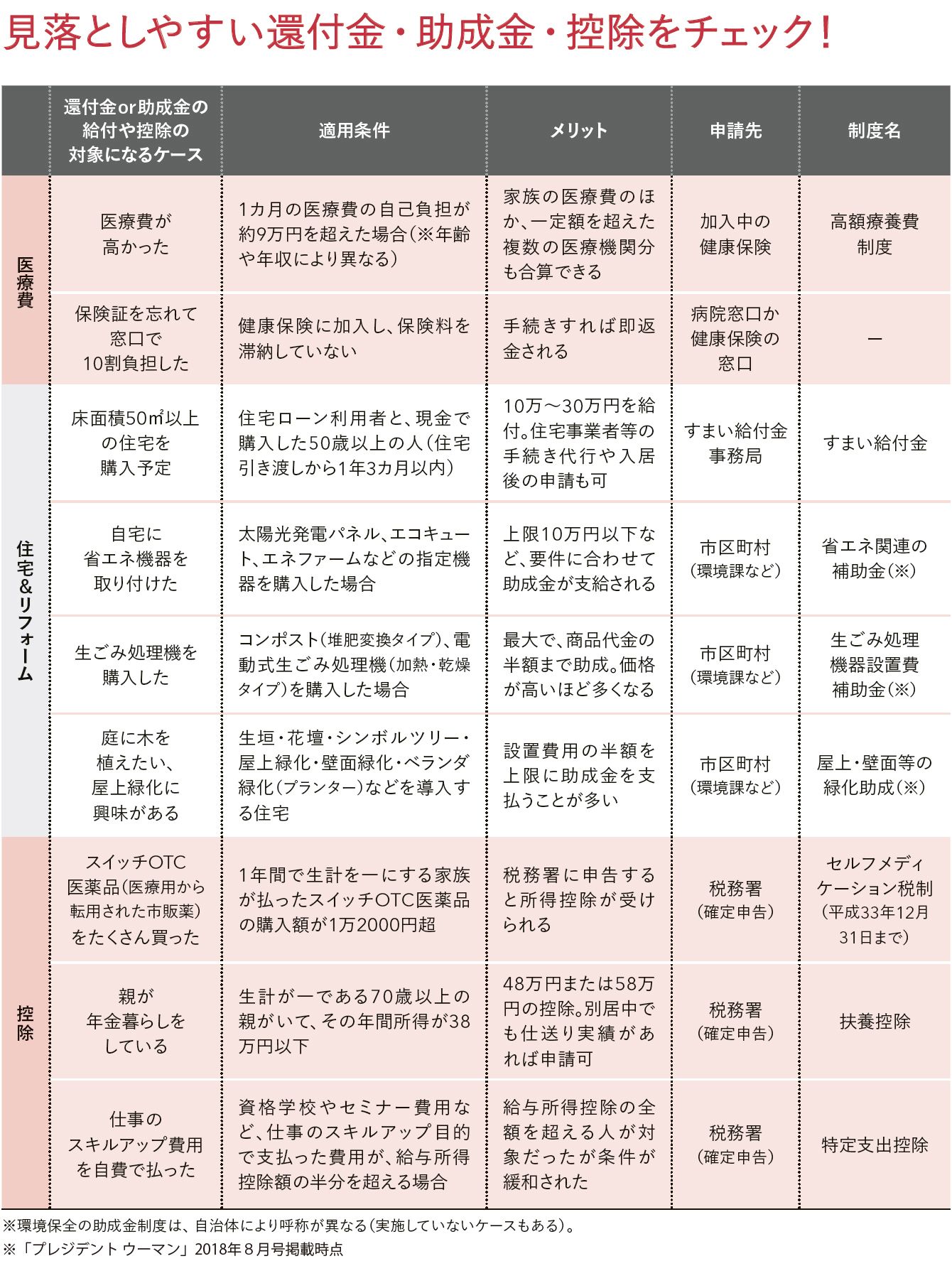

払いすぎた医療費や税金、そして助成金。これらはすべて、自分で申請しないと受け取れないお金。見落としやすいものを、ファイナンシャル・プランナー(FP)の花輪陽子さんに解説してもらった。

「もっとも有名なのは、高額療養費制度。ひと月に支払った医療費が自己負担限度額を超えたら、超過分が支給されます。限度額は“世帯ごと”に決まり、家族分も合算できるのですが、意外と知らない人が多いです」

医療費控除(1年でかかった医療費が一定額を超えたとき、確定申告すると税負担が減る)と混同されやすいが、高額療養費はいつでも申請でき、過去2年までさかのぼれる。

市区町村が実施している助成金制度も、広報誌などを見ていないと知る機会がない。生ごみ処理機、新エネルギーシステム、緑化など、環境保全に役立つ設備を自宅に導入すると、一定額が支払われる。役所のホームページで実施状況を確認しよう。

70歳以上の親を援助している人は、扶養控除の対象になるかも。「適用条件には、生計が一であることとありますが、別居していても、定期的な仕送り実績があれば、認められることがあります」

会社員で、仕事のために自費で払ったお金が多い人は、特定支出控除が申請できるかもしれない。給与所得控除額の2分の1以上の支出が対象で、年収300万円なら54万円以上。

「仕事のスキルアップのために資格学校や高額なセミナーに通った人なら該当するかもしれません」

勤務先で「仕事に必要な支出」と証明されれば、領収書を添えて確定申告すれば税金が還付される。

医療費はさかのぼって申請できるが、市区町村の助成金の多くは事前申請が必要。いずれも申請には領収書が必須となるので、領収書やレシートはきちんと保管しておこう。

【4】住宅ローン

プロの借り換えサポートで、100万円単位でローンを減らす

・10年以上前にフラット35で契約

・残債が1000万円以上ある

・返済期間が10年以上残っている

・借入時の金利が、今より0.5%以上高い

数千万円の住宅ローンは、金利のわずかな変化によって、支払総額が数百万円も変わってくる。

そこで検討したいのが、住宅ローンの借り換え。3000万円のローンがあと30年残っているなら、金利1.5%から0.9%のローンに乗り換えるだけで、残債を300万円以上も減らせる。

もちろん、借り換えには手数料や印紙代などの諸経費がかかるが、住宅ローンが1000万円以上残っている人なら、それらを含めてもおトクになることが多いのだ。

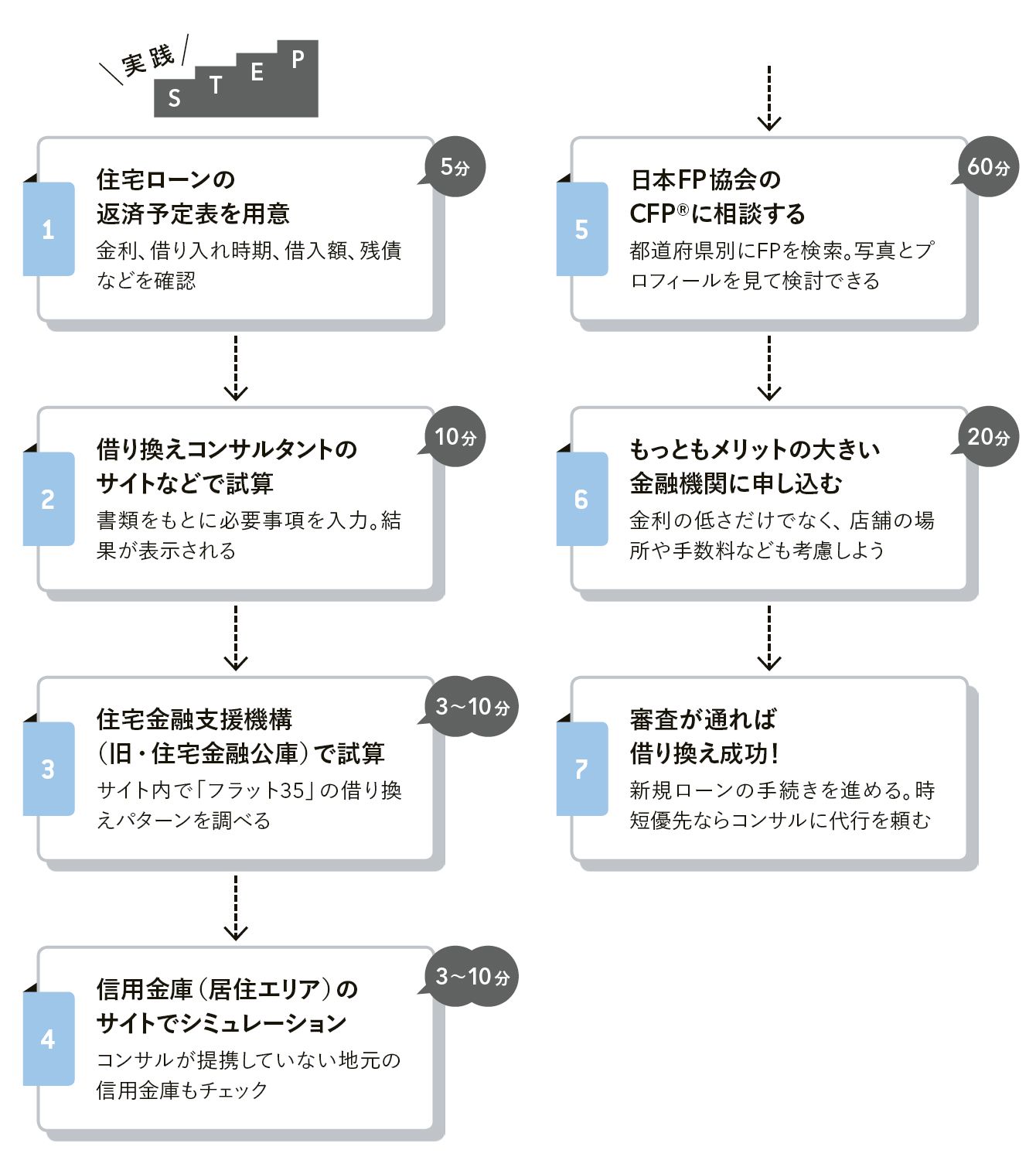

高金利な時代にローンを組んだ人なら、金利が下がっている今こそ借り換えのチャンスといえる。そこで今、注目を集めているのが、住宅ローンの借り換えを手助けしてくれるコンサルティングサービスだ。たとえば、株式会社MFSでは、Webサイト上で必要項目を入力するだけで、個別の状況に応じた低金利ローンを表示する「モゲチェック」という無料サービスを提供。それを見て借り換えを希望すれば、金融機関との交渉や申し込みの事務作業を代行してくれる。こちらは成功報酬制で、返済軽減額の10%だという。

「借り換えのコンサルを利用すると、時短になりますが、コンサルフィーが数十万円かかるので、節約効果をとるなら自分でやったほうがいいかもしれません」と花輪さん。「提携金融機関が銀行だけというコンサルの場合は、フラット35や信用金庫が選択肢に入りません。一番有利な選択をしたいなら、セカンドオピニオンとして、日本FP協会所属のCFP(R)に相談するのもひとつの方法です」

とはいえ、借換先が無事に決まっても、その先は新規で住宅ローンを組むときと同じ手続きが必要。つまり、平日の日中に銀行や役所などに足を運ばなくてはならない。面倒くさくて後回しになりそうなら、成功報酬を支払ってコンサルに任せるのもありだろう。

借り換えコンサルタントの提案は、提携金融機関に限られる。借換先に支払う事務手数料など、新たな出費も見落としがち。金利や節約額だけでなく、トータルの負担額で比較を。

通信費節約ガイド

生活情報サイト「All About」の通信費節約ガイド。キャリアのケータイや格安スマホなど、通信費全般に詳しく、多数の媒体で情報を提供。雑誌やWebサイトでも記事を執筆する。

ファイナンシャル・プランナー

青山学院大学国際政治経済学部卒業。外資系投資銀行を経て、ファイナンシャル・プランナーに転身。雑誌、新聞、テレビ等でマネー企画の監修をするほか、著書も多数。

PC&デジタル家電ライター

デジタル機器や家電製品を中心に製品紹介、レビュー、関連サービスについての解説などを得意とするライター。3女の父でもあり、父親目線での記事も多数執筆している。