忙しい人のための「節税&節約」大作戦

節約と聞くと、「手間がかかるわりに効果が小さい」と考えてしまう――。そんな人のために、「少しの手間で大きなリターン」が得られる方法を専門家に聞いてきた。

「忙しい人は、節約効果が大きいものに集中するといいでしょう」と、ファイナンシャル・プランナー(FP)の花輪陽子さん。旅行や住宅などのまとまった出費は、1度の見直しが大きな削減につながるという。

消費生活ジャーナリストの岩田昭男さんは、「支払いをカードに集中させ、キャッシュレスに移行すること」をすすめる。明細書がそのまま家計簿として使えるうえに、還元率の高いカードに替えれば、ポイントも今の2~3倍貯まるようになる。

スマホの料金も見直す価値が高い項目。「格安スマホに乗り換えれば、コストはほぼ半額にできます」と、通信費節約ガイドの綿谷禎子さん。

デジタル家電ライターのコヤマタカヒロさんは、楽しみながら節税になる「ふるさと納税」を推す。「返礼品は食品が多いですが、家電製品もあります。買う予定があるものなら、ぜひ活用したいところです」

「こんな人におすすめ!」を見て、「自分にあてはまる」と思ったらぜひ実践してほしい。

【1】旅行

利回りは定期預金の100~300倍。お得に貯まる“旅行積立”に注目!

・定期的に旅行をしている

・毎年決まった時期に帰省する

・旅先でつい使いすぎてしまう

・記念日などで旅行する予定がある

某旅行会社が20~40代女性に実施したアンケートによると、約7割が「旅の計画を立てるのに手間がかかる」「情報が多すぎて疲れる」と訴えていたという。

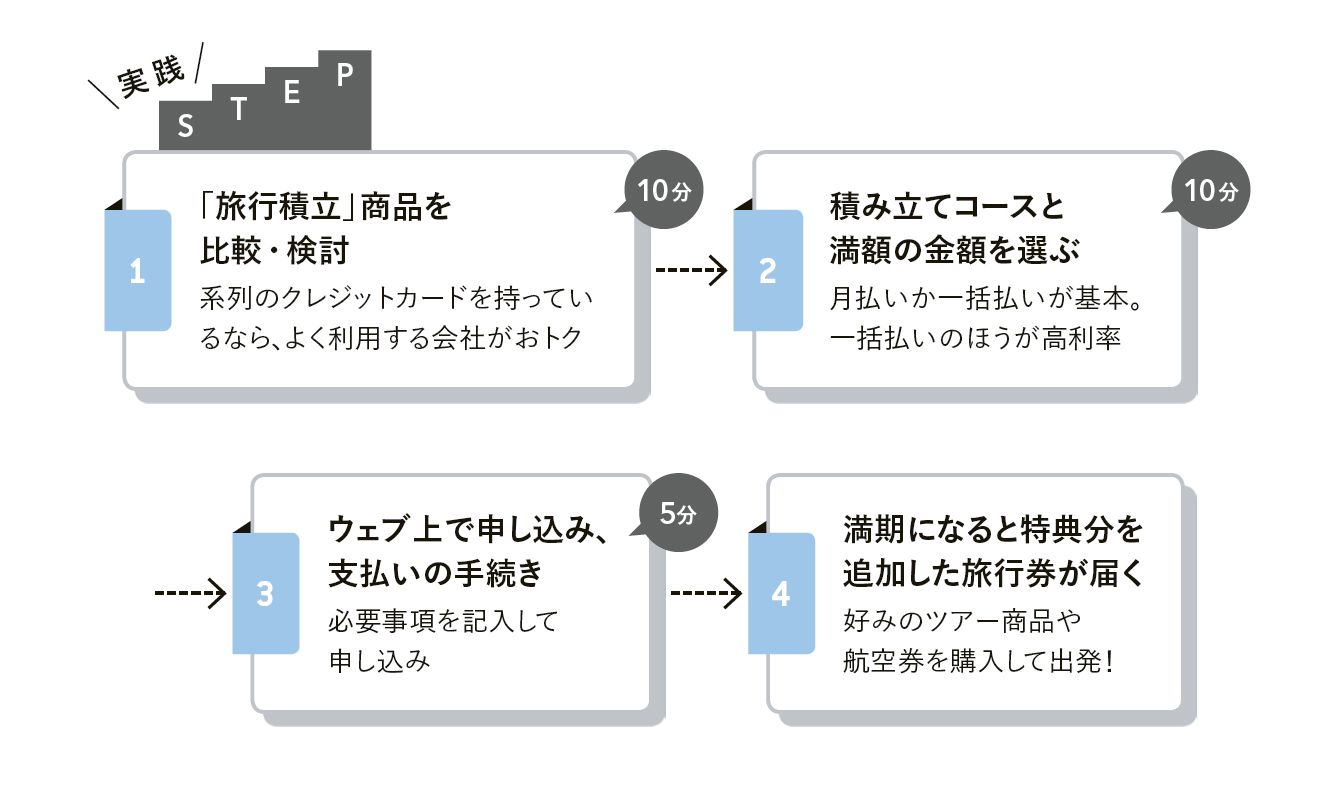

「予算を組んだり、プランを考えるのが苦手な人は、旅行積立を活用してみては」と言うのは、FPの花輪さん。旅行積立とは、航空会社や旅行会社が提供する商品。自動引き落としで月々3000~5000円から積み立てられ、満期になると支払額の1~3%を上乗せした金額分の旅行券が受け取れる。用途は限られるものの、大手銀行の定期預金(0.01%)の100~300倍という高利回りが魅力。一時払いや一括払いのほうが利率は高いが、現金払いしかできない会社が多いので、ズボラさんには毎月払いがおすすめだ。

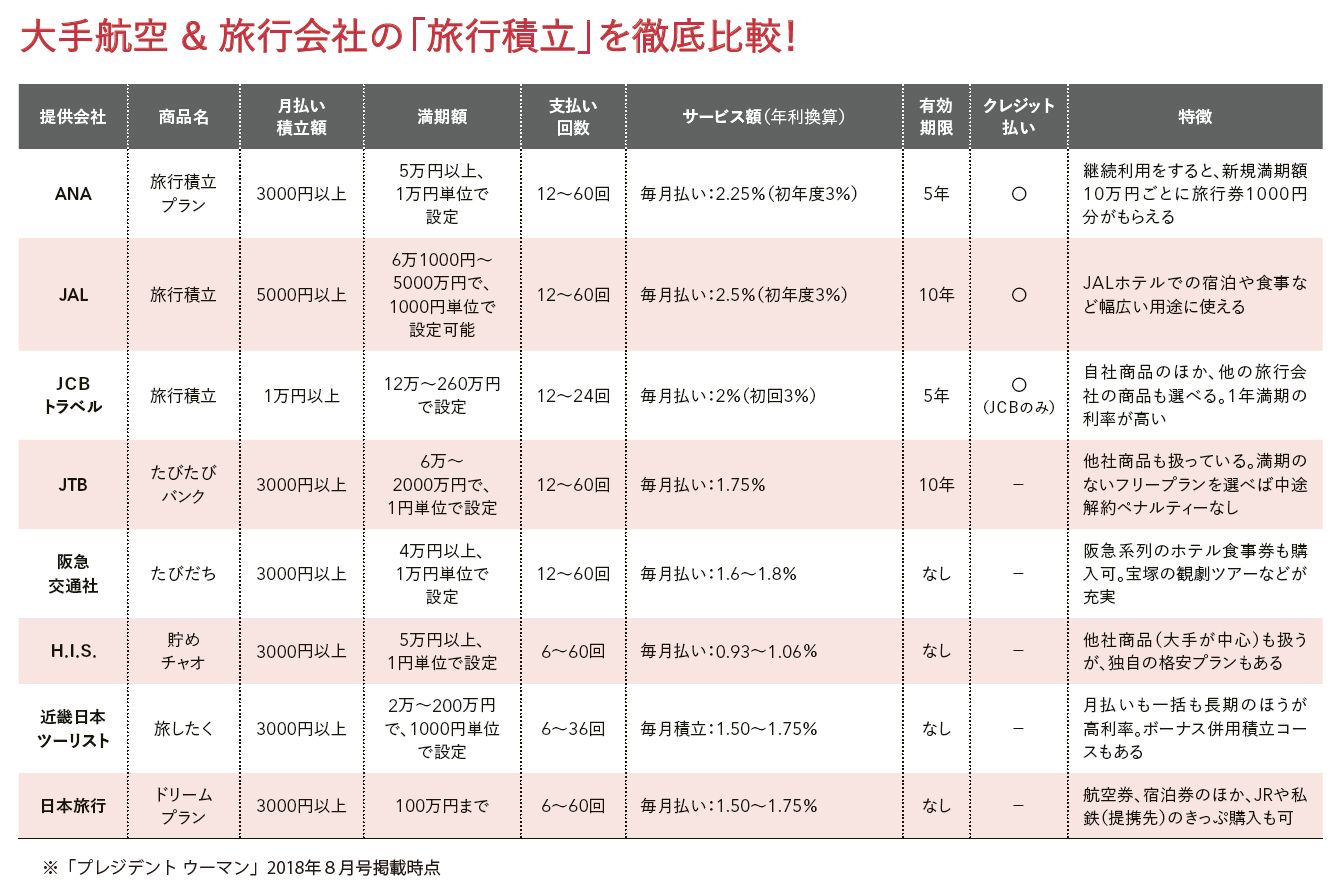

表は大手8社が提供する商品。利回りは航空会社のものが優位で、カード払いもできるが、有効期限がある点は要注意。会社ごとの得意分野もあわせて事前に確認を。

中途解約すると元本割れになる。また、旅行券を使う際、ネットでは申し込めず、店舗での申し込みが必須という会社もある。迷ったら、自宅や職場の近くに店舗があるものを選ぼう。

【2】ふるさと納税

高収入ほど有利。減税メリットとお値打ち返礼品をWゲット

・地方の特産品に興味がある

・住民税が高くて悩んでいる

・お取り寄せグルメが大好き

・今年は住宅ローン控除を申請しない

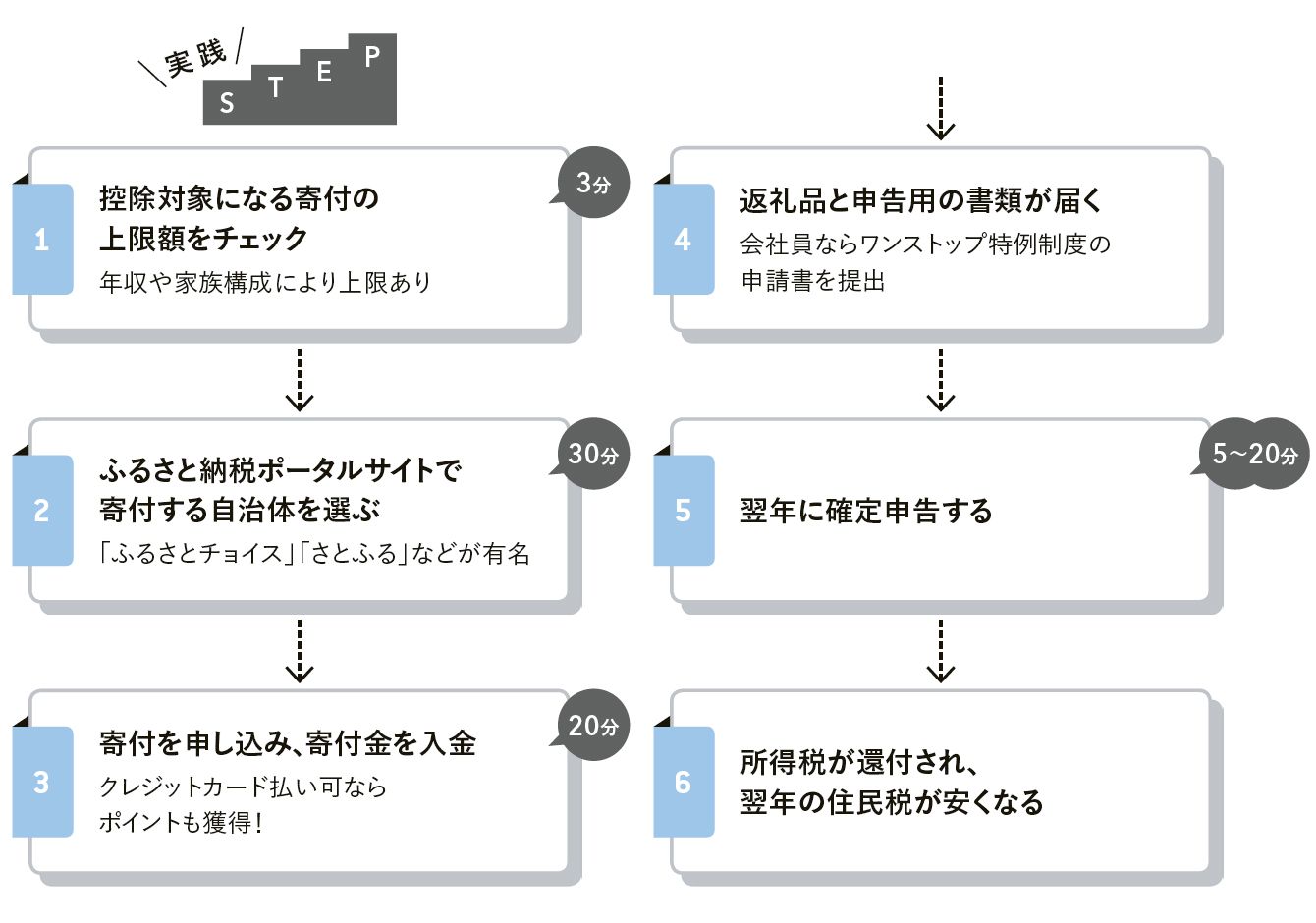

ふるさと納税とは、住んでいる自治体だけでなく、実家のある自治体や、応援したい自治体などに所得税や住民税の一部を寄付できる制度のこと。

寄付した金額は「寄付金控除」の対象となり、住民税や所得税の支払いを減らすことができる。さらに、ふるさと納税が「おトク」といわれるのが「返礼品」の存在だ。多くの自治体では寄付金額に応じて地域の名産品など、さまざまな返礼品を用意している。

ふるさと納税では、実質2000円の自己負担が発生するが、寄付金額が控除範囲におさまっていれば、2000円で豪華な各種返礼品が入手できるというわけ。

3万円を寄付して、高級牛肉を受け取った場合、2万8000円は控除されるため、2000円で牛肉を手に入れたことになる。

どんな自治体がどんな返礼品を用意しているかは、「ふるさとチョイス」や「さとふる」などの専用サイトで調べよう。返礼品をカテゴリ別に検索したり、自治体から探したり、還元率の高いものを探すこともできる。

ただし、返礼品の還元率は、総務省の指導などもあり、以前に比べて下がってきている。現在は30%を超えていればおトクと言える状況だ。それでも、実質の負担金は1回につきたった2000円。それを超える分は年末調整で還付されるので、やって損ということはない。複雑な手続きも不要で、通販サイトと同じ感覚で実践できる。

前述のような専用サイトを経由すれば、クレジットカード払いも可能。納税による還付だけでなく、カードのポイントも稼げて二重におトクなのだ。

所得が高いほど控除の上限額が上がり、節税メリットも大きくなる。そして、より高価な返礼品を入手できる。だが、所得が高くなくても、普段の生活で確実に消費する日用品や米などをタイミングよく入手すれば、生活費の削減につながる。もちろん、ふるさと納税ならではの各地の名産品や、以前から気になっていたぜいたく品をおトクに入手したいという目的でもかまわない。募集期間が短いものや、人気の数量限定品はすぐ募集が終了するので、こまめに情報収集して、欲しいものを確実に手に入れよう。

控除上限額を超えると節税にならない。ふるさと納税サイトのシミュレーターなどに年収や家族構成を入力して目安を算出しよう。独身で年収400万円なら約4万3000円が控除上限額だ。

【3】クレジットカード

メインカードは、自分の消費パターンで絞り込む

・カードが3種類以上サイフにある

・保有ポイントの残高がわからない

・公共料金の支払いは口座引き落とし

・5年以上カードを見直していない

「東京オリンピック・パラリンピックが2年後に迫り、政府は今、必死でキャッシュレス化を推進しています。クレジットカードはもちろん、電子マネーや共通ポイントで支払える店がますます増え、日常生活のほとんどがカード払いですむようになっていくでしょう」と、岩田さんは言う。

クレジットカードのメリットといえば、なんといっても「ポイントが貯まる」こと。だが、カードを複数持っていると、ポイントが分散して、なかなか効率よく貯まらない。とくにズボラな人は、「ある程度まとまってから使おう」と思っているうちに、有効期限を過ぎてしまった――となりがち。

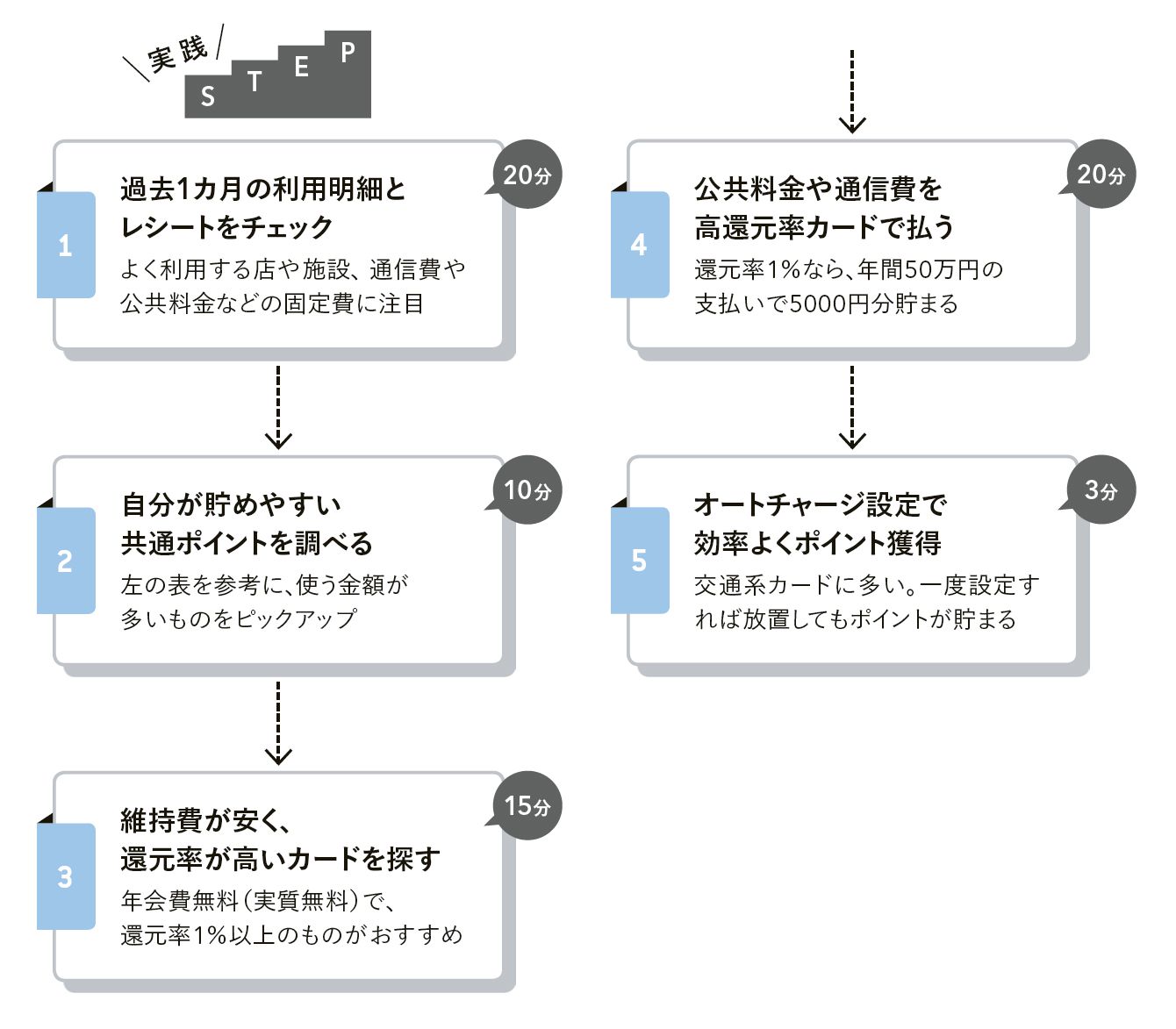

「カードを上手に使いこなしたいなら、まず自分の消費行動パターンを知ることが大事です。自宅の周辺、職場の周辺、毎日通る鉄道の駅ビルなど、行動エリアの中にどんな店があり、どこでひんぱんにお金を使っているのかをチェックしてください」

クレジットカードの利用明細やレシートを3カ月ほどさかのぼって見直すのが理想だが、家計簿アプリに登録して、1カ月分の支出を振り返るだけでもいい。

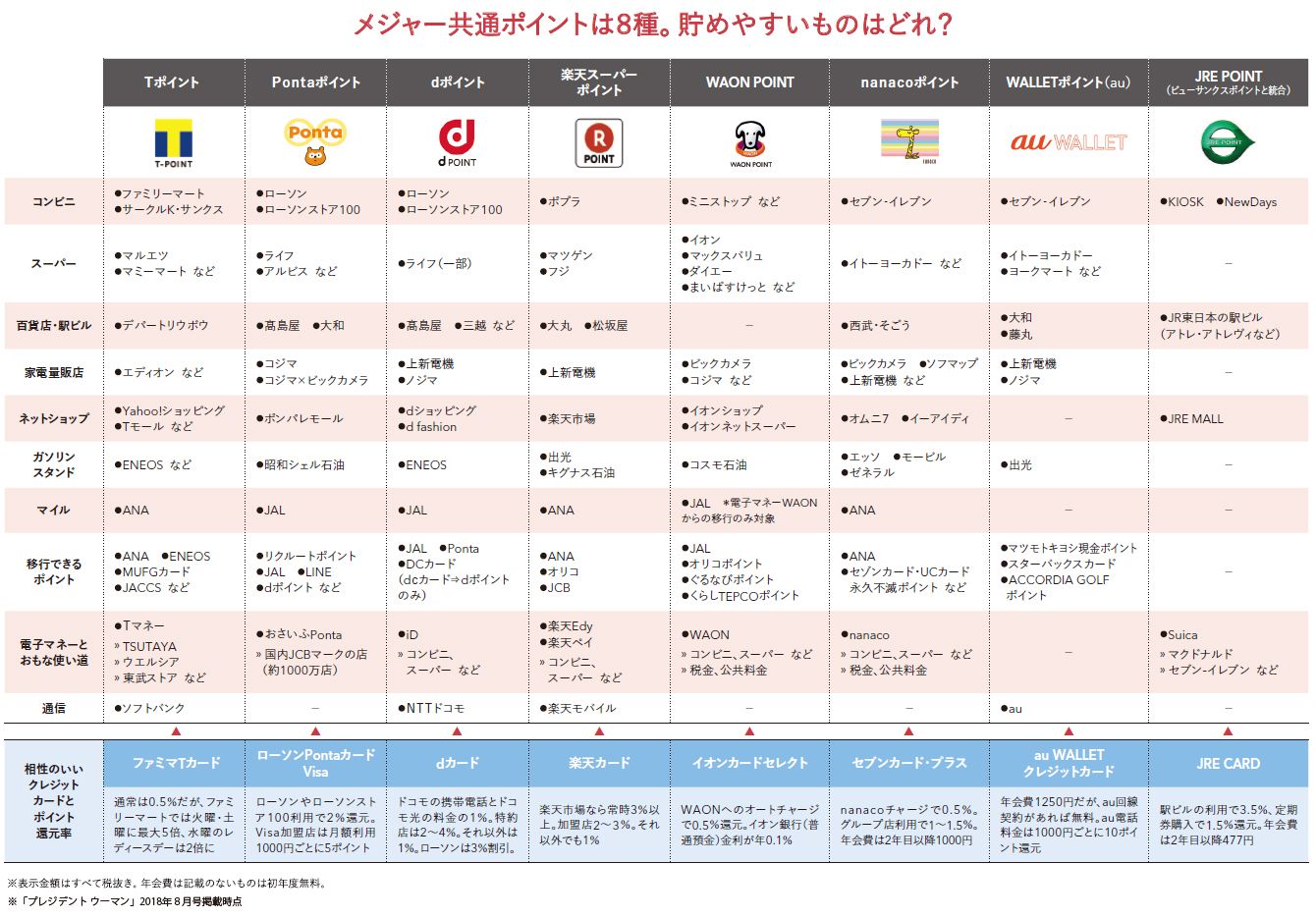

利用金額が大きくなりやすいコンビニ、百貨店、ネットショップ、家電量販店の利用状況を確認して、表にチェックを入れれば、自分が一番貯めやすいポイントがわかるはず。

「その中から、メインカードを決めて集中的に使うようにすれば、特定のポイントが効率よく貯まります。サブカードとしておすすめなのは、オートチャージ機能つきの交通系カード。たとえば、2018年7月に登場したJRE CARDは、定期券や新幹線の切符購入、スイカチャージで1.5%貯まり、駅ビルの優待店で使えば3.5%という高還元率になる。JR東日本圏内で働く人なら、持っておいて損はないでしょう」

利用頻度に加え、ポイント還元率の高さもカード選びには欠かせない要素。0.5%は普通なので、できれば1%以上のものを選びたい。5枚は、岩田さんおすすめの高還元率&ハイコスパカード。こうしたカードで水道光熱費、通信費、食費などの固定費を払うようにすれば、1年後には大きな差を実感できるはずだ。

ポイントは「個人情報と引き換えにもらっている」という自覚はもっておこう。気になる人は、医療費などのデリケートな出費だけは現金払いにするなどの工夫を。

ファイナンシャル・プランナー

青山学院大学国際政治経済学部卒業。外資系投資銀行を経て、ファイナンシャル・プランナーに転身。雑誌、新聞、テレビ等でマネー企画の監修をするほか、著書も多数。

消費生活ジャーナリスト

早稲田大学第一文学部卒業。同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。クレジットカード評論の第一人者としても知られる。

通信費節約ガイド

生活情報サイト「All About」の通信費節約ガイド。キャリアのケータイや格安スマホなど、通信費全般に詳しく、多数の媒体で情報を提供。雑誌やWebサイトでも記事を執筆する。

PC&デジタル家電ライター

デジタル機器や家電製品を中心に製品紹介、レビュー、関連サービスについての解説などを得意とするライター。3女の父でもあり、父親目線での記事も多数執筆している。