国のマイホーム購入支援制度は近年で最大級

家を買うか、このまま賃貸でいくか。

長年、デフレ経済が続き、マイナス金利まで登場した日本の景気対策ですが、マイホーム購入をとりまく環境は少し明るい兆しが見えてきました。家族のために、「そろそろ家を買ってもいいかな」と思っている人も多いのではないでしょうか。

2016~17年の国のマイホーム購入支援制度は近年で最大級となっています。一方、住宅性能が上がり、新しめの物件なら住み心地はもちろんのこと、家の維持費や電気代などのコストカットにも繋がります。

また、何といっても住宅ローンが史上最低水準の低金利です。物件価格は立地のよい都心の一等地は上がっていますが、それ以外は無風状態。まだまだ買い手に有利な市場なので、掘り出しものがありそうです。

そこで、今回はマイホームをとりまく国の優遇制度を紹介します。サポートをフル活用して、夢のマイホーム購入へと、一歩踏み出しましょう。

家を買ったら10年間、「住宅ローン控除」で税金を払わずに済む

マイホーム購入に対する国の最大のサポートは、「住宅ローン控除」でしょう。

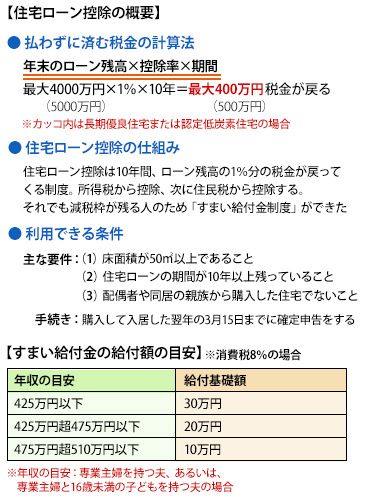

「住宅ローン控除」とは、年末のローン残高の1%にあたる所得税が10年間(一般住宅で合計最大400万円、優良住宅なら500万円)戻ってくる制度です。

たとえば12月末の住宅ローン残高が3000万円とすると、年間30万円分の所得税が安くなります。「私は家族の扶養控除があるので、所得税を30万円も払っていないよ」というように所得税だけで減税の枠が埋まらない人は、住民税から最大13万5000円まで戻ってきます。ローン残高や年収にもよりますが、大半の人は10年間、税金がゼロになるのではないでしょうか。

ローン残高の1%に税金が満たない場合は?

さらに「私は年収がそこそこだから、所得税と住民税を足しても、年末の住宅ローン残高の1%に満たないよ」という減税枠が余ってしまう人には、「すまい給付金」制度もあります。「すまい給付金」では年収の目安が435万円以下の人なら30万円、510万円以下でも10万円を国から支援してもらうことができます。

つまり「住宅ローン控除」は、国がローン金利の1%を10年間負担してくれると考えてもよいのです。ここで、今の金利を見てみると、変動金利型の金利は1%を切り、2016年7月現在0.7%前後です。

住宅ローンを0.7%で借りながら、国は1%を負担してくれるのだから、実質プラスです。変動型ローンの金利は動くとはいえ……、ローンを借りてお金が増えるなんて、こんな現象は滅多にありません。

住宅ローン控除の概要/すまい給付額の目安

なお、「住宅ローン控除」の手続きは、住宅を購入した翌年の3月15日までに確定申告をします。サラリーマンならその後の9年間は会社で手続きをしてくれるので手間いらず。自営業の人は、毎年の確定申告と合わせて控除の申告をします。

「すまい給付金」の手続きは、入居後に給付申請書および確認書類を、すまい給付金事務局へ郵送または申請窓口へ持参します。住宅販売会社による手続き代行もOKで、サービスで申請をしてくれる販売会社もありますから、該当者は問い合わせてみましょう。

消費税が上がらなかったのは、マイホーム購入にはよかった

消費税率10%への引き上げは2年半再延期することが正式に決まりました。これはマイホームという大きな買い物をする人にはホッとする話です。

マイホームを購入するとき、土地には消費税がかかりませんが、建物にはかかります。建物の価格が2000万円だとすると、税率8%時の消費税は160万円ですが、10%になると200万円となり、その差は40万円です。

同じ2000万円の建物なのに、40万円の差は大きいと思いませんか? 給料の1カ月分を貯めるのに、どれほどの努力を必要とすることか……。

先に説明したとおり、住宅ローン控除でいくら税金が安くなっても、8%時と10%時の控除の枠組みは同じで、最大400万円までです。消費税が上がるのは2019年10月1日、前例から考えると、2019年3月31日までに契約したマイホームは8%の消費税で購入することができ、その後の契約は10%になってしまいます。

増税前には駆け込み需要が発生する可能性があります。マイホームが欲しい人は、よい物件がなくならないうちに早め早めの行動を心がけましょう。

マイホーム購入時の税金が安くなっている

マイホームを買うときに払う税金は3種類あり、それぞれ通常時より優遇されています。一度限り払う税金ですが、優遇がないときより100万円以上安くなっています。ご紹介しましょう。

●印紙税(2018年3月31まで無税)

不動産や住宅ローンなど「契約」を結ぶときには、契約書に印紙を貼ることが必要です。その税額は、契約書にある記載金額によって異なります。不動産の売買契約書は1000万円超5000万円以下の場合、通常2万円のところ1万円と減税になっています。

●印紙税登録免許税(2017年3月31日まで減税)

マイホーム購入後、土地と建物のそれぞれに「これは私の持ち物です」という登記が必要で、そのときにかかるのが登録免許税です。また、住宅ローンを組むときに「抵当権の認定登記」を行いますが、ここにも登録免許税がかかります。税率は固定資産税評価額を基準に建物は0.4%が0.15%、土地は2%が1.5%に減税。また、住宅ローンの登録免許税は借入金の0.4%が0.1%と減税になっています。

●不動産取得税

マイホーム購入後に、物件のある都道府県に支払うのが不動産取得税。登記をしてから3カ月~半年後ぐらいに納税書が届きますが、申告をすることで税金がゼロになることが多いです。

この中でも大きいのが、不動産取得税の優遇です。3000~4000万円の新築物件なら、本来100万円以上払わなければいけない税金が、今なら無税です。

新築住宅なら10年間は国が保証、優良住宅でコストカットも

最近、マンションの杭の長さが足りずに傾いてしまった事件がありました。日本は地震が頻繁に起きることもあり、世界でも稀にみる良質な住宅性能を誇るのですが、「マンション傾き事件」は、マイホームが欲しい人にとって、二の足を踏んでしまうようなニュースでした。

もし、マンションや一戸建ての新築住宅を買った後、欠陥が見つかったとしたら、「住宅瑕疵担保履行法」により国が守ってくれます。この法律は、新築住宅を供給する事業者に対し10年間は瑕疵の補修などが確実に行われるよう、保険や供託を義務付けるものです。

万が一、事業者が倒産した場合でも2000万円までの補修費用の支払いを保険法人から受けることができます。

一方、耐久性や省エネ性、維持管理のしやすさが一定の基準を満たす優良住宅は、「長期優良住宅」の認定が受けられます。認定を受けると、登録免許税や不動産取得税が安くなるほか、住宅ローン控除の控除額が上乗せになります。

さらに住宅ローンの金利の面でも優遇があります。住宅金融支援機構の全期間固定金利型のローンで優良住宅専用の「フラット35S」なら、当初の金利がAプランで10年間0.3%、Bプランで5年間0.3%引き下げられます(AプランとBプランの違いは住宅性能によって分けられる)。こちらも良質な住宅に住んで欲しい国の施策です。参考までに「フラット35」の金利は、2016年7月現在、返済期間が21年以上35年以下、融資率が物件価格の9割以下で、年0.93%~年1.58%(団信含まず)。「フラット35S」は、そこから0.3%引き下げとなり、変動金利型並みの金利で全期間固定できるというわけです。

一般的な民間銀行にしても、優良住宅はローン金利の割引率を大きくしてくれるところが多いです。住宅ローンを借りるときには物件の審査もあるので、交渉してみましょう。

ここで優良住宅の基準は、「住宅性能表示制度」の表示が目安となるでしょう。この制度は住宅の性能を等級でランク付けしたり、品質を数値で表す制度で、国が表示のルールを定めています。

優良住宅を購入したり、自分で建てたりするにはコストもかかりますが、長い目でみて手厚い優遇はもちろん、その後の維持管理コストや住み心地、長く住んで子どもに渡すことまでを考えると、決して高くつくものではありませんので検討してみましょう。

広告代理店、出版社にてサラリーで働くエディター、ライター、プランナー、コピーライターを経てフリーに。得意分野は投資、住宅関連。大ブレイクはしないけれど、仕事は堅実でハズさない。満を持して2008年に起業。個人投資家としての投資歴は15年選手(ちょっぴりプラス)。