1人あたり1500万円までの「教育資金贈与」が人気

子ども1人あたり1500万円までの贈与が非課税になるという教育資金贈与が人気です。教育資金贈与は、信託銀行などに専用の口座を作って、30歳未満の孫やひ孫に教育資金を贈与した場合に非課税になるという制度です。ただし、30歳までに使い切れなかった分については、その時点で贈与税がかかります。この制度は2013年4月1日から始まり、今のところ2015年12月末まで限定で適用されているもの。

2014年6月末現在の契約件数は7万6851件、契約額は約5193億円(信託協会調べ)。多くの人が非課税で孫やひ孫に贈与しているようです。2015年1月から相続税制が改正され、基礎控除が引き下げられるなど、増税傾向にあることで関心が高まっているからでしょうか。

この人気を受けて、期限を2~3年延長する、教育費以外にも使える対象を広げるなど、制度拡大の方向が検討されています。

毎年の非課税枠110万円の暦年贈与を見直す

しかし、1500万円ものお金を30歳までに教育費として使い切れるものなのでしょうか? もし、それが現実的でないなら、贈与税を非課税にするもうひとつの方法、「暦年贈与」を活用してはどうでしょう? 暦年贈与とは、贈与税の暦年課税制度のことで、1月1日から12月31日までに贈与を受けた金額が110万円の基礎控除額以下なら贈与税の申告がいらないという制度です。

1人あたり年間110万円まで非課税なので、複数の子どもや孫に贈与すれば、多くの相続財産を次世代に引き継ぐことができます。また、早くから対策をとって、10年、20年と暦年贈与をし続ければ、その分多くの金額を非課税で贈与できます。

ただし、相続開始前3年以内の相続人等への贈与分は相続財産に組み込まれて、相続税の対象になります。相続財産を減らすことが目的なら、早めに贈与し始めるのがいいでしょう。

教育資金贈与より暦年贈与のほうが自由度が高い

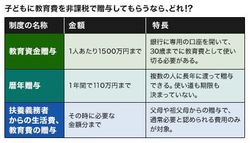

子どもに教育費を非課税で贈与してもらうなら、どれ!?

暦年贈与をしていくにあたって、注意したほうがいいことがいくつかあります。贈与をするときは、贈与を受ける相手の口座へ振り込みをするなど、金額と資金移動した日が通帳などでわかる形にしておくこと。また、通帳や印鑑は贈与を受ける相手が管理することです。贈与をする側が勝手に口座を作って資金移動し、通帳や印鑑を管理している場合には「名義借り預金」とみなされて、贈与とは認められません。

100万円を10年間、毎年同じ時期に贈与をしていた場合、1000万円を毎年定期金として贈与する「定期金の贈与契約」だと判断され、贈与税がかかる場合もあります。毎年贈与する場合は、時期や金額を変えたほうが確実です。

贈与をしたことを確実に証明するためには、120万円贈与をして、110万円の贈与税控除額を引いた10万円分に贈与税1万円(10%)を毎年払う方法もあります。

実は、暦年贈与は教育資金贈与よりもおトクな面が多いのです。教育資金贈与は、孫が30歳になるまでに教育費として使い切らなければならないという期限がありますが、暦年贈与を受けた分は、期限も使用目的もない使い勝手のいい財産となります。また、贈与を受ける相手が30歳未満でなくても大丈夫です。相続財産を早く減らすことが目的なら、一括で1500万円まで非課税贈与できる教育資金贈与も活用のしがいがあります。

そもそも、扶養義務者からの生活費、教育費は非課税

そもそも、扶養義務者(父母や祖父母)から生活費または教育費の贈与を受けた場合、「通常必要と認められるもの」については、贈与税の対象とはならないという決まりもあります。贈与の対象とならないのは、生活費や教育費が必要な場合に、その都度それに充てるための金額の贈与を受けていることが条件。生活費とは、日常生活を営むのに必要な費用をさします。結婚のための費用や、出産費用などを親に出してもらう場合も非課税になります。

ただし、数年分の生活費や教育費をまとめて贈与したり、贈与したお金が預金などの形で残っている場合は、贈与税の対象になります。

配偶者の親や自分の親から、子どもへの教育費の援助を受けるのなら、どの方法がいいと思いますか?

投資信託の運用会社、出版社勤務を経て独立し、2004年よりライター・編集者として活動。子育て、家計、住まい、働き方などが主な執筆テーマ。好きなことは、出産と住宅ローン。3人の子どもを助産院で出産した経験あり。