金利上昇で生活への影響はどうなるか

2025年12月19日、日本銀行(以下、日銀)がこれまで0.5%だった短期の市場金利を、0.75%まで引き上げました。

この利上げの発表にもかかわらず、円安は進み、1ドル157円台になりました。9月の総裁選前に1ドル147円だったことを考えると、3カ月で10円も円安が進行したことになります。

今回の利上げは、政府と日銀がもくろんだ「円安を阻止する」という効果が出せず、マーケットではさらなる利上げに備えるという声も聞かれます。

実際、日銀は実質金利が依然としてマイナスであるという認識で、利上げの公表文の中でも「経済・物価情勢の改善に応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている」と記しています。

つまり、まだまだこの先も利上げがあるということで、30年間低金利が続いた私たちの暮らしにもさまざまな変化が出てきそうです。

預貯金がある人にはうれしい金利の上昇

金利が上がるとメリットがあるのは、預貯金をしている人たちです。

実際に、日銀の利上げに呼応するように、三菱UFJ銀行、三井住友銀行、みずほ銀行、三井住友信託銀行などの大手が、普通預金の金利を0.2%から0.3%に引き上げると公表しています。今後は、地方銀行や信用金庫など、他の金融機関にも波及してきますから、預貯金をしている人にとっては明るい話題です。

もうひとつ、金利の引き上げで期待されているのが、物価高の抑制です。

アメリカでは、新型コロナウィルス感染症が終息して景気が加熱するという見通しから2023年7月には、金利を5.5%まで引き上げましたが、物価が上がりすぎ景気が不安定化したため、2024年9月から利下げを始め、2025年12月時点で3.75%まで下げています。一方、日本はマイナス金利から0.75%まで上げてきました。

アメリカの金利が下がり、日本の金利が上がれば、金利差が縮まって円高になり、輸入品が安くなって生活にはプラスになってくるはずです。

ただ、今回は、利上げ幅が小さかったことで期待した円高方向には振れず、逆に円安が進んでしまいました。仮に円高に振れたとしても、安い輸入品が店頭に並ぶまでには2〜3カ月かかるために、高い輸入品の価格がすぐに下がるというわけにはいかないでしょう。

ですから、2026年は2025年より物価高が抑制されるかどうかは、現時点では不透明なままです。

気がついたらローンの残高が増えている

一方、金利が上がると、お金を借りている人にとっては借入金の返済額が増えるというデメリットが出てきます。

住宅ローンには「固定金利」と「変動金利」があり、ローン利用者の約8割は低金利の中で変動金利を選んでいます。

変動金利は半年ごとに金利が見直されますが、「5年ルール」といって返済額は、5年間変わりません。

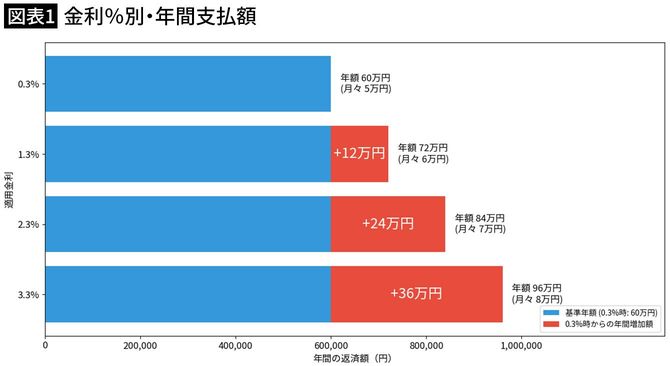

たとえば、金利0.3%で2000万円を35年ローンで借りると、返済額は月々約5万円。もし借りた直後に0.3%の金利が1%上がって1.3%になると、毎月の返済額は約6万円(ボーナス払いなしで計算)になります。2%上がって2.3%になると約7万円、3%上がって3.3%になると約8万円と増えていきます。

ところが「5年ルール」があるので、返済額は5年間変わりませんから、借りた当初の月々約5万円のまま。けれど、契約直後に、金利が上がり始めたとしたら、5年間は返済額は変わらないものの、返済内訳には利息の占める割合が徐々に増えていきます。また、5年単位の返済額の見直しの際は、見直し後の上昇幅が直前の返済額の125%を超えないように制限するルールが摘用され、返済額は急激に増えないように考慮されているものの、結果、元金の減りが遅くなります。

「未払い利息」発生まではいかなくとも、月々の返済額に占める利息の比率が上がると元金が減りにくくなるために、返済総額が上がるのです。

今回の利上げで、三菱UFJ銀行とみずほ銀行は、銀行ローンの指標となる自行の短期プライムレートを年1.875%から2.125%に引き上げると発表しています。多くの変動金利の住宅ローンは、これに連動して上昇しますので、注意が必要です。

※編集部註:初出時、未払い利息についての説明に誤りがありましたので訂正します。(1月3日11:30追記)

投資の前に、借金返済が基本

金利の引き上げは、急激に上がってきた株式市場をクールダウンさせる効果もあるので、今後、株価が下がる可能性があるということ。

だとすれば、今やらなくてはいけないことは、投資ではなく借金の返済でしょう。

特に多額の住宅ローンが残っているという人は、固定金利に変えておくか「繰り上げ返済」をしましょう。「固定金利」も金利が高くなっているので、「繰り上げ返済」が効果的です。

たとえば、変動金利35年ローンを金利0.3%で2000万円を借りて1年になる人が、100万円を「繰り上げ返済」すると、支払う利息が約10万4000円減少します(期間短縮)。

これは、100万円を投資して確実に110万円のリターンになるのと同じ。「確実」というところが投資と違うところです。

国は2027年から「こどもNISA」をスタートさせ、「子どもの将来のために資産形成を」などと言っていますが、本当に子どもの将来を考えるなら、今のうちに借金を減らし、金利が高くなっても、返済で家計が苦しくならないような状況をつくっておくべきでしょう。