※本稿は、渡辺義則『自分ですらすらできる確定申告の書き方平成31年3月15日締切分』(KADOKAWA)の一部を再編集したものです。

医療費控除とセルフメディケーション税制のどちらが有利か

自分や家族の医療費を支払ったときに受けられるのが「医療費控除」です。平成29年分の申告から、セルフメディケーション税制が始まり、従来の医療費控除とセルフメディケーション税制のうち、どちらか有利なほうを選んで申告できるようになりました。

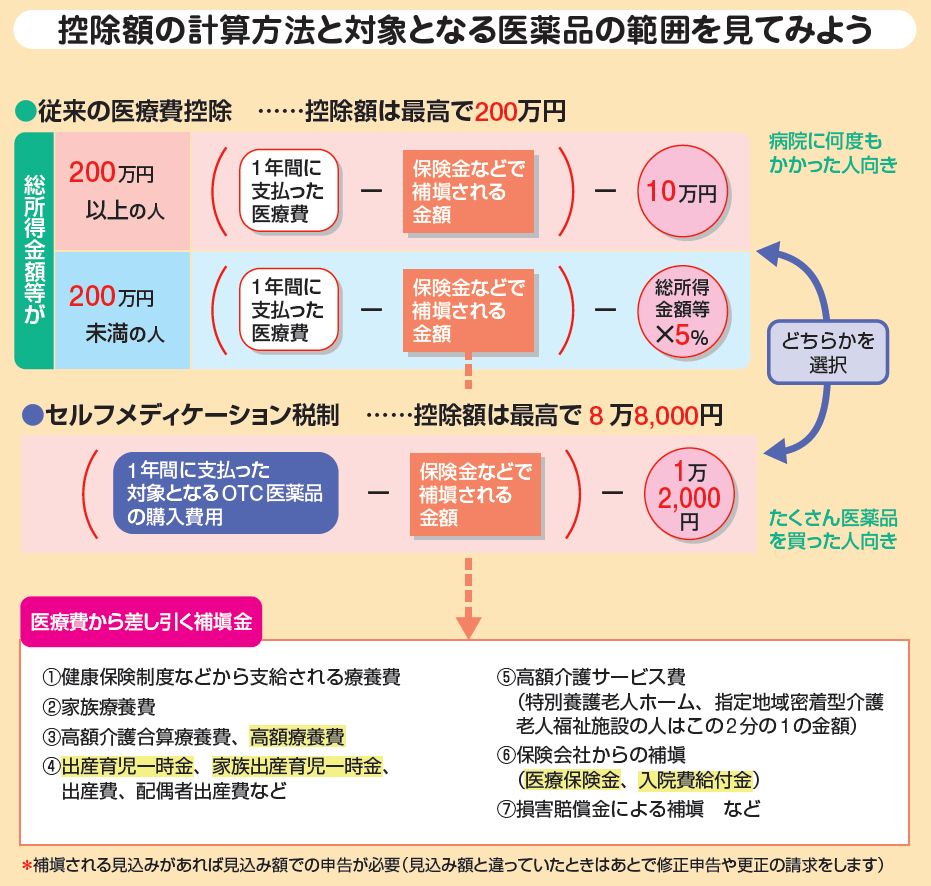

それぞれの特徴を簡単に説明すると、従来の医療費控除は病院に何度もかかった人向き、セルフメディケーション税制は、たくさん医薬品を買った人向きのものといえます。確定申告の際には、どちらの制度を使ったほうが有利かを、検討しておきましょう。

それぞれ控除額は下図のように計算します。

従来の医療費控除は、治療を目的として医療費を支払ったときに受けられる所得控除です。平成30年中に支払った医療費が10万円超、または総所得金額等の5%を超えている方が対象になります。

よく「10万円超の医療費を支払っていないから、受けられませんよね」という方がいますが、総所得金額等が200万円未満であれば、医療費が10万円超かかっていなくても、控除を受けられます。

年金収入者は10万円未満でも控除を受けられる人が多い

ちなみに総所得金額等が200万円未満になるのは、給料、パート・アルバイト収入だけの方の場合、おおむね年収が311万6000円未満のときです。年金収入のみの方の場合には、65歳以上であれば、320万円未満の年金額の方が該当します。とくに年金収入者は、医療費が10万円を超えていなくても、控除を受けられる方が多いので、注意しましょう。

遠方にいるなど、同居していない家族の医療費を支払ったときも、「生計を一」(仕送りをしてその仕送りで家族が生活しているような場合)にしていれば、医療費控除の対象になります。その家族が誰の扶養になっているのかは関係ありません。たとえば兄弟で仕送りをして親の生活を支えているようなときは、双方で自分が支払った分の医療費控除を受けることができます。

控除額の計算で気を付けたいのは、医療費の補てんを受けたときです。たとえば、高額療養費、生命保険や損害保険の入院保険金、出産育児一時金などがあったときは、支払った医療費から引く必要があります。ただし、これらの補てん金は出産費用に関するものなら出産費用から引き、引き切れなかった金額があっても、ほかの医療費から引く必要はありません。ほかの医療費から引いてしまうと、控除額が低くなり、計算上不利になるので注意しましょう。