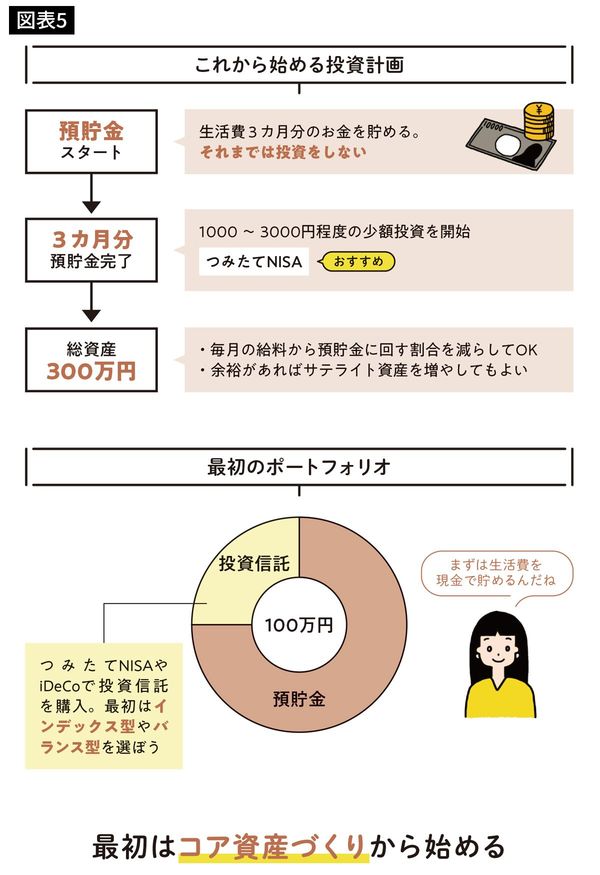

まずは3カ月分の生活費から 貯蓄をしながらコア資産を積み上げる

まずは不測の事態に備えるために、半年分の生活費を預貯金で蓄えます。生活費が3カ月分を越えたあたりから、預貯金中心に加えて、投資経験を積むため1000円や3000円など少額でつみたてNISAを開始してみましょう。

生活費半年分が貯まったら、つみたてNISAでの投資額を増やしていきます。月の上限額に達したら、次に並行して、iDeCoを開始しましょう。可能な範囲で拠出していき、こちらも上限に達するよう目指します。まずはコア資産をつくる時期ですから、インデックス型やバランス型の投資信託を中心に投資資産を選んでいきます。

つまり、最初の100万円を貯めるためのポートフォリオは、預貯金と投資信託で組むことになります。

資産全体が300万円ほどになれば、毎月預貯金に回す割合は減らしていってOKです。つみたてNISAやiDeCoを上限いっぱいまで積み立て、さらに資金に余裕があれば、個別株などサテライト資産を増やしていくのがよいでしょう。

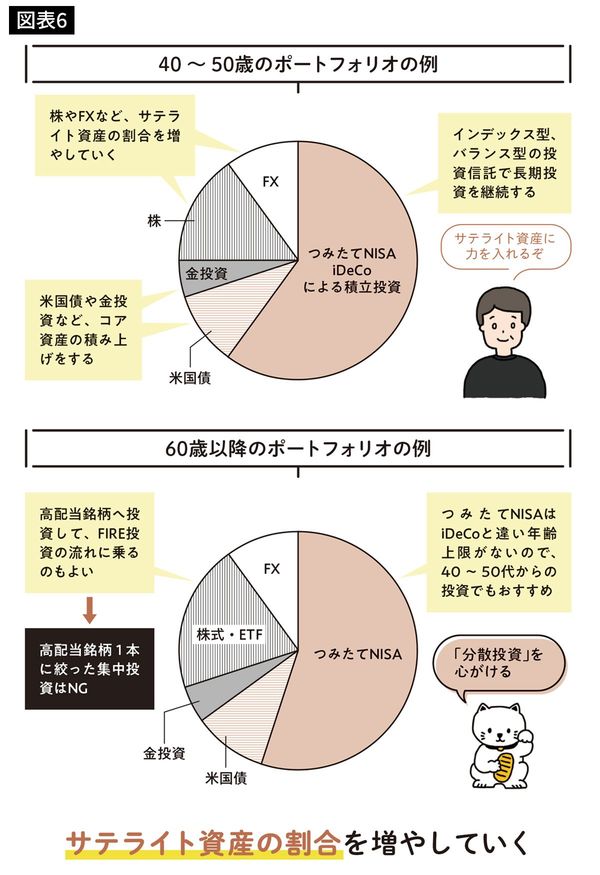

40~50代に適したポートフォリオは「長期投資の継続」

40~50代でも、つみたてNISAやiDeCoによる長期積立投資を行うことが望ましいでしょう。すでに積立投資を行っている人はそのまま続けること、一切行っていないという人はまず始めることが大切です。

また、すでに積立投資を行っている人は、米国債や金投資などでコア資産の積み上げを行いつつ、株やFXなどでの短期運用の割合を徐々に増やしてもよいでしょう。コア資産が十分につくれていれば、サテライト資産での運用を活発化させます。

60歳になるとiDeCoが利用できなくなります(2022年5月からは65歳)が、つみたてNISAは年齢上限がないので利用できます。

また、FIREの流れを汲んで高配当銘柄への投資もおもしろいでしょう。その際も分散投資を心がけましょう。特定の銘柄に集中投資してしまうと、企業の業績悪化とともに資産が大きく減ってしまいます。