※本稿は、藤本茂『87歳、現役トレーダー シゲルさんの教え 資産18億円を築いた「投資術」』(ダイヤモンド社)の一部を再編集したものです。

株を選ぶ一番のポイント

私が株を選ぶときに何を見ているかというと、一番のポイントは「増収・増益・増配」であるかどうかです。要するに、売り上げが増え、利益も増え、利益が配当に回っているかどうかを見るのです。

デイトレードは短期的な値動きで売買を繰り返しているので、長期的な利益をあまり気にしないデイトレーダーもいます。しかし私としては、その考え方は違うと思いますね。やっぱり株を買うのは、長期的に成長が見込める株がいいと思っています。

「成長している株ならば、長期で持っていたほうがいいのでは?」と思うかもしれません。けれど、長期的に株価が上昇する株も、値上がりと値下がりを繰り返すわけですから、デイトレードで回転売買したほうが多額の収益を得られます。

長期で持つより回転売買で多額の収益を得る

たとえば、1株1000円で1000株購入した銘柄が、毎日上下50円の範囲で株価が動きつつ、1年後に2000円の値を付けたとします。長期保有していれば、100万円の利益です。

これに対して、仮に底値で買って天井で売ることができれば、一日で5万円の儲けです。1カ月間(20日間)毎日たった1売買するだけで、1カ月で100万円の儲けとなります。長期保有で1年かかる儲けを、たった1カ月で得ることができるのです。

もちろん実際には、どんな手練れの投資家であれ、底値で買って天井で売ることは難しいので、その半分の25円でよしとしても、1カ月で50万円。1年もあれば600万円の儲けです。

しかも長期投資では、仮に先ほどの株が1800円まで上昇していたら、「もう少し下がるまで待とう」と考えてしまい、結局手を出せずに終わってしまった……ということがよくあります。ところがデイトレードでは、すでに上がっていたとしても、「明日上がる」と思ったら買いにいくことができます。

たしかに値下がりしている株でも、値上がりしている株と同様に上下動はあるので、いいタイミングさえ捉えれば利益を上げることはできます。ただし、上昇基調にある株よりもリスクは高くなりますから、なるべく手を出すべきではないでしょう。

経常利益と純利益をとくに注視

さて、「増収・増益・増配」についてですが、ネットで決算情報を検索すれば、これらのデータはすぐにわかります。とくに私が重視しているのは「増収・増益」かどうかです。

売上高が増えていても減益になるケースも少なくありませんから、この2つがそろっていることに大きな意味があります。

収益率のなかでも、とりわけ「経常利益」「純利益」を見るようにしています。「営業利益」はあまり見ていません。

本当は全部見てもいいのですが、常に時間が足りない状態なので、自分のパフォーマンスに直結する指標に絞っているのです。

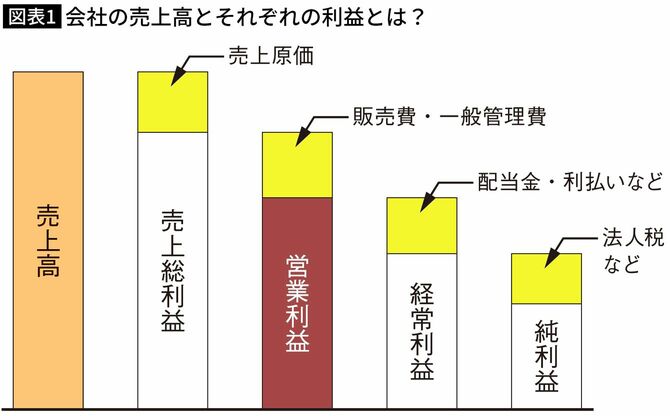

念のため、簡単にそれぞれの利益を説明しておきましょう。

◎ 営業利益:売上総利益から販売費や一般管理費などを差し引いたもの。本業で稼いだ利益を指します。

◎ 経常利益:営業利益から配当金や利息の支払いを差し引いたもの。一見売り上げが大きくても、経費が多ければ会社に残るお金は少なくなってしまうわけですから、企業の状況を最も把握しやすい数字といえます。

◎ 純利益:経常利益に本業以外の利益を足したり税金を差し引いたりと、すべての支払いを済ませた結果として最後に残ったお金です。

経常利益は会社の収益力を示すものですから、非常に重要です。純利益だけでは、たまたま臨時の収入があったり一時的な損失を出したりしたケースもあるので、不十分なのです。

ただし、配当金の利益は純利益ですから、純利益が多いほど配当金支払い余力が大きくなります。そのため、株主にとっては純利益も重要なのです。

「高配当」よりも「成長性」を重視する理由

企業が株主に利益を配分する配当利回りは、3%くらいあれば、まぁいいほうだと思います。私がもらっている配当金は年間合計3000万円程度なので、資産18億円からいえば2%もありません。

世紀東急工業のように増配を発表し、2024年3月期の年間配当予想を配当利回りを8.21%とする非常に高い水準の会社もありますが、私は「高配当」よりも「成長性」を重視しています。

また、「高配当」といえば聞こえはいいですが、株価が下がれば配当率は上がりますからね。ですから、「高配当=優良株」とは断定できません。

高配当の銘柄を購入したはいいけれど、株価が下落してしまった……というケースは多々あります。また、業績が悪くなったから高配当になってしまったような銘柄では、そのまま業績が悪化し続けた場合には、企業から「配当予想の修正」が出され、減配となるケースもあります。

配当利回りの高さだけを注視していると足をすくわれる

「配当が高ければ高いほど株主が得するのでは?」と思う人はよく考えてみてください。税引後の利益である「純利益」のうち、会社がどれだけ配当金の支払いに向けたかを「配当性向」といいますが、大企業を中心に配当性向は30〜40%のところが多いです。

配当性向が高いということは、その分「会社の利益を株主のために使ってしまっている」ことを意味します。

とくに新規上場したばかりの企業に多いのですが、配当ゼロで利益を「今後の成長のために先行投資する」と表明する企業もたくさんあります。私は成長していく企業が好きなので、配当をそこまで重視していないのです。

その会社が配当についてどういう考えを持っているかを知ることは重要ですが、高配当狙いのときにも、配当利回りの高さだけに注目するのでは、そのうち足をすくわれるでしょうね。

単に高配当だからといって銘柄を選ぶよりは、業績が安定していて、安定的に同じ水準の配当を出す企業を選ぶのがいいでしょう。

たとえば商社のなかでも、住友商事や双日といった銘柄は配当利回りが4%近いです。この規模の大企業が急に業績不振になることは稀でしょうから、リスクをあまり冒したくない人にとってはオススメできる銘柄です。

株の売買は「1:2:6」のルールを意識

なお、私は株を売買するときは、「1:2:6」のルールを意識しています。

「この株はよさそうだ」と思ったら、まず打診買いで1000株程度買ってみて、「やっぱりよさそうだ」と思ったらさらに2000株、「これはいける」と思ったら6000株を購入するというやり方です。売る場合も同じです。

とくに展開が読みづらい場面や、これまであまり取引のない株に関しては、このルールで買いますね。

もちろん予想に反し、1000株買ったときよりも2000株を買う時点のほうが値上がりしたり、売るときにも値が下がったりしてしまうこともありますが、いきなり大量に売買するよりもリスクは低く、結果として利益につながりやすいです。

「自社株買い」をしているかどうかを重要視

「増収・増益・増配」に次いで重要視しているのは、「自社株買い」をしているかどうかです。自社株買いとは、その名のとおり、自社の株を買う行為を指します。もともとは原則禁止とされていましたが、1994年と2001年の法改正により認められるようになりました。

とくに株の初心者は、「自社株買いが行われていると、どうしていいことなの?」と思われるかもしれません。

自社株を買うと、市場に出回る発行済み株式数は当然ですが減少します。そうすると、同じ利益であれば市場に流通している1株当たりの利益は増加します。

市場での株価が割安かどうか判断するための指標であるPER(株価収益率)は、「株価÷1株当たりの純利益(EPS)」で計算されます。

PERは平均15倍程度とされており、この値が高いと株価が「割高」、低いと「割安」と判断されます。自社株買いは1株当たりの利益を高くするので、同じPERだと株価は高くなります。

どういうことかというと、株価が1000円で、1株当たりの利益(EPS)が100円だとすると、PERは10倍です。

それが1株当たりの利益が150円まで上がると、PERは約6.7倍になります。

このPERが「割安」だと判断され、PERが10倍まで買い求められるとなると、株価が1500円まで上がることになるという理屈です。

4月~5月、自社株買いの発表が増える

自社株買いは、一般的には3月期決算の会社が、本決算の発表のタイミングに合わせて公表するケースが多く、4月から5月にかけて自社株買いの発表が増える傾向にあります。

本書で紹介した信越化学工業も、決算発表のタイミングで1000億円の自社株買いを発表したからこそ、前年同期比減の決算でも株価が下がらなかったのです。

ちなみに株主優待もあればいいですけど、そこまで気にしていません。優待は数百株持っていても、私のように数千〜数万株持っていてもその内容は同じなので、あまりうまみがあるとは思えないんです。

ウォーレン・バフェットとの共通点

加えて大事なのは、投資対象のビジネスモデルを理解すること。これは投資の神様、ウォーレン・バフェットにも通じる主張です。

バフェットの投資スタイルは基本的に長期投資なので、私とは異なりますが、「成長しているから株価が上がる」という考え方は同じです。

じゃあ、どんな企業が成長するかを考えたとき、ビジネスモデルがわからなければ判断のしようもありません。

バフェットはハイテク株をあまり購入しないことで知られていますが、私もIT関連株はあまり買いません。なぜなら、ビジネスモデルをあまり理解できないからです。

好きな業界は自動車や半導体といった分野です。半導体分野はかつて「日の丸半導体」と呼ばれ、日本が世界のトップを走っていましたが、そのころから株を買っています。

ちなみに現在の日本の半導体企業がパッとしないのは、企業の努力が足りないからだと思っています。いま岸田文雄首相が諸外国に日本の半導体企業への投資を呼びかけているので、大いに期待しているところです。

好きな銘柄、嫌いな銘柄

特定の好きな銘柄はありません。強いて挙げるなら「株価が上がる銘柄」が好きな銘柄です。だから、好きな銘柄は日によって変わります。嫌いな銘柄は「株価が落ちる銘柄」ですね(笑)。

とはいえ株式市場も、その時々によってはやり廃りがあるわけですが、あまりはやりに乗ることもありません。スマートフォンのゲームがはやっても、スマートフォンを持っていないわけですから、使い方も知らなければビジネスモデルも理解できませんからね。

持っている人に比べて、その良さがわからないわけです。そうなると、市場で好評で株価が上がっても、あまり買いません。自分の強みを出せる領域で勝負することも重要です。