確定申告によって払いすぎた税金を取り戻そう

みなさん年末調整はしっかり記入・提出しましたか? 年が明けると今度は確定申告も始まります。会社員の方は確定申告なんてやったことない、年末調整もよくわからないけど何となく書いて提出している、という方も多いのではないでしょうか。

ですが、年末調整や確定申告は税金を正しく計算するために大切な手続きです。適当に記入していたり、面倒で確定申告を行わないでいる方は、もしかすると税金を払いすぎているかもしれません。それだけではなく子育て費用に影響が出てくるのをご存じでしたか? 本稿ではとくに、子育て世代に知ってほしい年末調整&確定申告について紹介します。

そもそも年末調整って何?

年末調整とは、読んで字のごとく所得税を「年末に調整する」ことです。サラリーマンの場合所得税が毎月給料から天引きされていますが、実はこの天引きされている所得税は概算の金額になっています。住民税は計算され確定した金額が翌年に天引きされます。

本来、所得税・住民税の金額は各自の扶養人数や該当する控除によって決まります。でも、会社は社員一人ひとりの状況を知ることができません。そのため、各自に自分の状況を申告してもらい、正しい金額に調整するのが年末調整となります。

年末調整をした結果、徴収しすぎていた所得税は返金されます。一般的には12月の給与とともに返金されることが多いです。12月はいつもなぜか給与が多いなぁと思っている人もいるかもしれませんね。もし、概算を少なく見積もりすぎていた場合には、逆に追加徴収されることになってしまいます。年末調整は会社が行ってくれるものですが、確定申告は自分で収入から控除を差し引いて所得の計算を行い、納税額を申告するものです。年末調整で申告が全て済んでいる場合は確定申告をする必要はありませんが、年末調整では申告できなかった所得や控除がある場合には確定申告をしなければいけません。

控除をしないと保育料、児童手当、高校無償化に影響が

年末調整や確定申告が大切なのは、払いすぎた税金が返ってくるということだけではありません。年末調整や確定申告によって計算された所得額によって、保育園の保育料や児童手当の所得制限、高校無償化の支援金の金額にも影響が出てくるのです。

児童手当については所得制限撤廃が議論されていますが、2023年11月現在では、児童手当は所得制限限度額未満であれば0~3歳未満は一律1万5000円、3歳~小学校修了まで第1子・第2子は1万円、第3子以降は1万5000円、中学生は一律1万円が支給されます。

しかし、所得が所得制限限度額以上になった場合、一律5000円の特例給付になってしまいます。また、所得上限限度額以上になった場合は特例給付も受けることができません。

しっかり控除を申告しなかったために所得制限限度額を超えてしまったら、小学生の子どもと3歳の子がいるご家庭の場合、月2万5000円もらえるはずが、月1万円の給付になってしまいます。月1万5000円の違いですから、年間では18万円もの差が出てしまいます。

保育料も世帯住民税の所得割額によって金額が変わります。3歳児以上は所得制限なく保育無償化となっていますが、0歳~2歳児の保育料は世帯住民税の所得割額によって細かく区分されており、保育料の区分が1つ上がるだけで月額保育料が数千円上がってしまうということもあります。例えば区民税所得割額が43万5400円未満と43万5400円以上の場合で月6000円の差になります。(杉並区1・2歳児保育標準時間保育料)

高校無償化(高等学校等修学支援金制度)についても全員が無償となるわけではなく、通う学校や世帯所得によって支援金の金額が変わります。各世帯の扶養人数や控除等が加味された上での課税標準額(課税所得額)×6%-市町村民税の調整控除の額によって判定されます。控除をしっかり申告せずに所得が上限を超えてしまうと39万6000円の支給額のはずが11万8800円になってしまったり、まったくもらえないこともあります。

税金が少し返ってくるだけならそんなに神経質にならなくてもいいやと思っていたという方もこれだけの影響があると知って驚いたのではないでしょうか。

ふるさと納税や住宅ローン控除は対象外

このように税金は、全て収入から各種控除を差し引いた所得をもとに判定されます。ただし、児童手当、保育料、高校無償化の判定基準となる所得の計算の際の控除は、所得税の計算の際の控除とは少し異なります。所得税の計算の際に控除されるものの中には、児童手当、保育料、高校無償化の際には控除とならないものもあります。例えばふるさと納税や住宅ローン控除は税金の計算の際の控除の対象ではありますが、保育料、児童手当、高校無償化の判定における控除には該当しません。逆に確定申告をすることでしか控除されない雑損控除、医療費控除、青色申告特別控除は控除対象となります。

誰も教えてくれない控除。払いすぎは自己責任

自身が該当する控除がある場合は年末調整や確定申告で自分で申告しなければならず、自動的に控除してもらえるわけではありません。控除を申請し忘れていても会社や税務署が忘れていますよ、と教えてはくれません。該当する控除がないかどうか、よく確認し、漏れなく申告することが大事です。

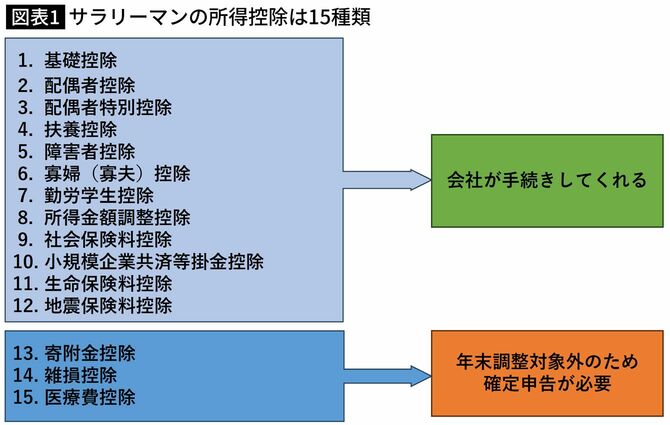

所得控除は15種類あります。年末調整では下記の15種類の所得控除のうち寄附金控除、雑損控除、医療費控除を除く12種類の所得控除の手続きを会社が行ってくれます。寄附金控除、雑損控除、医療費控除については確定申告が必要になります。

・育休中・産休中は配偶者控除・配偶者特別控除の対象になる可能性

共働きなので通常は配偶者の扶養に入っていないという方であっても、産休中・育休中に配偶者控除、配偶者特別控除の対象となることがあります。所得が48万円以下なら配偶者控除、133万円以下なら配偶者特別控除の対象です(ただし納税者本人の所得が1000万円以下であること)。

出産手当金、出産育児一時金、育児休業給付金をもらったから対象外だと思われている方もいるかもしれませんが、実はこれらの手当は所得に含まれません。通常は扶養に入っていないという方であっても、産休中・育休中の場合は配偶者控除、配偶者特別控除の対象となるかもしれませんので確認の上、しっかり申告するようにしてください。

・離れて暮らす親も扶養控除の対象に

同居している場合はもちろん、離れて暮らす親や親族(6親等内の血族及び3親等内の姻族)であっても控除対象扶養親族の年間合計所得金額が48万円以下であり、青色申告者や白色申告者の事業専従者ではない場合、仕送りをして生計を一にしていれば、扶養控除の対象となります。ただし、税法上の扶養となる要件と社会保険上の扶養となる条件は異なりますので、社会保険については加入している健康保険組合に問い合わせてみましょう。

児童手当、保育料、高校無償化の所得の計算に控除が影響

・所得金額調整控除は夫婦両方対象になる

2020年から導入された所得金額調整控除は、記入が漏れるケースが多いです。納税者の収入が850万円を超えており、23歳未満の子どもや特別障害者を扶養している場合または本人が特別障害者の場合は所得金額調整控除を受けることができます。

この控除は扶養控除と異なり、夫婦どちらかしか適用できないというものではありません。収入金額が850万円を超えていれば、夫婦ともに適用を受けることができるので、忘れずに申請をしてください。

・生命保険料控除は3種類。契約者が配偶者の分も入れられる

生命保険料控除は生命保険に加入している場合、一定額を所得控除してくれるというものです。生命保険料控除は保険の契約時期や内容によって一般生命保険料、介護医療保険料、個人年金保険料に分類され(新制度の場合)、それぞれに控除額の上限が設定されています。3種類あるということを知らず、いずれかしか申告していないことがよくあります。きちんとそれぞれ該当する生命保険料控除を申告しているかどうか、もう一度確認してみましょう。

また、平成23年12月31日以前の契約は旧制度、平成24年1月1日以降の契約は新制度として計算され、新制度では控除額が拡大しています。新制度の契約があるにもかかわらず旧制度のみで申告している場合にも控除枠を使い切れていない可能性があります。

さらに、妻の契約であっても夫が保険料を払っている場合は、夫の生命保険料控除の対象となります。控除対象となるということを知らずに申請していないケースも多いです。

・配偶者や子どもの社会保険料も控除される

自分の社会保険料については年末調整で会社が計算してくれますが、生計を一にしている配偶者や子どもの社会保険料を払ったときにも、社会保険料控除の対象とすることができます。年末調整で忘れずに申請しましょう。児童手当、保育料、高校無償化の所得の計算の際の控除対象にもなるものですので、忘れずに申告してください。

・iDeCoの掛け金も控除される

iDeCo(個人型確定拠出年金)や、企業型確定拠出年金への拠出金は小規模企業共済等掛金控除の対象となります。こちらも児童手当、保育料、高校無償化の所得の計算の際の控除対象です。企業型確定拠出年金に加入している人は、会社にマッチング拠出の制度がないか確認してみましょう。マッチング拠出とは加入者が掛金を上乗せできる制度です。上乗せすることで控除を増やすことができます。

今年住宅ローンを組んだ方は、必ず確定申告を

対象になるなんて知らなかった、年末調整で申告し忘れたという場合は、確定申告をすれば所得控除を受けることができます。

年末調整では対応できなかった雑損控除・医療費控除・寄附金控除は確定申告をしないと控除されません。

ふるさと納税のワンストップ特例制度を利用していた方は、他の理由で確定申告や還付申告をするとワンストップ特例制度の書類を提出済みであったとしても、全て無効となってしまいます。寄附金控除として申告するのを忘れないようにしましょう。

また、住宅ローン控除を受けるには一回目は入居の翌年に確定申告をしなければいけません。2年目以降は年末調整で住宅ローン控除を受けることができます。

今まで確定申告をしてこなかった方も該当する控除に気づいたら、5年間ならさかのぼって還付申告をすることもできます。慣れない確定申告はなるべくやらずに済ませたいですよね。でも、サラリーマンの確定申告はきっと思ったほど難しくありません。確定申告書の作成はマイナンバーカードがあればスマホでも簡単にできます。

また、確定申告の期間には税務署などに相談会場が設置され、担当者に教えてもらいながら申告書を作成することもできます。自分一人でやるのはやっぱり無理かも……という人は一度税務署に問い合わせてみてください。丁寧に教えてくれますよ。

年末調整と確定申告の重要性に気づいていただけましたか? 年末調整は年に1回しか見ない書類ですし、確定申告も面倒だなぁと思うかもしれません。でも払いすぎた税金が還付されるだけでなく、児童手当や保育料、高校無償化などにも影響してしまいます。確定申告は来年2月16日から3月15日が申告期間となります。面倒くさがらずに一つひとつ確認して、漏れなく申告してくださいね。