ほったらかしはNGだが、投資を避けて通るのも×

FPの横山光昭さんは、家計に関するさまざまな悩み相談を受けるのが主な業務。その際、資産運用のアドバイスをすることも少なくない。

「私のお客さまは年代も収入も性別も多様ですが、なかには投資している方も多い。うまくやっているなと感心する方もいますが、買ってから何のメンテナンスもせずほったらかしの人も目立ちます」(横山さん)

株などの元本割れリスクがある金融商品を持っているなら、本来は定期的にチェックしたほうがいい。

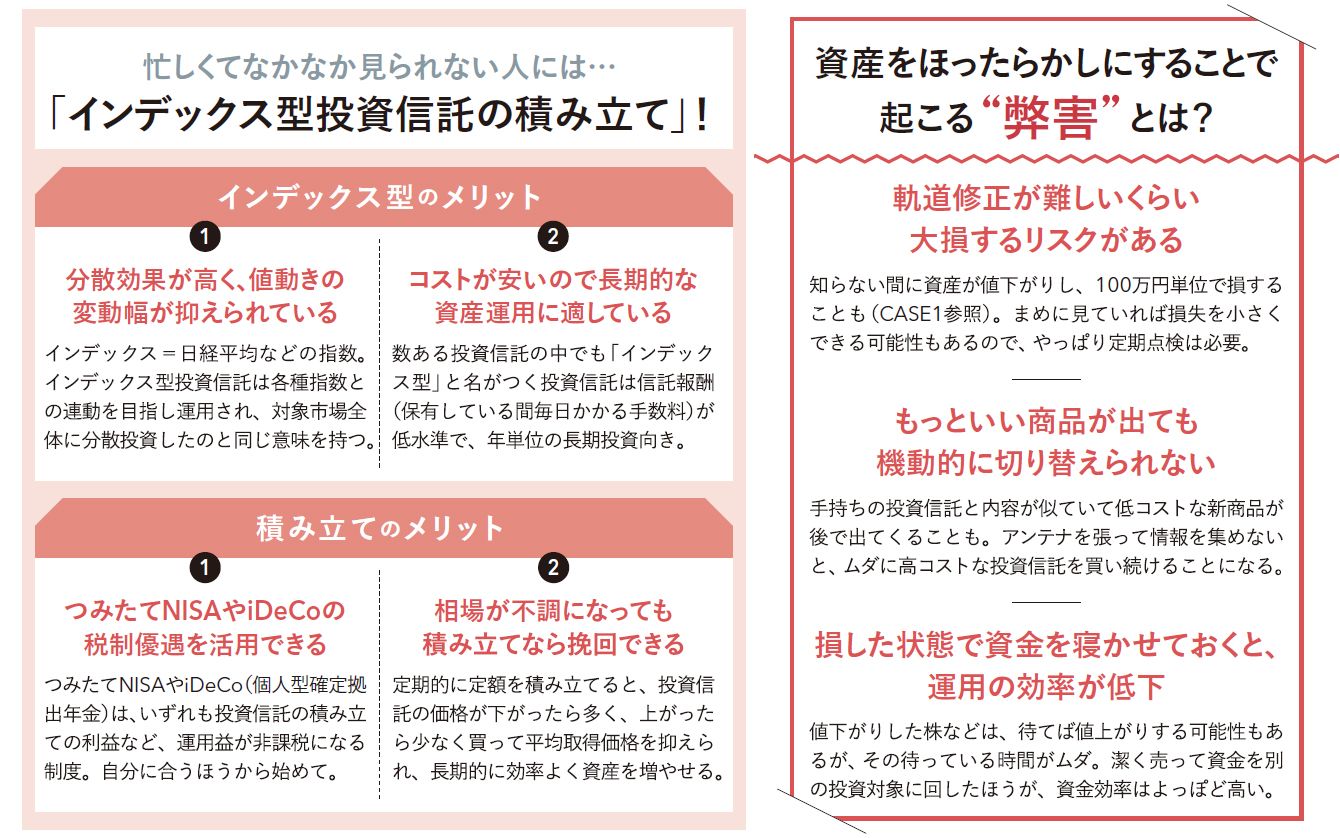

「と聞くと、面倒で投資自体やりたくなくなるかもしれませんが、預貯金もインフレ局面では目減りするリスクがあるので、すでにある程度預貯金があるなら、投資も検討するとベター。インデックス型投資信託の積み立てなど手軽な商品を選べば、最低年1回程度のケアで済みます」

投資商品をほったらかしている読者の実例を紹介。横山さんには問題点を指摘してもらうとともに、インデックス型投資信託の積み立て中心のポートフォリオに切り替える改善策も提案してもらった。今まさにほったらかし中の人、今後投資を検討中の人は参考に!

ほったらかして数年……気づけば160万円以上の損失!

Aさん 34歳(1人暮らし)

世帯年収●約700万円 預貯金●約150万円 その他の投資資産●約306万円

毎月分配金が入ってくる点に引かれて、2種類の投資信託を購入。当初は分配金だけで月数万円の利益になり浮かれていたものの、ちょっと見ないでいたら大損していた! 対処に困っています。

ハイリスク商品は勉強もケアも必要

毎月分配型のREITファンド(REITは不動産が投資対象の投資信託)で大損してしまったAさん。多忙でチェックを怠るうちに、気づいたら160万円を超える損失に。

「Aさんはあまり投資の知識がないまま、REITファンドや個別株のようなハイリスク商品を買ってしまっています。今は日本株全体が好調なので株は利益が出ていますが、そうでなければもっと損していてもおかしくない状況です」(横山さん)

ハイリスク商品を買うなら、事前の勉強はもちろん、買ってからもまめにチェックすることが必要。

「Aさんはそれができていなかったので、今後は勉強しながらリスクを抑えた投資で再スタートするのがおすすめ。まず、資産の値下がりのリスクを抑えるには、投資対象を国内外のさまざまな金融商品に分散させること、そして買うタイミングも分散させることが基本。それを実現できるのが、インデックス型投資信託の積み立てです。組み合わせ例を上で挙げましたが、難しかったら最初は1本で分散効果が高い『バランス型』1種類から始めて、徐々にほかを増やしていってもいいと思います」

自社株買いをほったらかして、気づけば資産の大部分が株!

Bさん 42歳(45歳の夫、1歳の子どもと3人暮らし)

世帯年収●約1200万円 預貯金●約250万円 その他の投資資産●約846万円

毎月自社株を積み立てていて、気づけば結構な額に。株主優待目的で個別株もいくつか買っており、気づけば資産は株だらけ。今は利益が出ているものの、このままで大丈夫なのか少し不安。

株で教育資金を準備する発想は捨てる

Bさんは給与天引きで自社株を買い続け、総額630万円ほどに。通常の株取引と違い、所定の手続きをしないと売れないため、面倒でほったらかしてしまったという。

最近の日本株市場は好調であり、おかげでBさんの保有株もトータルでプラス。しかし「これがいつまで続くかはわかりません。株は価値がゼロになることもあるハイリスク資産ですから」と横山さん。

「Bさんは小さいお子さんの教育費とともに、そろそろ老後資金も貯め始めたほうがいい年代。どちらもいずれ必要になるお金なので、ある程度リスクを抑えつつ、コツコツと準備したいところ。『子どもの進学のタイミングで手持ちの株を売ればいい』と思うかもしれませんが、売りたいときその株が都合よく値上がりしているとは限りません。株は好調な今のうちに大部分を手放すのがおすすめ」

長期的な資産形成を少しずつ進める場合、やはり投資信託の積み立てが最適だと横山さんは言う。

「Bさんの投資の元手は400万円ですが、基本は毎月の家計からも投資のお金を捻出しましょう。相場が急落したところで買い増しする資金として、証券口座に余裕資金を入れておくといいのでは」

一貫性なくいろんな金融商品に手を出して全体的にマイナス!

Cさん 38歳(40歳の夫と2人暮らし)

世帯年収●約1000万円 預貯金●約230万円 その他の投資資産●約250万円

低金利の預貯金は損という思いが強く、投資に興味津々。ハイリターンといわれる金融商品にどんどん手を出し、気づけば全体的にマイナス。老後に向けて長期で資産形成したいのですが…。

預貯金を先に確保して残った資金で投資する

「Cさんはお子さんがいない共働き世帯で、余裕資金が多いはずですが、そのわりに貯蓄が少ない。私は普段、預貯金について最低でも“世帯の月の手取りの7.5カ月分”を目安に保有しようとお話ししています。Cさんの場合、おおむね400万円強は貯蓄として持っておいたほうがいいと思われますが、現状では230万円しかなく、圧倒的に足りていません」

それでいて、投資に回している資金は預貯金よりも多い。

「気になるのは、長期で資産形成したいという要望がありながら、長期的な運用に向かない商品ばかり選択していること。インデックス型よりハイリスク・ハイリターンなアクティブファンドは、優良なものを選んで積み立てに切り替えればアリですが、その他は資産形成に役立つかどうか疑問です」

そこで、横山さんは手持ち資産の全面売却を推奨。

「くどいようですが、長期で資産形成するにあたっては、投資信託の積み立てがベスト。ただ、Cさんのように活発に値動きする金融商品がお好きな場合、海外ETF(海外で上場するETF)や個別株などを彩り程度に少し保有するのもいいと思います」

マイエフピー代表 家計再生コンサルタント

数々の赤字家計を再生させた実績から、メディアで引っ張りだこの人気FP。書籍の代表作『年収200万円からの貯金生活宣言』『はじめての人のための3000円投資生活』はベストセラーに。