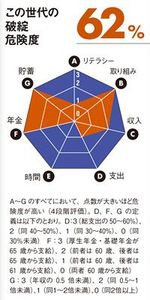

20代の破綻危険度

固定費は一度見直してしまえば毎月確実に減るため、ラクなうえに効果が大きい。ちなみにこれまで約5300人の家計診断をした経験から言うと、「通信費」は20代の無駄な固定費ワーストワンである。

さらにAさんの場合、支出の大きな割合を占めているのが「教育費」だった。不安の裏返しか資格取得スクールや英会話、セミナーなどに通ううちに“自己投資貧乏”になっていたのだ。こういう人はいまの20代に多いが、Aさんの場合は収入に占める割合が多すぎた。将来を考え、勉強熱心なことは悪いことではない。ただ、お金のかけ方のバランスを考えるべきだ。

貯蓄を増やしたいなら何かを捨てることも大切だ。自己投資にも「選択と集中」が必要である。資格取得スクールに英会話とやみくもに通っても、役に立たなければ時間もお金も「投資」ではなく「浪費」になる。英会話が必要でも、何となくスクールに通い始める前に、より安くすむ方法を探してみよう。お金をかけなければ勉強ができないわけではない。

Aさんは「本当に仕事に役立つものに絞る」ことでセミナーの参加回数を減らし、教育費を約半分の1万9000円に落とした。

浮いたお金で生命保険に加入することにした。本人は「将来が不安」と自己投資に励んでいたが、FPの立場からすると「無保険」のほうが心配だった。私は「若いうちには保険は不要」とは考えていない。保険はつき合い方によって「消費」にも「浪費」にも「投資」にもなるものの代表だ。貯蓄性のある保険なら将来への備えになり、それなりの「投資」と考えていい。

Aさんは老後に向けて貯蓄型の保険に加入した。毎月1万円ずつ20年間払い込めば、60歳時点で300万円になって戻るというタイプ。利率は決して高くはないが、確実に60歳時に300万円は確保できることになる。現金での貯金も増やしつつ、強制的に貯金ができる貯蓄型保険に加入することで将来の危険度を下げた格好だ。