銀行は、個人にカードローン債権が焦げ付き、回収できなくなることに備えて、グループ内のノンバンク(アコム、オリコなど)の保証を受けてきた。ただ、持ち株会社全体でみれば、銀行のカードローン残高の増加に伴い、グループ全体で負担する信用リスクは上昇する。状況次第では、ノンバンクが保証してきたカードローンの貸し倒れ関連費用が増え、メガバンクグループの業績の足を引っ張ることも考えられる。

また、銀行が個人に“貸しすぎ”との見方も増えてきた。昨年3月、全国銀行協会は、その対応として自主的な取り組みを申し合わせている。こうした取り組みは、返済に行き詰まる個人の増加を防ぐために重要なことといえる。

借り入れに違和感を持たないカードローン利用者

銀行のカードローンを利用する個人はどのような考えを持っているのだろうか。2018年1月に全国銀行協会が公表した『銀行カードローンに関する消費者意識調査に関する報告』を見ると、利用者の多くが、“借り入れ”に慣れてしまっていることがわかる。

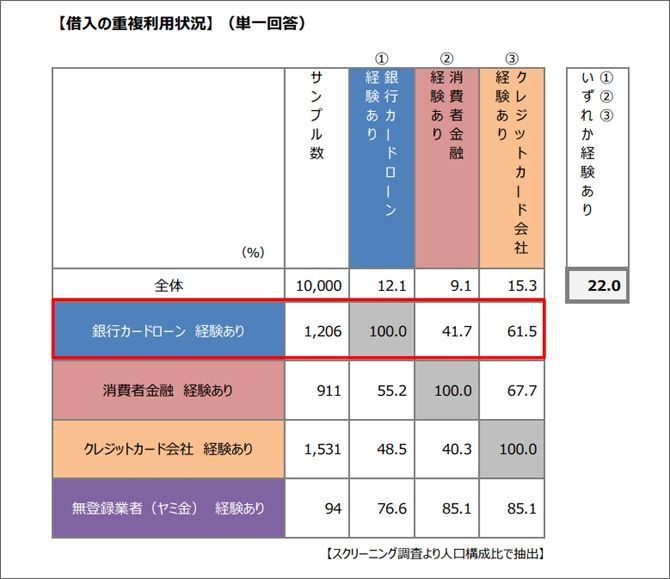

報告によると、利用者の40%超は消費者金融からお金を借りたことがあり、クレジットカード会社からの借り入れ経験がある利用者は60%超に達する。

「銀行は過剰な取り立てをしないだろう」という安心感か

また、カードローンの情報源(どこで知ったか)については、テレビのコマーシャルが圧倒的に多い。銀行のカードローンを利用する理由に関しては、最も多いのが“金利の低さ”だ。それに次いで多いのが、“銀行への信頼感”となっている。

銀行のカードローン利用客の多くは、借り入れに強い抵抗感を持っていない。その上で、テレビコマーシャルで宣伝されてきた金利の低さや「銀行は過剰な取り立てをしないだろう」というような安心感を理由に、カードローンに申し込んだと考えられる。

見方を変えれば、当初、銀行はこうした個人の心理をうまく利用してきたといえる。カードローンが、借入総額を年収の3分の1に制限する「総量規制」の対象ではなく、申し込みに年収の証明が不要であることは、すでに借り入れのある人にとって、魅力的な機会と映っただろう。その結果、返済負担を冷静に考えるよりも、お金を借りて満足感や安心感を満たしたいという心理が強くなったと考えられる。

このように考えると、銀行のカードローンは、債務返済に迫られる個人のラストリゾートと化している恐れすらある。状況を放置すると、多重債務者が増える可能性が高まるだろう。先行きは楽観できない。