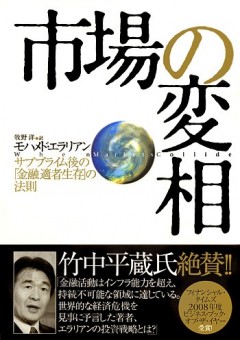

米国の住宅バブルに端を発した金融危機は世界へ連鎖し、「100年に一度の危機」と言われるようになった。欧米では大手金融機関が次々と経営破綻し、銀行部門への公的資金注入額は未曾有の規模に達している。そんななか、円換算で70兆円以上の資金を運用する世界最大の債券ファンド、米ピムコが気を吐いている。住宅バブルに踊らず、今では不良債権化した住宅ローンなどの有力な買い手として期待されている。ピムコの最高経営責任者(CEO)モハメド・エラリアン氏は、2007年末に書き終えた『市場の変相』の中で、今回の危機を実質的に予測していた。このほど、米西海岸ニューポートビーチの本社でインタビューに応じた同氏が、世界を唸らせたその慧眼で、今後の世界経済、日本経済を予測する。

モハメド・エラリアン Mohamed El-Erian

世界最大の債券運用会社、ピムコ最高経営責任者(CEO)兼共同最高投資責任者(Co-CIO)。国際通貨基金(IMF)、ソロモン・スミス・バーニーなどを経て、ピムコに入社。その後、米ハーバード大学基金を運用するハーバード・マネジメント・カンパニーのトップを務め、2007年末にピムコに復帰。オックスフォード大学大学院にて経済学博士号、ケンブリッジ大学にて学士号を取得。

――ピムコはどうやって住宅バブルの崩壊を予期できたのですか。

2005年、我々は住宅市場が危険であることを察知し、サブプライムローン(信用力の低い個人向け住宅融資)など住宅関連の資産を大幅に減らしました。そうできた3つ理由があります。

第1に、私と共に最高投資責任者(CIO)を務めるビル・グロースは、数十年前にピムコを創業した際に「長期的な視点を持つ」という大原則を導入しました。そんな大原則が社内に埋め込まれているため、数年前に「大いなる安定(グレートモダレーション)」説が市場に広がった際にも、浮かれませんでした。「大いなる安定」とは、世界的に経済・金融活動の上振れ・下振れリスクが減少しているという考え方で、市場関係者はそれに魅せられる傾向があります。

ピムコのウェブサイトにも書いてありますが、我々は当時、「大いなる安定」ではなく「安定した不均衡」と位置づけていました。米国が巨額の経常赤字を垂れ流すなど世界は危険な不均衡状態に置かれているものの、多額の外貨準備を積み上げた新興国が米国の対外赤字を穴埋めしているから、世界は一時的に安定しているにすぎない、という意味です。「安定した不均衡」説を取り入れたピムコは、長期的な視点に立って注意深く行動できたのです。

第2に、我々は「建設的な偏執狂」と呼ばれる社内文化を築いています。生来的に何事についても偏執狂的に不安になるということです。リスクを事前に察知するためには慎重でなければなりませんから、偏執狂的に不安になるということは、建設的でもあるということです。いつでも「プランA」に加えて、計画が予想通りに進まない場合に備えて「プランB」や「プランC」を用意しています。1週間に4回も投資委員会を開き、それぞれの委員会で3時間もかけて徹底的に議論しています。

第3に、現在行っていることを必ず再点検しています。社内では「ピムコ再考察」と呼んでいます。2005年、だれもが住宅市場への投資で浮かれていた時期のことです。我々は社内のアナリストに対し「さあ、机に座っていないで、全米七都市へ出かけて実地調査してほしい。地元の不動産業者やローン仲介業者を訪ね、一緒に車に乗って、自分の目で現場を再点検するのです。そして、何が起きているのか教えてほしい」と指示したのです。

実地調査の結果は驚くべき内容でした。ミクロ的な視点で住宅市場を再点検すると、明らかに行き過ぎでした。「住宅関連は危険」という結論です。ピムコのウェブサイトでも「ハウジング・プロジェクト」としてまとめられています。