米国シェールオイルの増産ペースは加速せず

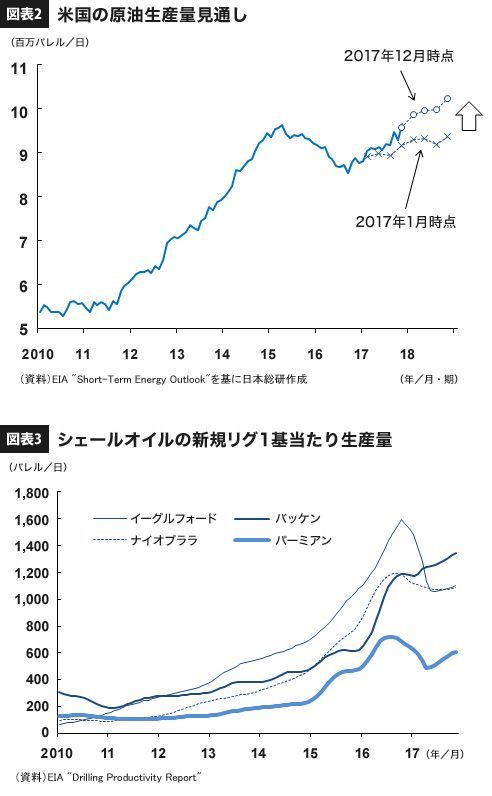

一方、米国のシェールオイルの増産は、引き続き原油価格の押し下げ要因として働く。米国では、2017年入り後、原油価格が50ドル前後の水準を回復するなか、原油生産量の見通しが大きく上方修正されてきた(図表2)。さらに、足許で原油価格が60ドル前後まで水準を切り上げているため、18年も17年と同様に、日を追うごとに生産量見通しが上方修正されていくのではとの見方が強まっている。

もっとも、今回は以下の3点が制約となり、増産ペースは緩やかにとどまると予想される。

第1に、生産性の高い優良鉱区の減少である。シェールオイルの油井は、従来の油田に比べ小規模で、個々の油井の採掘可能期間も短い。こうした特性が、原油価格の変動に合わせて臨機応変に生産量を調整できるという強みとなってきた。一方、増産を続けるためには次々と新たな油井を開発する必要がある。

しかし、シェールオイルの生産が急速に拡大するなかで、原油がより多く採れる優良な鉱区が不足する段階に入りつつある。実際、米国の主なシェールオイル生産地域では、これまで大きく伸びてきた新規リグ(石油掘削設備)1基当たりの原油生産量の増勢に、頭打ち感が強まっている(図表3)。

第2に、人件費をはじめとした操業コストの上昇である。米国では、失業率が世界金融危機前の水準を下回り、労働需給が引き締まるなか、安価な働き手の確保が難しくなりつつある。とりわけ、石油産業では、原油価格の急落時に人員削減を余儀なくされた結果、多くの労働者が石油産業から離れてしまっており、改めて石油掘削技術に精通した人材を集めることが難しくなっている。

また、これまでは掘削サービス会社などへ支払う経費の引き下げが生産コストの削減に大きく寄与してきたが、原油価格の回復に伴って掘削サービス会社は値上げ姿勢を強めている。先行き、前述の優良鉱区の減少と相まって、シェールオイル生産企業の採算水準は、むしろ上昇に転じる可能性が高い。

第3に、銀行や投資家のシェールオイル生産企業に対する姿勢の厳格化である。原油価格が高水準で推移していた2014年半ばにかけては、銀行や投資家から提供される潤沢な資金が、シェールオイル生産の急速な拡大を後押ししてきた。しかし、原油価格の急落後に多くの企業が破たんに追い込まれたこともあり、銀行や投資家の姿勢が慎重化している。

さらに、シェールオイル企業に投資している投資家からは、むやみに生産量の拡大を目指すのではなく、財務の健全性や投資家への還元を重視すべきとの要請が強まっている。こうした銀行や投資家の姿勢を踏まえると、原油価格がシェールオイル企業の採算水準を上回るなかでも、シェールオイルの増産は緩やかにとどまる公算が大きい。