2018年は「笑う」年になるのか?

こうした過去の経緯を踏まえつつ、来年を展望するとどうだろうか。相場格言によれば、2018年、戌(いぬ)年は「笑う」年となる。確かに、2018年は金融市場にとってありがたい要因が揃っている。まず、景気および企業収益の伸びは続く。以前のコラム(「来年の『景気減速』を予測する3つの根拠」)で指摘したように、世界経済は減速に向かう公算が大きいものの、一定程度これを米国の減税効果が相殺するだろうし、景気「拡大」自体は持続する可能性が非常に高い。

また、こちらも(「米国経済の『バブルつぶし』は成功するか」)で指摘したように、米国を中心として、インフレ率が加速する局面に世界経済が突入するまでには、まだまだ時間が残されている。したがって、猛烈な金融引締めを懸念する理由にも乏しい。

その上、2016~17年に比べると、大きな政治リスクが懸念されている状況ではない。米国では中間選挙が行われるものの、すでに最大の注目材料であった税制改革は妥結している。欧州でも複数の国で選挙が行われるものの、Brexit級のインパクトを起こしうると懸念されているイベントはない。また、日本でも、2019年の参議院選挙と統一地方選挙まで、大きな選挙が予定されていない状況だ。

上述した(1)景気拡大継続、(2)金融緩和継続、(3)リスクイベント減少、の3条件は全て、金融市場にとっては好材料だ。これらの要因を踏まえると相場格言の示す通り、戌年に当たる2018年は「笑う」年になるとの見方には、一定の妥当性があるように思われる。

しかし、見過ごされているリスクはないだろうか。

バブル崩壊と景気後退を必中させるサイン

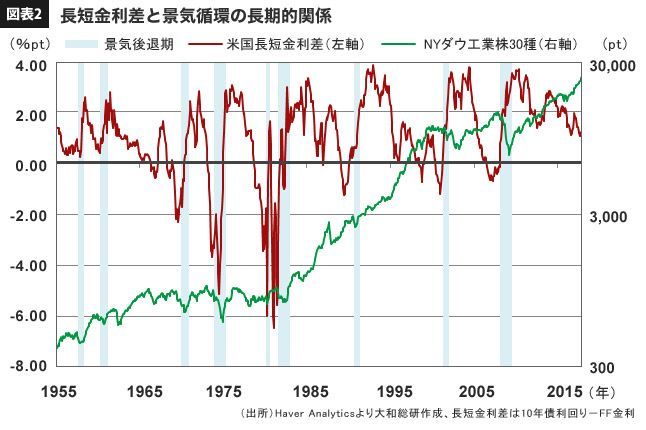

一つ気がかりなのが下図だ。過去において、世界的な景気拡大・株高が終わり、バブル崩壊・景気後退に入る直前には、必ずと言ってよいほど「長短金利の逆転現象」が米国で確認されてきた。もっとも、この発見は何も目新しいものではない。

卵と鶏の議論となってしまうが、そもそも長短金利差の逆転は、債券市場から見た場合、将来の景気減速(後退)を意味する。また、銀行をはじめとする金融機関から見た場合、長短金利が逆転するということは、貸出を増やせば増やすほど損をすることを意味する。

銀行などの金融機関は期間の短い預金という形で資金を調達し、期間の長い貸出や債券(国債など)に投資して利益を得ている。通常状態では長期金利(債券・貸出)>短期金利(預金)となっているので利益が出るが、長期金利(債券・貸出)<短期金利(預金)=長短逆転すると運用利回りがマイナスになるため損失が出る。結果として貸し渋り・貸し剥がしが発生し、自己実現的に景気後退の局面に突入することになる。

この歴史的教訓を踏まえつつ現状を確認すると、まず米国の潜在成長率が1%台後半であること、そして米国のインフレ率に当面加速の兆しが見られないことを踏まえれば、2%台中盤という現在の長期金利はおおむね妥当な水準にあるように見える。

他方、新FRB議長であるパウエル氏がイエレン氏と同様に、金融市場の過熱を抑制することを主眼として金融政策を行うとすれば、政策金利であるFF金利(短期金利)は継続して淡々と引き上げられる公算が大きい(「米国経済の「バブルつぶし」は成功するか」)。結果として、2019年頃には、FF金利が現在の10年債利回りに近い水準まで到達している、つまり長短の金利差がほとんどゼロになっている可能性が高い。