マイナンバーで銀行口座が丸見え?

税務調査にまつわる話題としてまず挙げたいのが、「預金付番」である。2015年10月からマイナンバー制度が開始されたが、預金付番とは、金融機関の預貯金口座にマイナンバーが付される制度だ。2018年から実施が予定されており、2021年からは義務化の可能性も出てきている。これが始まると、複数に分散している故人の預金資産などを、国税当局が容易に把握できるようになる。一般に、被相続人の預金の全容を把握している相続人は少なく、不明のまま申告せざるをえないこともある。預金付番によって当局と納税者の間に情報格差が生じることになるため、納税者にとっては不利である。

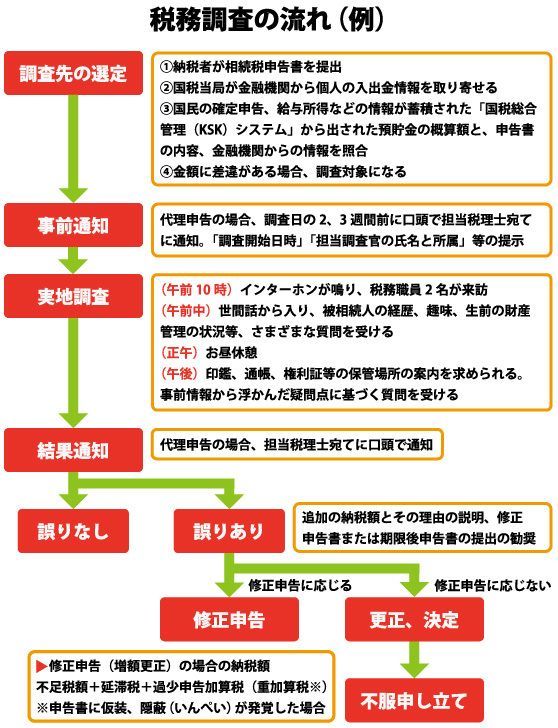

当グループの調査によれば、税務調査が特に起こりやすいのは、申告から約2年後である。最初に税務調査の流れを追ってみよう。

「調査先の選定」には、「国税総合管理(KSK)システム」が駆使される。これは、全国に12ある国税局と、524ある税務署内の情報を一元的に管理するネットワークシステムであり、確定申告や源泉徴収票、納税者の出身校や勤務先、所得といった情報が蓄積され、それによって納税者の預貯金額を概算できるようになっている。

相続税の申告書が提出されると、銀行や証券会社から国税当局に故人の生前の入出金情報が取り寄せられる。KSKシステムによる概算額と申告書の金額、金融機関からの情報を照合して差異がある場合、「隠し口座があるのではないか」と疑われ、調査対象になってしまう。

「事前通知」は、基本的に電話など口頭で行われる。税理士が代理申告している場合はその税理士に連絡がいく。事前通知の内容で最も大切なのは、「担当調査官の氏名と所属」である。例えば、調査官の肩書が国際税務専門官ならば、国外財産の調査ということがわかる。

また、「統括官」「特別調査官」といった肩書にも注意が必要である。調査官によっては、「マルサ」と呼ばれる、「国税局の査察部」、もしくは「コメ」「リョウチョウ」と呼ばれる、「国税局の資料調査課」出身者であることがわかることもある。この場合には特に注意が必要である。反対に「元税務署長」「元税務副署長」といった肩書であれば、運がいいといえるかもしれない。「厚紙(あつがみ)」と呼ばれる彼らは、税務調査を必ずしも得意としておらず、マルサやコメ出身者ほどには対策を必要としないためである。