生命保険はマイホームに次いで「人生で2番目に高価な買い物」といわれる。月々の保険料はさほどではなくとも、30~40年にもわたりコツコツ払い続けると、払込総額は時にウン千万円にもなってしまう。

「これだけ高額でありながら、買った側は自分がどんな内容の保険に入っているのか、詳しくわかっていない場合がほとんどなんです。ある日、職場にやってきたセールスレディにパンフレットを見せられて、愛情だ、安心だ、貯蓄にもなりますなどと説得されて、なんとなく契約してしまったんでしょうね」(東京プロビジョン代表取締役 都倉健太氏)

漠然とした不安をなんとなく和らげてくれるぼんやりとした言葉の印象と、とっつきにくい専門用語、複雑な商品構成で、生命保険はますますわかりづらいものになっている。そのわかりづらさの裏にこそ、いろいろな無駄が隠されているのだ。

生命保険は被保険者が万一の事態、つまり“死”に見舞われたときに保険金が支払われる。誰しも自分や家族の死を想像したくないし、今が健康で元気ならピンとこないかもしれない。だが、生命保険はそうした事態に備えて高い保険料を払うのだから、真剣に考えないのはおかしい。

「自分が死んだら、家族には、いつまでいくらのお金が必要になるのか。まずは“必要保障額”を出すところから始めてください。困ったときに受け取るお金は多いに越したことはありませんが、それを保険金で賄おうとすれば、そのぶん保険料は割高になります」(都倉氏)

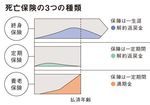

生命保険は何事もなければ、保険料を支払って終わる“かけ捨て”が基本。それが何となく納得いかないから、保障が一生涯続いて(人は最後には必ず死ぬので)取りっぱぐれがない「終身保険」や、満期を迎えると満期金が受け取れる「養老保険」が好まれる。

死亡保険の3つの種類

だが、何のことはない、解約返戻金や満期金があるぶん「終身保険」や「養老保険」は保険料が割高に設定されている。逆に、保障期間が限定されて解約返戻金のない「定期保険」は、保険料が割安だ。どちらがトクかソンかではなく、あなたが必要とする保障に合っているか、いないか。合っていなかったりズレがあれば、その部分が無駄になる。