中国版シャドー・バンキングの危険性

ここにきて、まずはアメリカから量的緩和の出口政策に関する議論が始まるようになると、これまでの新興市場国への大量の資金流入が縮小し始めるとともに、アメリカにおける超低金利から通常の水準への金利上昇、すなわち、新興市場国との間の金利差縮小、さらには金利差の逆転が、新興市場国への資金流入の突然のストップ、さらには新興市場国からの資金逆流を引き起こす状況になりつつある。

かつて1994年に発生したメキシコ通貨危機の原因の一つに、隣国アメリカの不況から好況への景気変動の中での金融政策による金利変更があると指摘されている。不況時にあった92年12月に3%を下回っていたフェデラル・ファンド(FF)金利をFRBは景気回復とともに94年12月には5%台まで急上昇させた。そのため、92年から94年にかけてアメリカからメキシコに流入した大量の資金は、94年以降、メキシコからアメリカに逆流することとなった。そのため、メキシコは、アメリカからの資金流入に伴う、米ドル建て短期国債(テソボノスと呼ばれた)のバブルと、アメリカへの資金逆流に伴う、そのバブル崩壊を数年の短い期間に経験した。そして、その結果としてメキシコ・ペソが暴落するという通貨危機が発生した。

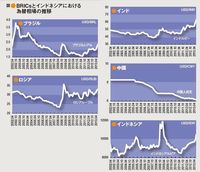

図 BRICsとインドネシアにおける為替相場の推移

BRICsなどの新興市場国において、日欧米における超低金利での量的緩和金融政策の下で資金が流入し、経済が過熱気味であったものの、今後、出口政策への金融政策変更によって日欧米で金利が上昇し始めることで、資金の逆流が始まっている国々が見られる。そして、その資金の逆流は、バブル崩壊さらには通貨危機に発展しかねない。実際問題、資金の逆流が起こっている、つい最近まで高い経済成長率を享受していたブラジルやインドネシアのような新興市場国においては、資金の逆流に対抗して、通貨価値の暴落を抑えるために、国内金利を引き上げ始めている。当然、国内金利の引き上げは、経済成長率を減速させることとなり、バブル崩壊につながっていく可能性が高まる。さらに、中国では、高まる金融リスク要因として理財商品の急増とその不良債権化の可能性が、いわゆる中国版シャドー・バンキングの問題として指摘されている。中国においても同様に資金の逆流が起こると、中国国内の金融危機を発生させる危険性もはらんでいる。

歴史上、経済危機はバブル発生と、その後のバブル崩壊とに深く関係していた。そして、金融のグローバル化のなかにあっては、バブルは急激な資金流入を原因として発生し、その後、その資金が逆流することによってバブルが崩壊した。このことから得られる教訓は、経済危機を予防するためには、急激な資金流入を抑制し、資金流入の変化に注視しながら、国際的な資金移動を誘発する金利差の行き過ぎた変動を抑制することにある。さらには、資本流入それ自体に対して規制をかけるべきだという議論も登場している。